Anpassung, Wandel, Transformation und Veränderung sind wichtige Voraussetzungen für erfolgreiche Innovationen. Doch in vielen Banken und Sparkassen wird dem hierfür notwendigen Change Management nicht die notwendige Aufmerksamkeit gewidmet.

Gutes Change Management ist eine wichtige Erfolgsvoraussetzung für Innovationen

„Immer das Gleiche zu tun und andere Ergebnisse zu erwarten grenzt an Wahnsinn.“ – Albert Einstein

Die Rahmenbedingungen für das Bankgeschäft haben sich in den letzten Jahren deutlich verändert. Ebenso hat sich das Kundenverhalten geändert. Transformation von Geschäftsmodellen und Change Management werden in diesen Zeiten immer wichtiger. Die Corona-Pandemie hat die Dringlichkeit für diesen Wandel weiter erhöht. Das Festhalten an der Vergangenheit ist keine Erfolgsstrategie für die Zukunft.

Dennoch tun sich Banken und Sparkassen mit Veränderungen und Change Management schwer. Woran liegt dies? Acht Gründe beschreiben die Ursachen.

Acht Ursachen für schlechtes Veränderungsmanagement

In seinem Erfolgsbuch „Leading Change“ beschreibt John Kotter die besonderen Herausforderungen des Veränderungsmanagements und warum so viele Unternehmen im Wandel zu scheitern drohen. Im speziellen nennt Kotter die folgenden acht Ursachen für schlechtes Veränderungsmanagement:

- Zuviel Selbstzufriedenheit,

- Keine Teamarbeit in der Führung,

- Fehlende Vision,

- Unzureichende und nicht authentische Kommunikation,

- Zulassung organisatorischer Blockaden,

- Fehlende Erfolgserlebnisse,

- Falsches Siegesgefühl,

- Keine Kulturveränderung.

1. Zuviel Selbstzufriedenheit

Kotter hält dies für den wichtigsten Grund, da aus ihm der Mangel an Einsicht in die Dringlichkeit von Veränderungen resultiert. Und in der Tat, wenn man sich die Banken so ansieht, im Großen und Ganzen werden Probleme nicht in den Mittelpunkt des eigenen Handelns gestellt. Letztlich streben alle in der internen und externen Öffentlichkeit danach, zu belegen, wie gut es ihnen – auch und gerade in schwierigen Zeiten – geht.

Auch in Corona-Zeiten lächeln Vorstandsmitglieder von Regionalbanken meist gemeinsam in die Kamera, präsentieren „trotz Krise gute Zahlen“ und geben im selben Moment massive Filialschließungen bekannt. Interne – Führungskräfte und Mitarbeiter – und extern – Kunden und Partner – Öffentlichkeit bleiben verwirrt zurück. Die dringende Neuausrichtung des eigenen Geschäftsmodells wird erst mal wieder verschoben.

2. Keine Teamarbeit in der Führung

Fast jedes Vorstandsgremium ist eine Ansammlung von „Alpha-Tierchen“. Ich kenne die unterschiedlichsten Beispiele dafür:

- Ressortegoismen werden von Stellvertretern bis in die unterste Etage hinein ausgefochten.

- Die Dominanz des Vorstandsvorsitzenden führt zu Beratungsprojekten ohne Einbezug des zuständigen Fachvorstands.

- Fusionierten Instituten fehlt es häufig noch Jahre später an einer gesamthaften Unternehmenskultur. Stattdessen heißt es immer noch „Die und wir“.

- In nicht wenigen Einzelfällen haben maßlos von sich überzeugte Vorstandsvorsitzende ihr Institut zielsicher auf den Abgrund geführt, weil die Vorstandkollegen sich nicht getraut haben, dagegen zu halten und lieber mit untergegangen sind.

Zum Glück gibt es auch Beispiele guter Zusammenarbeit, wo im konstruktiv kritischen Dialog ein Institut nach vorne gebracht wurde. Allerdings habe ich zu oft den Eindruck, dass dies speziell im Bankbereich immer noch die Ausnahme darstellt.

3. Fehlende Vision

Im folgenden Video erläutert Kotter, warum es so wichtig ist, eine veränderungsorientierte Vision zu haben:

Bei Banken sind deren Leitbilder häufig beliebig austauschbar, darauf habe ich vor einiger Zeit schon einmal hingewiesen. Bitten Sie einmal Vorstand und Mitarbeiter die Vision ihrer Bank oder Sparkasse zu beschreiben. Sie werden über die Fülle unterschiedlicher Antworten erstaunt sind und über die Inhalte erst recht…

Eine Übereinstimmung gibt es jedoch in den meisten Fällen: An erster Stelle schriftlich formulierter Grundsätze steht selten der Kunde und sein Bedarf sondern in der Regel der Erfolgsanspruch der Bank. Vertriebszahlen und ROI sind jedoch kein Ersatz für eine zukunftsorientierte strategische Vision, sondern bieten lediglich operative Orientierung.

4. Unzureichende und nicht authentische Kommunikation

Nicht nur Kunden haben sich in den letzten Jahren verändert, auch die Mitarbeiter. Warum sollten auch ausgerechnet sie vom gesellschaftlichen Wandel ausgenommen sein? Manche Führungskraft scheint jedoch genau dies zu denken.

Oft werden große Budgets in das Marketing und die externe Kommunikation gesteckt, parallel aber die genauso wichtige interne Kommunikation vernachlässigt. Wenn es darum geht, ein Projekt nach innen zu verkaufen, bekommt man oft zu hören „das macht dann später die Ausbildungsabteilung, die hat Erfahrung mit Schulungen“. Umsetzungsprojekte „verkaufen“ sich nach wie vor wesentlich schwerer als Strategie- oder Kosteneinsparprojekte.

Nun geht es bei Veränderungen aber nicht nur um Schulungen, sondern um Begeisterung und Motivation, auf die es gerade bei der Umsetzung einer Veränderung ankommt.

Ein weiteres Phänomen sind in sich widersprüchliche Botschaften: Da wird auf der Betriebsversammlung einer Regionalbank von der Notwendigkeit des Kostensparens gesprochen und im folgenden Monat erhält der Vorstandsvorsitzende seinen neuen 7er BMW und die Mitarbeiter wundern sich. Oder sie wundern sich nicht, was noch schlimmer ist.

5. Zulassung organisatorischer Blockaden

Auch hier gibt es schöne Beispiele aus dem Bankbereich: So wird trotz besseren Wissens in vielen Instituten immer noch das Silodenken gepflegt und vielfach auf dem Rücken der Kunden ausgetragen. Man spricht mehr über die Kundenzuordnung oder die wechselseitige interne Leistungsverrechnung als über gemeinsame Erfolge am Markt.

Solche Ressortegoismen verhindern ganzheitliche, am Kunden orientierte Lösungen. Ein Musterbeispiel dafür sind die endlosen Grabenkriege zwischen Geschäfts- und Privatkundenbereich, z.B. über die Betreuungsverantwortung für die private Geldanlage der Firmeninhaber oder um die Zuordnung von freien Berufen.

Führungskräfte einer deutschen Großbank haben sich früher jahrzehntelang damit gerühmt, dass die Bank nur aufgrund der passiven Resistenz ihrer Regionaldirektoren erfolgreich geworden sei. Irgendwann hat es dann der Vorstand begriffen und sie abgeschafft…

6. Fehlende Erfolgserlebnisse

Berater wissen um die besondere Bedeutung sogenannter „Quick Wins“, kleiner aber sichtbarer Erfolge, von denen einige bereits möglichst früh im Laufe eines Projektes realisiert werden sollten. Sie bestärken die Beteiligten in der Richtigkeit des eingeschlagenen Weges und vermitteln so Sicherheit und Vertrauen.

Werden jedoch keine Zwischenziele definiert, gibt es auf der Wegstrecke auch keine Erfolgserlebnisse, was oft zum Frust über das Gesamtprojekt führen kann.

7. Falsches Siegesgefühl

Veränderungen benötigen Zeit. Führungskräfte, die jeden Monat eine „neue Sau durchs Dorf treiben“ ersetzen strategisches Denken durch operative Hektik. Viele Vorstände geben ihren Instituten die notwendige Zeit jedoch nicht und eine neue Strategie löst die alte bereits vor deren Umsetzung ab. Durchhaltevermögen ist indes wichtig, gerade wenn es um Veränderung geht.

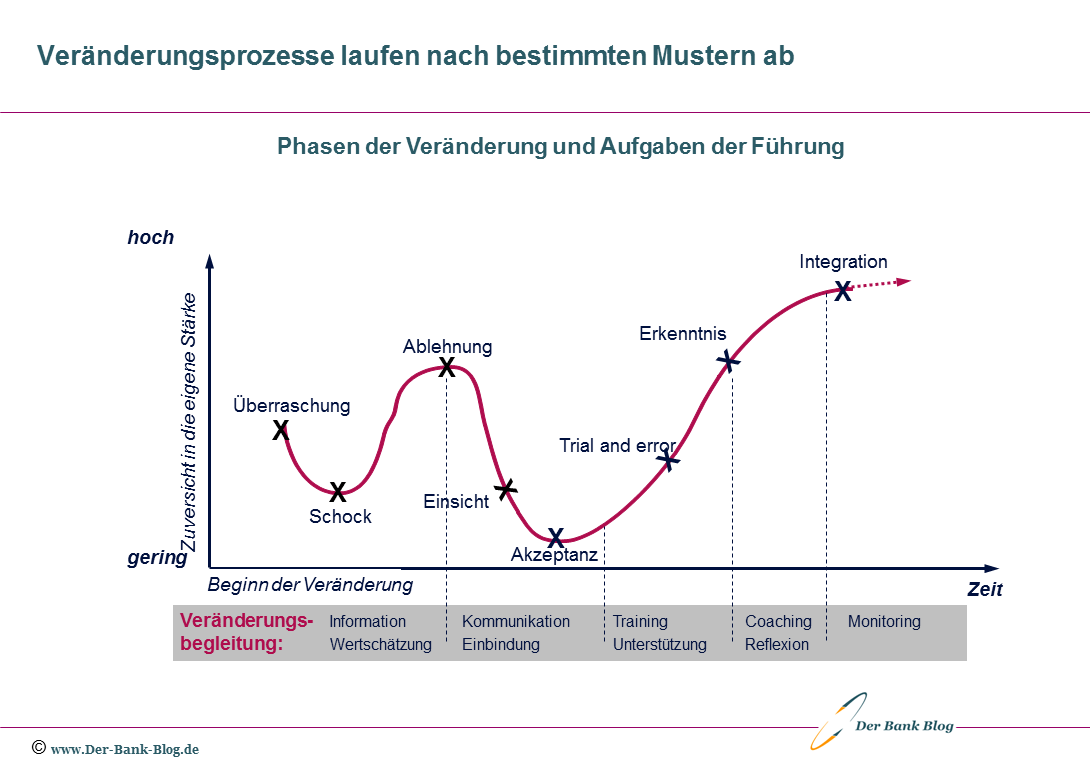

Oft wird bei den ersten positiven Anzeichen einer Verbesserung Hurra gebrüllt und die Zügel werden lockerer gelassen. Wer den typischen Verlauf von Veränderungsprojekten kennt, weiß jedoch, dass die Phase der Euphorie schnell vorbei ist und nachhaltiger Erfolg sich erst nach dem Durchschreiten des „Tals der Tränen“ einstellt.

Change Management muss auf die unterschiedlichen Phasen in Veränderungsprozessen eingehen.

Ein typisches Beispiel hierfür war vor längerer Zeit ein Projekt zur Optimierung des Filialnetzes einer regionalen Bank. Zunächst waren alle begeistert über das zukunftsweisende Projekt. Dann kamen die ersten Schließungen mit denen natürlich auch Kundenproteste einhergingen. Sofort meldeten sich etliche übereifrige Politiker zu Wort und machten sich die Protestargumente zu Eigen, ohne jegliche kritische Reflexion über deren Berechtigung, primär mit dem Ziel, sich selbst zu profilieren.

Plötzlich kamen die absurdesten Gründe hoch, warum gerade diese oder jene Filiale bestehen bleiben sollte, auch wenn es dort kaum Kunden gab und einige derjenigen, die protestierten, nicht mal selbst Kunden waren. Statt die Diskussionen erst mal laufen zu lassen, nachzudenken und selbst klar und eindeutig Position zu beziehen, wurde vom Vorstandsvorsitzenden sofort der Rückwärtsgang eingelegt und ein Viertel der zu schließenden Minifilialen bekam ein paar Jahre Aufschub (bis dann der neue Vorstand das Thema zum Abschluss brachte.) Im Endeergebnis wurde wertvolle Zeit vergeudet und mit hohen Kosten und der Verunsicherung der Mitarbeiter bezahlt.

8. Keine Kulturveränderung

Bei Veränderungsmanagement geht es nicht um einen einmaligen Kraftakt, sondern um die grundlegende Neuausrichtung, der Fähigkeiten eines Unternehmens auch zukünftig mit Veränderungen umzugehen. Es geht bei Veränderungen ja nicht nur um Innovation, sondern letztlich um jedes neue Projekt und jede neue Strategie, die zukünftig umgesetzt werden soll.

Dazu ist eine entsprechende Verankerung von „Change“ in der Unternehmenskultur notwendig. Panta rhei – alles fließt. Diesen Gedanken gilt es, in die Kultur und Führung einer Bank fest zu verankern und am besten mit Agilität und Mut zu Fehlern zu kombinieren.

In den 80er Jahren war Citibank eine Bank, die diesem Grundsatz folge. Sie wurde sogar als eines der innovativsten Unternehmen ausgezeichnet. Bestandteil des alltäglichen Wandels war u.a., dass ganze Abteilungen regelmäßig intern umzogen, damit von vorneherein nicht die vermeintliche Sicherheit eines konstanten Arbeitsplatzes entstand.

Welcher Change-Faktor ist der wichtigste?

Kotter hält die Unfähigkeit zur Erzeugung eines allgemeinen Gefühls für die Dringlichkeit einer Veränderung für den wichtigsten Faktor, gefolgt von fehlender Vision, schlechter Kommunikation und falschem Timing.

Wo sehen Sie die Ursachen für die Innovationsträgheit der Banken? Welchen Faktor halten Sie für den wichtigsten? Oder kennen Sie noch weitere?