Mobile Wallet?

Die elektronische Geldbörse, die sogenannte Mobile oder Digital Wallet ist einer der Zukunftsvisionen beim Thema Mobile Payment. Dabei gibt es bereits heute eine Vielzahl von Ansätzen, wie der heutige Gastbeitrag verdeutlicht.

Mobile Payment ist älter als viele vermuten

Erinnern Sie sich noch an die turbulente Zeit der dotcom-Blase und des Neuen Marktes rund um die Jahrtausendwende? Damals konnte man in Deutschland schon mit dem Mobiltelefon zahlen! Man musste dazu beim Anbieter Paybox seine Bankdaten hinterlegen und bei einer erfolgreichen Transaktion wurde eine Lastschrift vom Konto gezogen.

Mit den ersten Erfolgen von Paybox und getrieben vom sogenannten „Dumb Money“ kam auf dem Höhepunkt der Blase plötzlich eine Vielzahl von mehr oder weniger identischen Kopien auf den Markt, deren Namen heute niemand mehr kennt. Selbst die Mobilfunkanabieter sahen sich herausgefordert und stellten jeweils eine eigene Zahlungslösungen vor, die vom Produkt identisch aber jeweils zueinander inkompatibel waren.

Es mag an dem dotcom-Hype damals gelegen haben, dass sämtliche Anbieter von der Annahme ausgingen, dass sich die Endkunden bei jedem Verfahren immer wieder neu anmelden und ihre Bankdaten hinterlegen würden. Weltfremd war auch die Annahme, dass der Handel zusätzlich jeweils mehr als 10 neue Verfahren unterstützt die alle fast identisch sind.

Mittlerweile ist mehr als eine Dekade vergangen. Das Konzept von damals wird heute neudeutsch „Wallet“ genannt. Auch heute noch muss ein Kunde seine Bankdaten hinterlegen und selbst das Mobiltelefon spielt wieder eine Rolle. Der aktuell führende Anbieter heißt nicht mehr Paybox, sondern ziemlich ähnlich: Paypal. Aber ansonsten hat sich erschreckend wenig geändert!

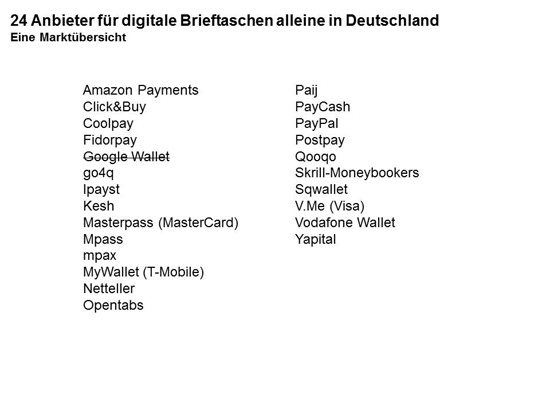

Schwemme von 24 Wallet-Anbietern alleine in Deutschland

Wie damals gibt es auch heute eine Schwemme von Payment-Anbietern mit sogenannten Wallet-Lösungen auf den Markt. Sie alle versuchen die bestehenden Bank-Zahlungsmethoden in einer elektronischen Wallet (virtuelle Geldbörse) in Verbindung mit einem neuen User-Interface zu kombinieren.

24 Mobile Wallet Anbieter in Deutschland

Wie um die Jahrtausendwende gibt es auch heute weit mehr Wallets als der Markt verträgt. In Deutschland kann ich aktuell 24 unterschiedliche Verfahren zählen, die entweder bereits aktiv sind oder ihren Marktgang zeitnah angekündigt haben. Nur einer der Anbieter hat sich bereits wieder zurück gezogen – kein geringerer als Google!

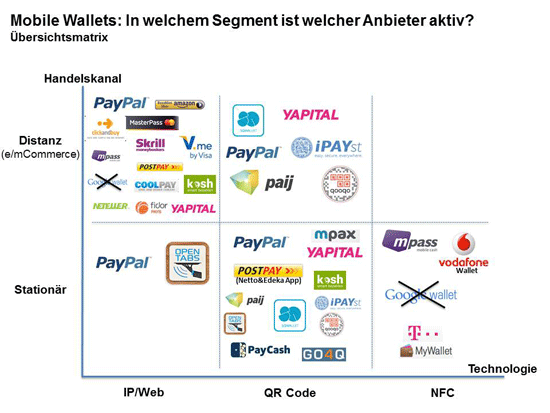

Sechs Segmente für digitale Brieftaschen

This Town Ain’t Big Enough – warum viele Anbieter wieder verschwinden werden

Die große Anzahl der Verfahren überrascht, insbesondere in einem Markt der stark von Netzwerkeffekten geprägt ist. Diese führen, wie bei anderen Geschäftsmodellen, dazu, dass sich monopolartige oder oligopolartige Strukturen bilden. Man kennt diese Effekte der Dominanz z.B. von Suchmaschinen (Google), Betriebssystemen (Windows bei PCs sowie iOs und Android bei mobilen Endgeräten), Office-Software (Microsoft Office).

Trotz dieser mutigen Wette lassen sich grundlegende strategische Fehler bei den PayPal-Herausforderern ausmachen, die ich kurz anreißen möchte:

1. Fehlende wirkliche Differenzierung im Produkt

Die Anbieter sind jeweils nur Kopien von PayPal, ohne wirklich nachhaltige neue Impulse anzubieten. Man schaue nur wie oft der Name PayPal in der Matrix in Abbildung 2 erscheint.

2. Die Anbieter blockieren sich gegenseitig

Die Masse des Handels wird vor Investitionsentscheidungen abwarten, bis eine Konsolidierung eingesetzt hat. Den Angreifern geht dadurch wertvolle Zeit verloren.

3. Jeder glaubt es alleine besser machen zu können

Auch MasterCard, VISA und die Mobilfunkanbieter überschätzen sich und ihre Marke. Nur durch gemeinsame Lösungen haben diese überhaupt eine Chance. Jeweils alleine kämpft man auf verlorenen Posten. PayPal hat in Deutschland bereits mehr Kunden als MasterCard und VISA jeweils Kreditkarten. Endkundenakquise ist einer der wichtigsten Erfolgsfaktoren, wird traditionell massiv unterschätzt und durch die Fragmentierung der Anbieter noch unnötig erschwert.

4. Starke Marken werden nicht genutzt beim Aufbau des notwendigen Konsumentenvertrauens

Paypal hat beim Markteintritt seine damals unbekannte Marke mit dem Zusatz „ein Unternehmen von eBay“ im Co-Branding versehen und somit vom Vertrauen in die Marke eBay partizipiert. Yapital, Click&Buy und mpass sind Tochtergesellschaften von bekannten Unternehmen mit starken Haushaltsmarken. Alle drei Unternehmen sind trotzdem von den Marken der Muttergesellschaften strikt getrennt. Sorgt man hier vor, wenn es wirtschaftliche Probleme bei den Töchtern gibt?

5. Fehlende oder nur geringe Value Proposition

Insbesondere bei den Versuchen im stationären Handel aktiv zu werden, ist häufig ein viel zu technikverliebtes Vorgehen der Anbieter festzustellen. Warum soll ein Kunde mit NFC oder QR-Code an der Ladenkasse zahlen statt mit Karte? Hier liegt keine wirkliche Beschleunigung des Prozesses vor. Im Gegenteil es dauert länger für die Entsperrung des Smartphones, Öffnung, Entsperrung und Nutzung der App. Warum sollen Kunden im Massenmarkt damit zahlen, wenn es mit Karte einfacher und schneller geht?

Wo bleibt die Kreditwirtschaft?

Alle oben genannten Anbieter nutzen die Abwicklungssysteme der Kreditwirtschaft. Darüber hinaus nehmen diese neuen Intermediäre Banken und Sparkassen die Kundenbeziehungen rund um das Ankerprodukt Girokonto ab. Warum wird die Kreditwirtschaft nicht selbst in dem Bereich aktiv? Man hätte eigentlich alle Trümpfe in der Hand:

- Bestehende Beziehungen zu Endkunden und Firmenkunden. Somit keine neue Registrierungs- und Akquisitionskosten.

- Wissen über Bonität auf Käufer- und Händlerseite. Komplexe Risikosysteme und Ausfälle sind somit vermeidbar, was sich in der Gebührenstruktur massiv auswirken kann.

- Das höchste Vertrauen der Endkunden (trotz Finanzkrise)

- Das Girokonto ist bereits ein Wallet – es fehlt nur ein „abgespecktes“ Front-End, also ein Onlinebanking light!

Ich sehe derzeit keine ernsthafte Konkurrenz zu Paypal auf dem deutschen Markt – so sehr das zu wünschen wäre, denn mehr Wettbewerb ist immer gut. Die Kreditwirtschaft hat die besten Voraussetzungen, überlässt den Markt derzeit jedoch Dritten.

9 Kommentare

Danke für den guten Blog, davon gibt es wenige.

Ich durfte vergangene Woche am Finanzforum der Kartenwelt in Frankfurt zuhören. Da fällt einem auf, dass alle neuen Anbieter wie auch PayPal nur gerade in Deutschland von dem sonst nicht verbreiteten Bezahlverfahren „der Lastschrift“ profitieren. Gehen sie aus Deutschland raus, kommen die Kreditkarten viel stärker zum Zug oder nationale Debitverfahren, welche aufwändige Zulassungen voraussetzen. Es erstaunt mich immer wieder, wie Unternehmen in Europa sich so stark auf das Girokarten-Land Deutschland konzentrieren und in den anderen Ländern mit den selben Preismodellen und Lösungen keine nennenswerte Erfolge feiern können. Es erinnert stark an die e-commerce Zeit von 1999 bis 2001.

Christian Vetsch

Kleine Errata: Bei der Vielzahl der Methoden habe ich leider ein paar übersehen und wurde heute darauf aufmerksam gemacht: Es fehlen noch: CashCloud, Eplus Mobile Wallet und Paymey – also es sind nicht „nur“ 24 Verfahren, sondern sogar 27!

Hübsche und klare Analyse (naja, Jochen Siegert weiß ja auch, wovon er redet ;-)

Lesenswert dazu übrigens auch der Wut-Artikel von Maik Klotz:

Liebe Mobile-Payment-Anbieter: Der Hype existiert nur in euren Köpfen

http://t3n.de/news/mobile-payment-hype-524590/

Danke für den Artikelhinweis.

Danke Jochen für den tollen Artikel! Es tut echt gut, mal wieder eine realistische Sicht zu hören

lg,

Bernhard

Lieber Jochen Siegert,

wie immer eine super Übersicht, eine glasklare Analyse und ein einfacher Reality Check. Danke für diesen Beitrag.

Ralf Cordes

Danke für die tolle Übersicht. Ich denke bei allem was in Deutschland derzeit im m-payment passiert lohnt sich dennoch auch der Blick über die Grenzen – etwa nach UK oder Österreich zu machen. In UK startet gerde Zapp ein sehr kooperatives System dass die Bank wieder in den Mittelpunkt rückt. Noch innovativer und konsequenter wird das non card based mobile payment aber z.B. in Österreich von der Firma VeroPay verfolgt wo mit EAN code auf bestehende Scanner-Infrastruktur beim Handel gesetzt wird. Letztlich werden sich meiner Meinung nach Systeme durchsetzen die das Bankenbranding in den Vordergrund stellen weil die Menschen laut allen mir bekannten Studien noch immer Ihrer Bank beim Thema bezahlen am meisten vertrauen.

Lieber Jochen Siegert,

on point: „Warum soll ein Kunde mit NFC oder QR-Code an der Ladenkasse zahlen statt mit Karte? “ Genau das ist ein wichtiger Punkt wo es um die Praxis geht. Ist einfach zu unbequem!

Einen Ausweg aus der Misere gäbe es noch. Und der heißt Ripple. Wenn mehrere der genannten Anbieter den Vorteil erkennen würden, sich am Ripple-System (ripple.com) (oder natürlich einem vergleichbaren System, keine Ahnung, ob es da im Moment vergleichbar gut funktionierende Ansätze gibt) zu beteiligen, könnte ihnen das einerseits ermöglichen untereinander interoperabel zu werden (ein mpass-Kunde könnte dann zum Beispiel bei einem Händler bezahlen, der Yapital nutzt) und könnte darüber hinaus auch kleineren Anbietern mittelfristig ermöglichen internatinale Zahlungen abzuwickeln.