Ist die Industrialisierung der Bank ein Ladenhüter? Wohl eher nicht wie Parallelen zur Standardisierung in der Automobilindustrie zeigen. Diese wurde in den 60er Jahren durch eine der Bankenkrise vergleichbare Krise ausgelöst.

Im Gegensatz zur Bankbranche ist die Produktion in der Automobilindustrie inzwischen vollständig industrialisiert

Industrialisierung der Bank – welch ein abgegriffenes Thema! Es war vielleicht im Jahr 2000 en vogue, aber wir haben doch dazu gelernt! Erstens: Autos sind physische und sehr emotionale Produkte – Finanzdienstleistungen sind rein digitale, hochrationale Informationsprodukte. Zweitens: Autos werden in Massen auf dem Fließband gefertigt, Bankprodukte werden vom Berater individuell auf die Person zugeschnitten. Drittens: Wenn das Auto geliefert ist, kennt man dessen Performance – die Performance von Bankprodukten dagegen unterliegt der unsichtbaren Hand des Marktes.

Bankleistungen und Automobile

Stopp! Ein wenig tiefer muss man schon bohren. Finanzprodukte sind sehr emotional, wenn man bedenkt, mit wieviel Distanz und häufig auch Angst Menschen an die Analyse ihrer Finanzsituation gehen. Autos sind keine Massenprodukte mehr, sondern werden im Konfigurator aus Millionen von Kombinationsmöglichkeiten individuell zusammengestellt. Und dass man sich auf die Performance des Autos verlassen kann, ist noch nicht lange her. Noch 1970 war ein unerwarteter Zusammenbruch auf der Straße durchaus normal und die Zahl der Verkehrsopfer auf deutschen Straßen war sechs Mal so hoch wie heute – da waren offenbar auch unsichtbare Hände im Spiel.

Angesichts der doch vorhandenen Ähnlichkeiten lohnt es durchaus, die Lerneffekte aus der Industrialisierung tiefer zu analysieren. Die Autoindustrie liefert gutes Anschauungsmaterial.

Der schmerzliche Weg zum Qualitätsauto

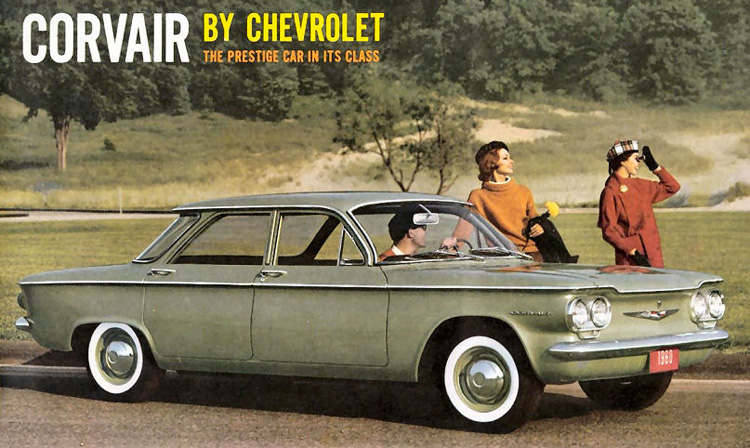

In den 1960er Jahren gehörte Glück dazu, kein Montagsauto zu erhalten, sondern ein Auto in guter Qualität. Der Wendepunkt kam mit der Corvair von Chevrolet. Gleich im Jahr der Neuvorstellung 1960 wurde sie zwar zum “Auto des Jahres” gekürt. Aber in den Folgejahren häuften sich die Unfälle mit Überschlägen und Todesopfern. Erst nach vier Jahren bekam sie den Stabilisator an der Heckachse, von dem die GM-Ingenieure von Anfang an wussten, dass er bei dieser “Heckschleuder” überlebenswichtig war, den sie aber aus Kostengründen einsparten. Heute gilt das Auto als General Motors’ tödlichste Sünde.

Die Krise des Chevrolet Corvair sorgte für eine Standardisierung im Automobilsektor

Der Verbraucheranwalt Ralph Nader kämpfte für die Opfer. In seinem Buch “Unsafe at Any Speed” wies er nach, dass die Corvair keine Ausnahmeerscheinung, sondern die Spitze des Eisbergs darstellte. Sicherheit und Qualität waren damals für die Autoindustrie zweitrangig. Der amerikanischen Gesetzgeber wachte auf. Senatshearing folgte auf Senatshearing, US-Präsident Lyndon B. Johnson wurde zum Vorkämpfer für einschneidende Änderungen. Ergebnis war ein umfassendes Gesetzespaket im Jahr 1965. So kam es zur Gründung des amerikanischen Verkehrsministeriums, das es vorher auf Bundesebene gar nicht gab, und so kam es zu den ständigen Sicherheitsüberprüfungen. Seitdem folgte Regulierungswelle auf Regulierungswelle, die neueren in Richtung Umweltverträglichkeit, Verbrauchssenkung, und nun automatisches Fahren. Zweifellos treibt Regulation die Mehrzahl der Innovationen im Automobilbereich ganz wesentlich, und Qualität und Sicherheit sind kontinuierlich auf das heutige hohe Niveau gestiegen.

In der Automobilindustrie folgte die Aufsicht einer harten Regel: „Nur wer ein Auto im Crash testet, kann überprüfen, ob es den echten Crash bestehen wird!“ Aufgabe der Hersteller ist es, die dafür bestmöglich geeigneten Konstruktionen zu finden. Genau das geschah. Die Hersteller schufen die volle, industrieweite Transparenz der Produktstrukturen – eine industrieweit verbindliche Taxonomie von Komponenten und deren Zusammenführung in Stücklisten. Das eröffnete die Möglichkeit, Produktionsprozesse auch zwischen den Akteuren, zum Beispiel Vorlieferanten und Herstellern, sauber zu planen und jederzeit nachzuvollziehen. Komponenten jedes einzelnen Fahrzeugs sind innerhalb kurzer Zeit exakt bis zur Quelle zurück verfolgbar. Wenn ein Gaspedal nicht funktioniert, kann man schnell das gesamte betroffene Los von Fahrzeugen identifizieren, auch wenn die Herstellung viele Jahren zurückliegt. Und wer bei Abgastests nicht die Wahrheit sagt, dem kommt man auch auf die Spur.

Bankenkrise und ihre Konsequenzen für Aufsicht und Banken

Erinnert Sie diese Geschichte an die Bankenkrise, die enorm wachsende Bedeutung der Aufsicht, den Dodd Frank Act und die entsprechenden europäischen Verordnungen? Da liegen Sie nicht falsch!

Der Weg ist ähnlich steinig und langwierig wie derjenige der Automobilindustrie. Crashtests mit Finanzprodukten waren zu Beginn der Bankenkrise praktisch nicht durchführbar. In 2008 dauerte es viele Wochen, teilweise Monate, bis die Banken auf Initiative der EZB eine grobe Vorstellung entwickelt hatten, in welchen ihrer Depots direkt und indirekt wie viele Lehmann-Fonds lagen und welche Risiken dies mit sich brachte.

Inzwischen ist die Grundrichtung für die zentralen Akteure in der Regulation klar: Auch hier braucht es saubere Stücklisten-Strukturen für Produkte, jederzeitige Nachvollziehbarkeit des Produktionsprozesses, Chargenverfolgung bis zur Quelle. Und dies wird in der Tat mehr Standardisierung bedeuten. Lösungen werden gerade nicht völlig individuell auf den einzelnen Kunden zugeschnitten werden, sondern bleiben ein ganzes Stück standardisierter. Mit anderen Worten: Längst nicht jede gewünschte Kombination ist möglich, so wie auch die Auto-Konfiguratoren nur solche Varianten erlauben, die voll beherrschbar sind. Und für ganze Gruppen von Kunden könnte das schlicht eine einfache Standard-Vermögensverwaltung sein.

Dies ist kein theoretischer, akademischer Ansatz. In den USA wurde im Zuge der Finanzmarktreformen das Office of Financial Research in der Treasury geschaffen. Es verwendet enorme Energie auf die Prüfung der Umsetzbarkeit der geschilderten Ansätze. Die EZB hat mit den Stresstests ein wichtiges Zeichen gesetzt: Anstelle statischer Bilanzstrukturanalysen oder Papier-Analysen des Neuproduktprozesses tritt die Simulation des Crashs. Anacredit ist nichts anderes als die strukturierte Abbildung der Kredit-Stücklisten. Nun läuft die Standardisierung weiter in Richtung der Global Legal Identifier (GLEIS) und der Global Product Taxonomy (BIRD).

Der private Sektor springt auf: Die verstärkte Modularisierung der Finanzdienstleistung, wird vielleicht nirgends so deutlich auf den Punkt gebracht wie beim API-Banking, also dem Banking unter Einsatz von Standard-Schnittstellen. Und auch die kommende PSD-2 erzwingt unter dem Stichwort „Access to Accounts“ definierte Schnittstellen, die von vielen Akteuren der Privatwirtschaft genutzt werden wird. All dies ist Ausdruck einer grundlegenden Umorientierung. Deren Bedeutung wird aber von der Mehrzahl der Akteure noch unterschätzt.

Der Autor hat die Bankenkrise als Generaldirektor der EZB erlebt. Später verarbeitete er viele der Erkenntnisse in seinem Forschungsinstitut, der ibi research GmbH an der Universität Regensburg. Darunter ist auch eine Studie für die SAP Business Transformation Academy: Penzel, Hans-Gert; Risse, Stefan; Zellner, Gregor: „Closing the Gap. What the Banking Industry Can Learn from Automotive“; in: 360°-The Business Transformation Magazine, Issue 9 (Dec. 2013), S. 16-28.

E-Book Von anderen Branchen lernen

Der Beitrag ist Teil einer Serie in der namhafte Experten aus Wissenschaft und Praxis einen Blick über die Grenzen des Finanzsektors werfen und zeigen, wie Banken und Sparkassen davon profitieren könnten.

Noch kein Premium-Leser?

Premium Abonnenten des Bank Blogs haben direkten Zugriff auf alle kostenpflichtigen Inhalte des Bank Blogs (Studienquellen, E-Books etc.) und viele weitere Vorteile.

>>> Hier anmelden <<<

Wenn Sie kein Abonnent sind können Sie das 34-seitige E-Book hier für 9,95 Euro einzeln kaufen.