Der digitale Strukturwandel erfasst längst auch Banken und Sparkassen. Er vollzieht sich in fünf Phasen, die in sich vielfältig und komplex sind. Für Finanzinstitute kommt es auf die Sicherung von Wettbewerbsvorteile an, wie der heutige Gastbeitrag zeigt.

Der digitale Strukturwandel hat auch die Finanzbranche erfasst. Banken und Sparkassen müssen sich auf Veränderungen einstellen.

© Shutterstock

Die ökonomischen Kräfte und Auswirkungen des digitalen Strukturwandels auf etablierte Branchen und Strukturen sind so komplex, dass sie nicht einfach mit dem Begriff „Verdrängungswettbewerb“ erklärt werden können. Eine Vielzahl weiterer Aspekte spielt im Transformationsprozess eine elementare Rolle. Dazu zählen sicherlich das exponentiell steigende Datenvolumen, die Durchdringung web-basierter Endgeräte, die Internetaffinität der Bevölkerung, der Breitbandausbau, Automatisierungs- und Standardisierungspotenziale, der Anpassungswille und die Flexibilität etablierter Anbieter, die Veränderungen bei Nachfrage- und Konsummustern sowie strengere Regulierungsmaßnahmen.

Drei treibende Kräfte der Digitalisierung

Aus ökonomischer Sicht lassen sich die Digitalisierung und ihre Auswirkungen im Wesentlichen aber auf drei treibende Kräfte zurückführen:

- Zunehmende Speicherung und Nutzung von immateriellen (digitalen) Informationsgütern (Digitalisierungs-Effekt);

- Virales und exponentiell globales Wachstum von Daten innerhalb virtueller Netzwerke (Netzwerk-Effekt);

- Zunehmende Verbreitung des World Wide Webs (Durchdringungs-Effekt).

Dadurch hat sich das Internet zu einem Massenmedium der Veröffentlichung für jedermann herauskristallisiert und zu einem globalen und viralen Distributionsnetz mit exponentiell wachsenden Datenmengen. Vereinfacht dargestellt kann heute jedermann digitale Inhalte zu relativ geringen Kosten produzieren und sie im Internet selbst vertreiben und viral streuen.

Auswirkungen der Digitalisierung auf unterschiedliche Branchen

Das hat natürlich vor allem für jene Branchen weitreichende Folgen, die mit immateriellen Informationsgütern oder -diensten Handel betreiben. Bisher konnte das Angebot bzw. die Absatzmenge durch künstliche Verknappung von Gütern und Diensten beeinflusst werden. Diese Geschäftspraktiken geraten im digitalen Zeitalter allerdings dauerhaft unter Druck. Hiervon betroffen sind besonders Branchen, die leicht zu standardisierende Güter und Dienste anbieten, wie die Musikbranche, die Verlags- und Medienbranche, das Versicherungswesen sowie der Finanzsektor. Bücher, Musik, Filme, aber auch einfache Versicherungs- und Finanzdienste sind mittlerweile zu 100% digitalisierbar und lassen sich mittels moderner Internettechnologien ohne Trägermedium automatisieren und ohne persönlichen Kontakt viral vertreiben. Weitere Branchen, wie z.B. der Gesundheitssektor oder der Bildungsbereich werden folgen.

Die globale Digitalisierung ändert zudem die Struktur bestehender Wirtschaftszweige, d.h. traditionelle Marktstrukturen brechen auf, Branchengrenzen verschieben sich und es kommt zum Eintritt neuer Akteure. Es bilden sich virtuelle Marktplätze mit neuen Geschäftsmodellen sowie Erlös- und Kostenstrukturen. Branchenabgrenzungen, wie sie bisher existierten, werden dadurch mehr und mehr verwässert, weil sich neue branchenübergreifende Wettbewerbskonstellationen herausbilden. Volkswirtschaftliche Branchenanalysen werden dadurch natürlich nicht einfacher.

Aber prinzipiell wiederfährt vielen Branchen dasselbe Schicksal. Die Verdrängung im Wettbewerb wird durch den Einsatz neuer (Internet-)Technologien und ein sich änderndes Nachfrage- und Konsumverhalten verursacht. Dabei spielen im jetzigen digitalen Transformationsprozess besonders algorithmenbasierte Analysemethoden, digitale Geschäftsmodelle, virtuelle Wertschöpfungsprozesse sowie digitale Produkte und Dienste eine entscheidende Rolle. Der demografische Wandel sorgt zudem dafür, dass der Anteil der netzaffinen Bevölkerung permanent zunimmt.

Fünf Phasen des digitalen Strukturwandels

Unabhängig von der Henne-Ei-Debatte, ob erste Konsumentenbedürfnisse oder früh im Markt angebotene Internettechnologien den digitalen Wandel in Gang gesetzt haben, lassen sich dennoch grob fünf Phasen des (digitalen) Strukturwandels als ein sich wiederholendes Muster identifizieren:

Erste Phase: Technologischer Fortschritt und Adaption

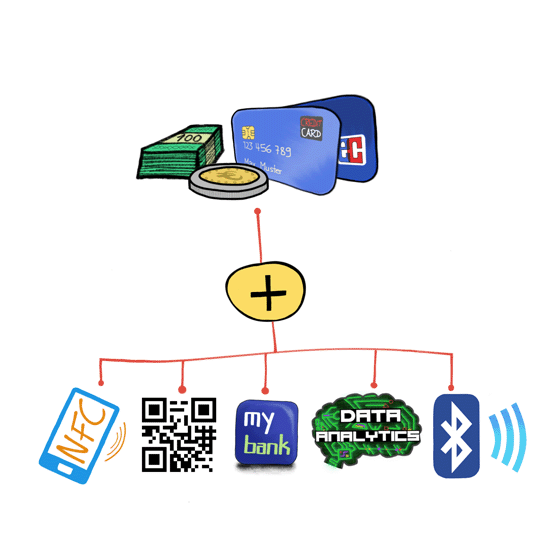

Der technologische Fortschritt erzeugt neue internetbasierte Konsum-, Mediennutzungs- und Kommunikationsbedürfnisse bei den Konsumenten. Die Konsumenten adaptieren die neuen Technologien und integrieren das neue Angebot in ihre alltäglichen Lebensbereiche. Im Finanzsektor werden beispielsweise die traditionellen Zahlungsmodalitäten um moderne Internettechnologien und Algorithmen basierte Analyseverfahren erweitert.

Phase 1: Technologischer Fortschritt & Adaption

Zweite Phase: Markteintritt und verändertes Wettbewerbsumfeld

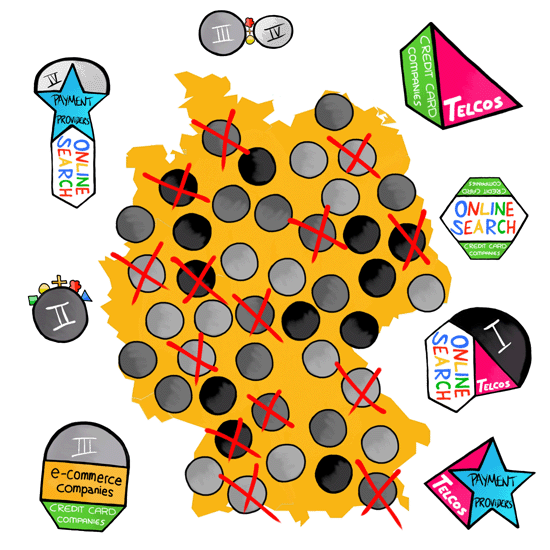

Branchenfremde Internetunternehmen sowie technologiegetriebene Start-ups und Nischenanbieter verändern mit ihren digitalen Geschäftsmodellen, Produkten und komplementären Diensten das Wettbewerbsumfeld. Moderne Internettechnologien ersetzen etablierte langjährige (analoge) Prozesse oder Teilprozesse, d.h. menschliche Erfahrungswerte werden durch intelligente, Algorithmen basierte Softwarelösungen teilweise ergänzt bzw. abgelöst.

Phase 2: Markteintritt und verändertes Wettbewerbsumfeld

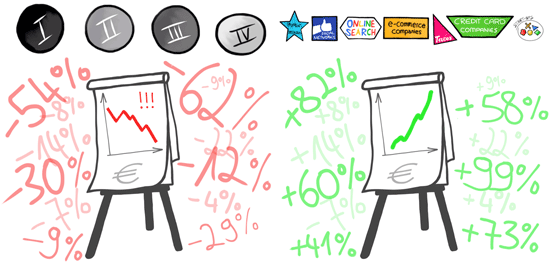

Dritte Phase: Gewinner und Verlierer

Traditionelle Geschäftsmodelle geraten dadurch häufig unter Druck, weil einzelne Teilprozesse starken Wettbewerbskräften ausgesetzt sind. Die Konsequenzen zeigen sich durch rückläufige Umsätze und Gewinne. Etablierte Erlösquellen traditioneller Unternehmen können nur unzureichend durch andere Geschäftsbereiche kompensiert werden. Neue Akteure verzeichnen hingegen erste Markterfolge und generieren Gewinne.

Phase 3: Gewinner und Verlierer

Vierte Phase: Verdrängung und erhöhte Wettbewerbsintensität

Die Marktanteile für Etablierte sinken; neue Akteure können ihre Marktposition ausbauen; der Verdrängungswettbewerb nimmt mit zunehmender Wettbewerbsintensität zu. Schmerzhafte Anpassungsprozesse und kostenintensive Reformen (z.B. durch Digitalisierungsstrategien) werden bei den Etablierten eingeleitet.

Phase 4: Verdrängung und erhöhte Wettbewerbsintensität

Fünfte Phase: Marktkonsolidierung und strategische Allianzen

Es kommt zu marktbereinigenden Konsolidierungen und einige Unternehmen verschwinden vom Markt. Neue, vor allem branchenfremde Akteure sind im Markt angekommen, etablieren sich und erhöhen ihre Gewinne. Zudem entstehen strategische Allianzen, die dem Markt und der Technologieentwicklung zusätzliche Impulse bescheren und weitere Innovationen vorantreiben.

Phase 4: Marktkonsolidierung und strategische Allianzen

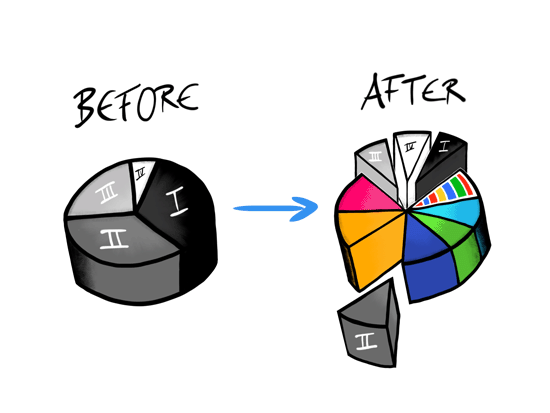

Kreislauf des digitalen Strukturwandels

Und hier schließt sich der Kreis. Die beschriebenen fünf Phasen des digitalen Strukturwandels im Finanzsektor können zeitversetzt in verschiedenen Branchen beobachtet werden und sich innerhalb einer Branche oder in immer mehr Teilprozessen der Wertschöpfung in gewissen Zeitzyklen sogar wiederholen. Das Ergebnis ist ein Kreislauf. Je nachdem, wie bahnbrechend der technologische Fortschritt ist und welche Strategien von den Etablierten eingesetzt werden, wirken die einzelnen Phasen natürlich in unterschiedlicher Intensität.

Der Kreislauf des digitalen Strukturwandels im Überblick

Allerdings ist „nichts so beständig wie der Wandel“ (Heraklit, *~ 520 v.Chr.; † ~ 460 v.Chr.), d.h. im Prinzip befinden wir uns permanent in einem Strukturwandel, aber nicht jede Innovation vermag es, Paradigmenwechsel herbeizuführen. Ein Großteil der Innovationen findet zwischen bahnbrechenden Errungenschaften statt. Sie sind nicht weniger wertvoll, sondern eher inkrementeller Art und weisen Veredelungen oder marginale Verbesserungen von bestehenden Produkten, Diensten und Prozessen auf. So geschieht es auch im Finanzsektor. Die neuen Wettbewerber erfinden das Bankgeschäft nicht wirklich neu. Sie verstehen es aber, mit Hilfe moderner Datenanalysemethoden und den zahlreichen (vor allem personenbezogenen) Datensätzen einzelne Finanzdienste digital so zu individualisieren, dass sie insbesondere den internetaffinen Kunden einen höheren Nutzen stiften können.

Wettbewerbsvorteile sichern

Die dahinterliegenden Geschäftsideen sind häufig also nicht neu, aber sie basieren auf digitalen Wertschöpfungsprozessen. Zudem sprechen die neuen Akteure die Sprache des Internets. „Bequemlichkeit“ sowie „Alles aus einer Hand“ sind gängige Schlüsselbegriffe. Die Ökonomie dahinter ist relativ simpel: Digitale Wertschöpfungsprozesse lassen sich erstens deutlich kosteneffizienter lenken und durch die Skalen- und Netzwerkeffekte werden zweitens schneller größere (Kunden-)Reichweiten erlangt. In dynamischen Märkten mit sinkenden Produktlebenszyklen sind das wertvolle und existenzsichernde Wettbewerbsvorteile.

Künftige Chancen bieten sich vor allem für jene Unternehmen, denen es früh gelingt, ihre internen und externen Prozesse, ihre Dienste und Produkte möglichst flexibel in eine digitale Unternehmensinfrastruktur (IT-Architektur) einzubetten, um neue Technologien schnell antizipieren zu können oder um zeitnah mit relevanten Marktakteuren unkompliziert zu kollaborieren. Zudem werden jene Akteure erfolgreich sein, die den Konsumenten glaubhaft versichern können, dass insbesondere Ihre (personenbezogenen) Daten weder an Dritte verkauft, noch für andere unternehmensfremde Zwecke verwendet werden. Ihnen winken nicht nur Überlebens-, sondern je nach Strategie auch lukrative Wachstumschancen.

In der Studie „Die digitale Revolution in der Finanzbranche“ erfahren Sie übrigens noch mehr über die Fintech-Bewegung im Finanzsektor.

Grafiken: Oliver Ullmann, Deutsche Bank Research

Quelle: Dapp, T. (2014).Fintech–Die digitale (R)evolution im Finanzsektor: Algorithmenbasiertes Banking mit human touch. Deutsche Bank Research. Frankfurt am Main.

2 Kommentare

Ich kann der Sicht nur zustimmen. Auch wir stellen immer wieder fest, dass Banken – aber auch andere Unternehmen – nicht in der Lage sind sich den neuen Marktgegebenheiten, neuen technischen Möglichkeiten aber vor allem dem geänderten Nutzerverhalten anzupassen. Auch eine isolierte Sicht nur auf Finanzinstrumente ist aus unserer Sicht nicht Zielführend, da der End Consumer EINEN Anbieter für verschiedenste Services haben möchte. Gerne können wir uns hierzu einmal austauschen…

MfG

Nino Messaoud

Danke für Ihren Hinweis. Einem Austausch stehe ich immer offen gegenüber…