Die Digitalisierung wirft 40 Prozent der Unternehmen zurück oder verdrängt sie völlig aus dem Wettbewerb. Noch haben Unternehmen Zeit zu reagieren, allerdings scheinen viele die Notwendigkeit noch nicht erkannt zu haben, so eine aktuelle Studie.

Die Digitalisierung erfasst unseren Alltag und die gesamte Wirtschaft ist davon betroffen. Die Geschäftsmodelle ganzer Branchen werden dadurch – teilweise dramatisch – verändert. Auch Banken und Sparkassen können sich diesem Trend nicht entziehen. Studien zu den aktuellen Trends und Entwicklungen in diesem Bereich finden Sie im Bank Blog.

© Shutterstock

Eine globale Studie des „Global Center for Digital Business Transformation“ unter rund 1000 Entscheidern aus 12 Branchen und 13 Ländern hat die Auswirkungen der Digitalisierung auf Unternehmen untersucht. Zahlreiche Märkte, darunter auch der für Finanzdienstleistungen, verändern sich schneller als je zuvor. Die Transformation ist so stark, dass selbst etablierte Unternehmen existentielle Probleme bekommen können.

Nahezu die Hälfte aller Unternehmen von Digitalisierung erfasst

Die meisten der befragten Führungskräfte sehen die Digitalisierung als positiv für Wirtschaft und Gesellschaft an. Drei Viertel glauben, dass sie einen Fortschritt bringt, 72 Prozent glauben an Vorteile für die Kunden und 66 Prozent gehen davon aus, dass sie dem Einzelnen mehr Entscheidungsmöglichkeiten verleiht.

Schätzungsweise 40 Prozent der Unternehmen aus den untersuchten Branchen werden sich allerdings aufgrund der digitalen Transformation innerhalb der nächsten fünf Jahre in einem völlig veränderten Wettbewerbsumfeld wiederfinden.

Erschreckend: Trotz der erheblichen Auswirkungen der digitalen Transformation glauben 45 Prozent der Entscheider nicht, dass diese ein Thema für den Vorstand seien.

Lediglich 25 Prozent der Unternehmen gehen das Thema aktiv an, 43 Prozent scheinen die Risiken zu ignorieren. In Deutschland haben nur 21 Prozent der untersuchten Konzerne einen Verantwortlichen, der die digitalen Themen bei sich bündelt.

Digitale Veränderungen erfolgen schnell

Jede Branche Markt und jedes Unternehmen bewegt sich vom Informationszeitalter in das digitale Zeitalter. Neue, schnelle Marktteilnehmer und innovative Traditionsfirmen erzeugen enormen Druck auf alle Marktteilnehmer. Eine erfolgreiche Vergangenheit ist keine Erfolgsgarantie für eine erfolgreiche Zukunft und Abwarten ist keine Option. Unternehmen brauchen jetzt eine digitale Strategie, um die digitale Transformation mitzugestalten und anzuführen.

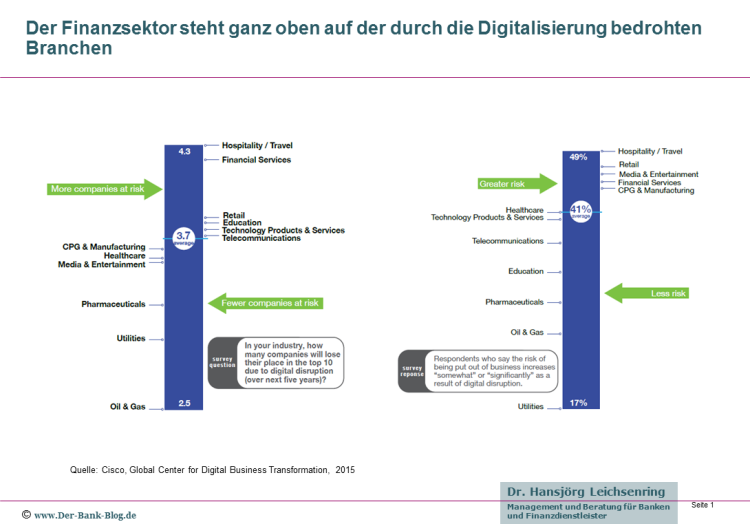

Finanzbranche stark durch Digitalisierung betroffen

Unter den zwölf untersuchten Branchen ist die Technologiebranche am stärksten von der Digitalisierung betroffen. Auch weitere datengetriebene Branchen wie Medien und Unterhaltung, Telekommunikation, Finanzwesen und Einzelhandel betrifft die Marktveränderung sehr stark. Sie sind alle abhängig von Netzwerken und Plattformen, womit sie aus Daten und Transaktionen digitale Wertschöpfung betreiben.

Der Finanzsektor steht ganz oben auf der durch die Digitalisierung bedrohten Branchen

Branchen verändern sich

Die Transformation wird von kapitalkräftigen Start-up-Unternehmen, digital aktiven Wettbewerbern und zunehmend auch der Verschmelzung der Branchen vorangetrieben. Sie ermöglicht es Unternehmen, in neue Märkte zu expandieren. Im Durchschnitt sagten Führungskräfte von etablierten Unternehmen in allen zwölf Branchen, dass sie wesentliche Veränderungen durch die Digitalisierung erwarten. Dazu zählen Veränderungen in den Marktanteilen innerhalb der nächsten fünf Jahre. Dennoch will fast ein Drittel die Entwicklungen abwarten, um erfolgreiche Konzepte des Wettbewerbs nachzuahmen.

Premium Abonnenten des Bank Blogs haben direkten kostenfreien Zugriff auf die Bezugsinformationen zu Studien und Whitepapern.

Noch kein Premium-Leser?

Premium Abonnenten des Bank Blogs haben direkten Zugriff auf alle kostenpflichtigen Inhalte des Bank Blogs (Studienquellen, E-Books etc.) und viele weitere Vorteile.

>>> Hier anmelden <<<

Neu: Tagespass Studien

Sie wollen direkten Zugriff auf einzelne Studien, aber nicht gleich ein Premium-Abonnement abschließen? Dann ist der neue Tagespass Studien genau das richtige für Sie. Mit ihm erhalten Sie für 24 Stunden direkten Zugriff auf sämtliche Studienquellen.

>>> Tagespass Studien kaufen <<<

Ein Service des Bank Blogs

Der Bank Blog prüft für Sie regelmäßig eine Vielzahl von Studien/Whitepapern und stellt die relevanten hier vor. Als besonderer Service wird Ihnen die Suche nach Bezugs- und Downloadmöglichkeiten abgenommen und Sie werden direkt zur Anbieterseite weitergeleitet. Als Premium Abonnent unterstützen Sie diesen Service und die Berichterstattung im Bank Blog.

4 Kommentare

Die Situation erinnert mich sehr an den „Hype“ des Internets Anfang der 90er Jahre. Es waren damals auch extrem viel Aufruhr im gesamten Bankenmarkt und jeder wollte/musste dabei sein.

Im Ergebnis haben alle Banken ihren eigenen Internetauftritt gehabt und das Internetbanking wurde erfunden, es war ja die Zeit nach „BTX“ (Bildschirmtext-Format).

Was wir jetzt erleben ist die Fortsetzung der Digitalisierung, die damals eingeleitet wurde.

Ich erwarte das auch nicht alle FinTechs überleben werden, nicht alle sind aus meiner Sicht mit Geschäftsmodellen aufgebaut die eine Chance haben, dauerhaft zu bestehen. Auf der anderen Seite sind Banken aktuell so in sich und den klassischen Organisationsmodellen gefangen das es spannend wird, welche Banken zuerst beginnen Ihre Organisations- und dann gleichzeitig Vertriebsmodelle grundsätzlich zu hinterfragen.

Nur wer sich substantielle Fragen zu seinen fachlichen-, digitalen- und kulturellen Prozessen stellt, wird die Chance haben, erfolgreich weiter zu arbeiten.

Abwarten ist eine Taktik die nicht für alle aufgehen wird….

Wer zu spät kommt den bestraft eine disruptive Transformaton !

Danke für die Ergänzungen.

Ich sehe die Digitalisierung allerdings nicht so ganz als Forsetzung des Internet-Hypes sondern schon als eigentständige neue Entwicklung, die aber auf dem Internet aufbaut.

Letzlich war das Smartphone auch eine neue Entwicklung und keine Fortsetzung des Handys, auch wenn es darauf aufbaut.

Im Ergebnis sind wir uns aber einig.

Dem Fazit stimme ich uneingeschränkt zu.

Ich schließe mich weitestgehend dem Kommentar von „PUTZ DIGITAL TRANSFORMATION“ an. Jedoch haben auch Sie recht, Herr Dr. Leichsenring, obgleich der Vergleich Handy und Smartphone hinkt ein wenig.

Das Thema FinTechs – Start-Up ist in aller Munde. Etwas in den Hintergrund gerät jedoch, dass sich die meisten FinTechs Kernprozessen von Banken oder FDL´s bedienen, und in Nuancen eine Optimierung der Prozesse widmen. Eine optisches „Aufpimpen“ ist kein KVP!

Ausser Acht sollte auch nicht die Kapitalkraft von Banken, FDL´s und Versicherungen gelassen werden, und welche Möglichkeiten sich erkauft werden können, aber auch den jahrelangen Erfahrungen rund um Kapitalmärkte, Prozesse etc. War PayPal auch ein Start-Up? Wie sind die prozentualen Verhältnisse der Kernprozesses „Zahlungsverkehr – Überweisungen“ PayPal gegenüber Banken? Und bedient sich PayPal nicht ebenfalls von Bankinstrumenten?

Es ist dringend nötig, dass die Marktbereinigung in der FinTech-Welt noch schneller erfolgt. Interessant wäre auch mal die Beleuchtung von FinTechs insbesondere deren konkreten Mehrwerten und Beleuchtung der Haftungen und Sicherheitsaspekten.

Herzlichen Dank für diese wertvollen Ergänzungen.

PayPal ist selbst eine Bank und insofern bedient es sich natürlich den Bankinstrumenten. Aufgrund des Alters von PayPal unterstelle ich mal, dass dort keine Cobol-Maschienen mehr im Keller herumstehen, bzw. erheblich mehr Flexibilität besteht, als in den etablierten Instituten.

Ob optisches Aufpimpen tatsächlich kein Vorteil ist, lasse ich in einer Marketing-dominierten Welt mal dahingestellt. Nachhaltig, da gebe ich Ihnen recht, ist das alleine natürlich nicht.