FinTech war (und ist) wohl einer der meist diskutierten Begriffe in der Finanzbranche. Nach anfänglicher Euphorie hat sich inzwischen – wenn schon nicht Ernüchterung – zumindest Nachdenklichkeit breit gemacht. Grund genug, einmal zu prüfen, wie die aktuellen Perspektiven aussehen.

Das dieser Weg kein leichter sein würde für FinTechs, davon war eigentlich von vorneherein auszugehen.

© Shutterstock

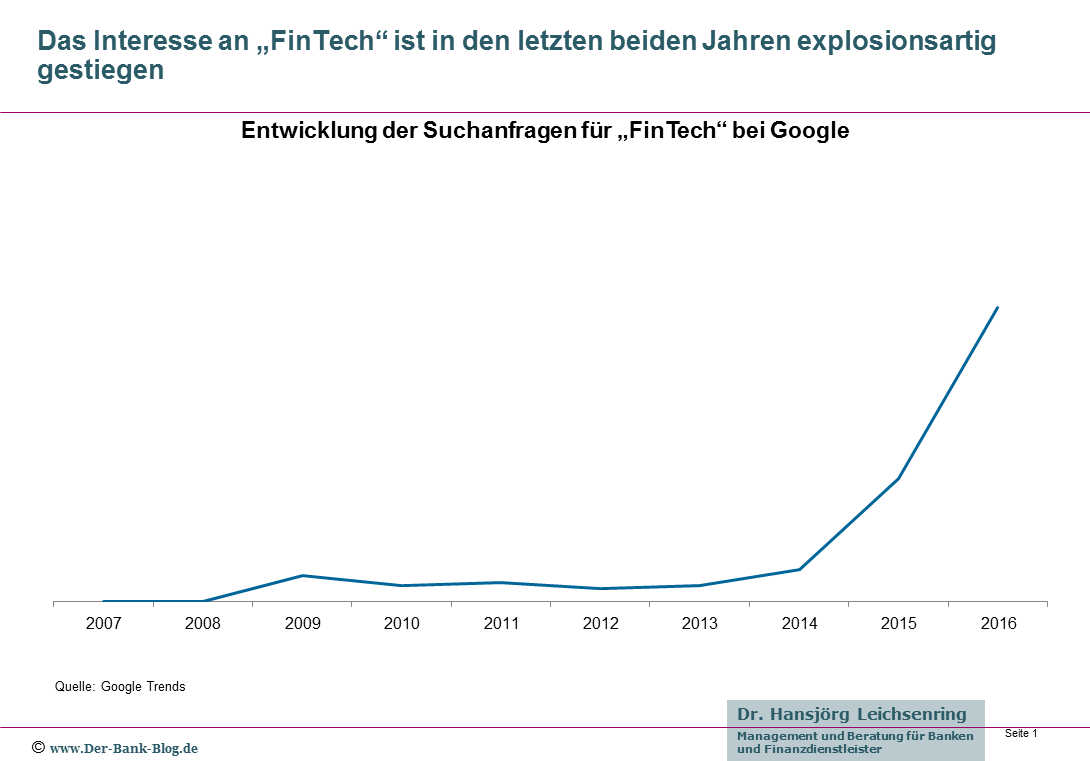

Zieht man die Auswertung der Google-Suchen nach dem Begriff „FinTech“ zu Rate, so lässt sich erkennen, dass das Interesse daran in den letzten beiden Jahren explosionsartig angestiegen ist.

Die Entwicklung der Suchanfragen für „FinTech“ bei Google

Damit einher ging ein deutlicher Anstieg der Startup-Aktivitäten in diesem Bereich, über den hier mehrfach berichtet wurde, u.a. in den beiden Übersichten

Fünf gute Gründe für den FinTech-Trend

Natürlich gab und gibt es gute Gründe dafür, dass der FinTech-Trend sich so dynamisch entwickeln konnte:

- Die Kosten für digitale Technologien sind deutlich gesunken.

- Aufgrund der Niedrigzinsphase suchen Anleger nach interessanten Investment-Chancen.

- Bislang hat die Regulierung (bewusst oder aus Nachlässigkeit) FinTechs gegenüber etablierten Banken eher bevorzugt.

- Kunden erwarten auch im Bereich Finanzdienstleistung ein digitales Angebot, wie sie es aus anderen Branchen gewohnt sind.

- Die meisten Banken und Sparkassen haben dieses Gebiet lange Zeit vernachlässigt.

In 2015 verging denn auch kaum eine Woche ohne begeisterte Neuigkeiten über frisch gegründete Startups. Zudem fanden (und finden) zahlreiche Veranstaltungen statt, auf denen einem interessierten Fachpublikum FinTechs unterschiedlichster Prägung als die Retter des heiligen Grals des Bankgeschäfts präsentiert wurden.

Bei einigen FinTech-Gründern habe ich mir schon Sorgen gemacht, wann diese überhaupt noch dazu kommen, Ihr junges Unternehmen zu managen, so häufig „mussten“ Sie auf Konferenzen und Tagungen ihr Geschäftsmodell vorstellen.

Klar, „Klappern gehört zum Handwerk“, aber dann sollte zumindest das Publikum stimmen. Was nützt einem als erklärtes B2C-Startup der Auftritt auf einer großen Bühne, vor der nur kundiges Fachpublikum versammelt ist und man nach eigener Verlautbarung weder Partner-Banken noch Finanzierungs-Partner sucht?

Geschäftsmodelle für FinTech-Unternehmen

Im Prinzip stehen FinTech-Unternehmen die folgenden Geschäftsmodelle zur Monetarisierung zur Verfügung:

- Bepreisung der Leistung, sprich Gebühren (B2C);

- Erträge durch die Hintertür, z.B. von Produktlieferanten wie Fondsgesellschaften;

- Sammlung und Nutzung der Kundendaten (B2C);

- Generierung von Werbe- und Affiliate-Einnahmen (B2C);

- Verkauf von Lizenzen zur Nutzung der angebotenen Leistung durch Dritte (B2B);

Vor allen bei den B2C-Geschäftsmodellen ist letztlich das Erreichen einer kritischen Masse Voraussetzung, um nachhaltig Erfolg zu haben. Keine einfache Aufgabe, speziell für deutsche Startups. Zum einen ist die schiere Marktgröße ungleich kleiner als z.B. für US-amerikanische FinTechs, zum anderen sind die deutschen Konsumenten ihnen gegenüber (noch) sehr zurückhaltend.

Derzeit verbrennen die meisten FinTech-Startups Geld. Und wohl nicht zu knapp, wie eine kürzlich durchgeführte Analyse der Zeitschrift Capital ans Licht bracht. Demnach weisen selbst einige der schon länger bestehenden FinTech-Startups Verluste aus. Auch stellte sich heraus, dass die bislang am Markt im Bereich Vermögensanlage agierenden Unternehmen bislang kaum Kundengelder angesammelt haben.

Erste FinTech-Sterne gehen unter

Kein Wunder also, dass der neue Trend vor seiner ersten Bewährungsprobe steht. Im Laufe der letzten Monate verschwanden bereits die ersten zuvor hochgelobte FinTech-Startups von der Landkarte der Finanzdienstleistungen, u.a. Kontopilot, Paymey (Mobile Payment), Avuba (P2P-Payment) und selbst das gut finanzierte Yapital gab auf. Andere änderten ihre Ausrichtung oder ihr Leistungsangebot. Kürzlich hat André Bejorat eine entsprechende Übersicht publiziert.

Eine solche Konsolidierung ist allerdings auch völlig normal, überleben im Schnitt von zehn Startups maximal ein bis zwei. So prophezeit einer der (späten) Investoren in diesem Bereich, Carsten Maschmeyer, dass 90 Prozent der insgesamt 200 deutschen Startups in diesem Segment würden über kurz oder lang Pleite gehen würden. Sicherlich ist er überzeugt davon, dass seinen Investments derartiges nicht zustoßen wird.

FinTech-Prioritäten verschieben sich

Hinzu kommt, dass sie die Marktprioritäten ändern und damit auch einige FinTechs aus dem Blickfeld genauso schnell wieder verschwinden, wie sie hineingeraten sind.

Die regelmäßigen Finovate Konferenzen sind ein guter Indikator dafür, welche Themen gerade aktuell sind. Ein Blick auf die Gewinner bei der Finovate Europe zeigt folgende Themenschwerpunkte der letzten Jahre:

- 2011: Persönliches Finanz Management, Social Media.

- 2012: Social Media Integration und Robo Advice.

- 2013: Mobile Lösungen, Persönliches Finanz Management, Gamification.

- 2014: Mobile Integration, Gamification.

- 2015: Bitcoin, Digital Banking, Datenanalyse.

- 2016: Biometrie und Vermögensanlage.

Zudem hat sich die Stoßrichtung in den letzten Jahren zunehmend von B2C auf B2B Lösungen verlagert.

Auch die Auswertung meiner wöchentlichen Zusammenstellung lesenswerter Beiträge aus internationalen Finanzpublikationen kann als Indikator hinzu gezogen werden. Stand z.B. im letzten Jahr das Thema Payments vielfach im Mittelpunkt, so sind es seit kurzem vor allem die Bereiche Blockchain und Robo Advice.

Dass über ein Thema wie PFM aktuell weniger zu lesen ist, bedeutet jedoch nicht, dass es tot ist. Im Gegenteil: Schaut man sich im deutschen Bankenmarkt um, so haben bis auf die Sparkassen und die ING DiBa alle wesentlichen Institute ein entsprechendes Tool in ihr Angebot aufgenommen, wobei die Ausgestaltungen durchaus unterschiedlich sind. Die meisten dieser Angebote sind übrigens gemeinsam mit FinTech-Unternehmen realisiert worden.

Startups oder etablierte Banken: Wer gewinnt im FinTech-Trend?

Gewonnen haben bislang vor allem die FinTech-Unternehmen, die von Anfang an B2B-orientiert waren. Deutlich ruhiger geworden ist es hingegen um viele frühen B2C-Anbieter.

Das aktuelle Thema Robo Advice ist hierfür ein gutes Beispiel: Wenn man auf die Märkte blickt, die etwas weiter entwickelt sind als unserer, stellt man fest, dass die Gewinner nicht die innovativen B2C-FinTech Startups sind, sondern die traditionellen großen Anbieter, die die Bedeutung des Themas erkannt und entsprechende Lösungen in ihr Angebot integriert haben.

Es ist nicht zu erwarten, dass es hierzulande anders enden wird. Die meisten Startups haben keine echte Chance, sich gegen die etablierten Marktteilnehmer durchzusetzen. Dazu sind deren Kapitalkraft und vor allem die Kundenbasis viel zu groß.

Die Entwicklung der Digitalisierung der Finanzdienstleistung wird weitergehen und damit bleibt der FinTech-Trend nachhaltig. FinTech-Startups haben dazu einen wertvollen, wesentlichen Beitrag geleistet und werden auch in Zukunft dafür sorgen, dass die etablierten Banken deutlich innovativer unterwegs sein müssen, als in der Vergangenheit.

Dort wo FinTech-Startups einen deutlichen Know-how-Vorsprung erzielen können, besteht die Chance auf Partnerschaften mit Banken. Dies gilt vor allem dann, wenn letztere die Umsetzung eines Themas als wichtig und dringend ansehen und der Aufbau eigenen Know-hows unverhältnismäßig hohen Ressourcenaufwand erfordern würde. Hier gibt es – nicht zu verkennend – auch so etwas wie einen Lemminge-Effekt. Banken werden auch zukünftig nicht zu geborenen Innovatoren werden.

Insofern hat sich auch an der Gültigkeit meiner sieben Thesen zur Herausforderung durch FinTech-Unternehmen aus dem vergangenen Jahr nichts verändert.

FinTech Unternehmen und etablierte Banken befinden sich im Wettbewerb um die Gunst des Kunden

Was meinen Sie? Hat der FinTech-Trend den Höhepunkt überschritten? Machen Sie mit bei unserer kleinen Umfrage.