Etablierte Finanzinstitute können in Deutschland auf ein hohes Kundenvertrauen zählen. Allerdings müssen sie angesichts zunehmender Konkurrenz durch Non-Banks und Direktbanken ihre Kunden künftig stärker mit innovativen und individuellen Produkten ansprechen.

Banken und Sparkassen müssen bei der digitalen Transformation den richtigen Kurs finden

© Shutterstock

Neue digitale Technologien verändern das Retail Banking. FinTechs sorgen mit disruptiven Geschäftsmodellen und hoher Innovationskraft für starken Wettbewerbsdruck auf dem Finanzmarkt.

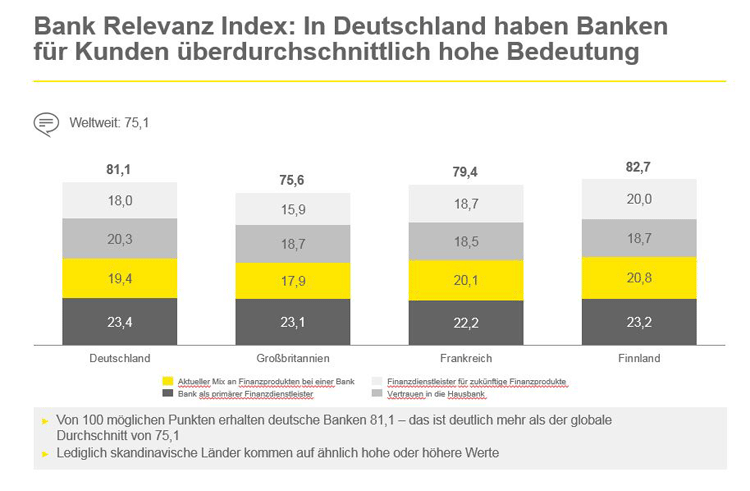

Welche Bedeutung Banken in diesem dynamischen Marktumfeld heute für die Kunden haben, hat die Prüfungs- und Beratungsgesellschaft EY im Rahmen der aktuellen Global Consumer Banking Survey untersucht. Darin wurden mehr als 2.000 Bankkunden in Deutschland (55.000 global) befragt. Ein wesentlicher Schwerpunkt der Studie lag darauf, eine Kennzahl zu entwickeln, welche eine quantifizierbare Aussage über die Relevanz von Banken basierend auf gegenwärtigen Verhaltensmustern und zukünftigen Bedürfnissen der Kunden ermöglicht. Der Bank-Relevanz-Index (BRI) setzt sich aus den folgenden Merkmalen zusammen:

- Bank als primärer Finanzdienstleister

- Aktueller Mix an Finanzprodukten bei einer Bank

- Vertrauen in die Hausbank

- Finanzdienstleister für zukünftige Finanzprodukte

Jedes dieser Merkmale ist gleich gewichtet und kann einen Maximalwert von 25 Indexpunkten erreichen (Maximalwert BRI: 100 Indexpunkte).

In Deutschland haben Banken für Kunden eine überdurchschnittlich hohe Bedeutung als Finanzdienstleister

Der Bank Relevance Index (BRI) für Deutschland liegt mit 81,1 von 100 Indexpunkten deutlich über dem globalen Durchschnitt (75,1) und ebenfalls signifikant höher als der anderer wichtiger Finanzmärkte in Europa (Großbritannien: 75,6). Die direkten Europäischen Nachbarn liegen gleichermaßen hinter dem Wert der Bundesrepublik (Frankreich: 79,4; Niederlande: 78,9). Lediglich die skandinavischen Länder erreichen vergleichbare Ergebnisse (z.B. Finnland 82,7). Diese Werte lassen darauf schließen, dass das Risiko für Banken, Marktanteile an neue Wettbewerber zu verlieren, im Vergleich zu anderen europäischen Ländern derzeit noch überschaubar ist.

Der EY Bank Relevanz Index im Ländervergleich

Deutsche Banken überzeugen im internationalen Vergleich mit hohen Vertrauenswerten

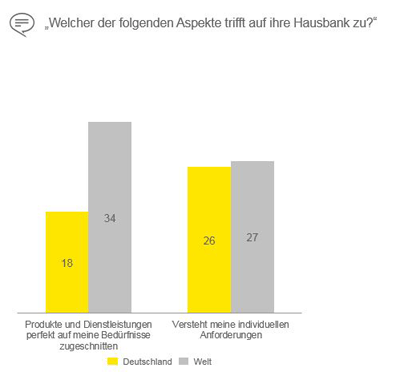

Deutsche Bankkunden sehen ihre Hausbank wesentlich kritischer als Kunden weltweit

Auffallend ist, dass die Befragten in Deutschland Banken weiterhin als wichtigsten Finanzdienstleister wahrnehmen (23,4). Dennoch ist ein steigendes Interesse an Dienstleistungen und Finanzprodukten von alternativen Anbietern zu beobachten. So erreichen deutsche Banken lediglich einen Wert von 18,0 von 25,0 Indexpunkten in der Dimension „Finanzdienstleister für zukünftige Finanzprodukte“. Ein weiterer zentraler Faktor bei der Betrachtung des BRI ist das Banken entgegengebrachte Vertrauen. 20,3 von 25,0 möglichen Indexpunkten sind als Vertrauensbeweis der Befragten in Deutschland zu werten. Dennoch gelingt es den Banken nicht, dieses Vertrauen der Kunden mit entsprechender Beratung zurückzuzahlen. Nur etwa jeder fünfte deutsche Bankkunde sieht seine individuellen Bedürfnisse und Anforderungen bei seiner Hausbank erfüllt (siehe Abbildung). Das ist gefährlich – denn Direktbanken und Non-Banks machen den traditionellen Instituten zunehmend Konkurrenz. So bezieht bereits jeder vierte deutsche Bankkunde Finanzprodukte nicht von einer Bank – jeder dritte würde ein neues Finanzprodukt bei einer Direktbank oder einer „Non-Bank“ abschließen.

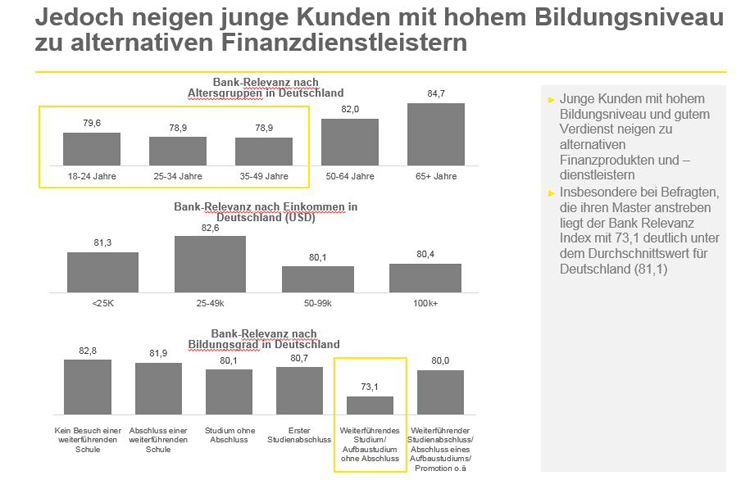

Betrachtet man den BRI unter demographischen Gesichtspunkten ist dieser je Altersgruppe, Einkommen und Bildungsniveau unterschiedlich ausgeprägt (siehe Abbildung unten). Mit zunehmendem Alter ist ein Anstieg des BRI zu beobachten. Die 18 – 49 jährigen haben einen BRI zwischen 78,9 und 79,6, im Vergleich zur Generation 65+, die bei 84,7 liegt, d.h. die Bedeutung der Banken schwindet bei den jüngeren Kunden. Die Unterschiede zwischen Einkommensklassen bzw. Bildungsniveaus sind eher zu vernachlässigen: Der BRI liegt in den niedrigeren Einkommensklassen etwas höher als bei den Besserverdienenden (81,3 und 82,6 bei bis zu 49k USD; 80,1 und 80,4 bei bis zu 100k+ USD).

Bank Relevanz Index in Deutschland nach Altersgruppen, Einkommen und Bildungsgrad

Junge Kunden mit hohem Bildungsniveau und gutem Verdienst tendieren zu alternativen Finanzprodukten und –dienstleistern

Beim Bildungsniveau liegt der Wert mit einer Ausnahme (Befragte mit angestrebten Masterabschluss: 73,1) um die 80,7 bis 82,8. Dennoch sind Eigenschaften von bestimmten Untergruppen zu erkennen: Beispielsweise neigen die jungen Befragten mit hohem Bildungsniveau und gutem Verdienst zu alternativen Produkten und Anbietern.

Vergleicht man die in Deutschland ansässigen großen Banken, gibt es signifikante Unterschiede in Bezug auf den BRI. Sparkassen, sowie Volks- und Raiffeisenbanken haben mit Werten von 83,0 und 83,9 den höchsten BRI. Großbanken liegen mit Werten zwischen 74,5 und 79 deutlich dahinter. Sparkassen und Volks- und Raiffeisenbanken unterscheiden sich in der Bewertung durch ihre Kunden vor allem in zwei Punkten von den Großbanken:

- Sie werden klar als vertrauensvolle Hausbank bewertet (24,2 von 25 möglichen Indexpunkten im Vergleich zu anderen deutschen Banken mit 21,2 – 22,9 von 25 möglichen Indexpunkten)

- Der aktuelle Mix an Finanzprodukten bei einer Bank beträgt 20,1 von 25 möglichen Indexpunkten im Vergleich zu 17,6-19,7 von 25 bei anderen deutschen Bankhäusern

Durch sehr hohe Qualität in der persönlichen Beratung haben diese Bankhäuser langfristige und auf Vertrauen basierende Beziehungen zu ihren Kunden aufgebaut – eine wesentliche Voraussetzung, um weiterhin für ihre Kunden relevant zu bleiben.

Diese und weitere Erkenntnisse aus der Global Consumer Banking Survey münden in vier Handlungsoptionen zur Verbesserung der Kundenwahrnehmung für Retail Banking in Deutschland:

- Differenzierung des Produkt- und Serviceportfolios gegenüber potenziellen Wettbewerbern durch Innovation (z.B. durch Partnering oder Akquisition von Fintechs). Dies sollte in einem digitalen Ökosystem resultieren, in dem beide Parteien – Banken und FinTechs – ihre Stärken zu Gunsten des Kunden bündeln und diesem ein individualisiertes Produkt- und Serviceangebot bieten: Die Agilität und hohe Innovationskraft von FinTechs kombiniert mit der breiten Kundenbasis, der Investitionskraft und Marktinfrastruktur der Banken.

- Signifikante Verbesserung der Kundenerfahrung durch intuitive, individualisierte „Customer Journeys“

- Weiterbildung des Verkaufs- und Servicepersonals in Bezug auf spezifische Fähigkeiten, Unternehmenskultur, Prozesse etc.

- Entwicklung von Produkt- und Serviceangeboten für den vollständigen Kundenlebenszyklus zum Aufbau einer langen und intensiven Kundebeziehung

Nur mit der konsequenten Ausrichtung auf den Kunden mit individuellen und innovativen Produkten, können Banken in Zukunft das in Deutschland grundsätzlich hohe Kundenvertrauen nutzen, um sich gegen die zunehmende Konkurrenz aus Direktbanken und Non-Banks langfristig durchzusetzen.