Weltweit liegen digitale Bankservices im Trend. Kunden erwarten neben mobilem Zugang vor allem individualisierte Angebote und bessere Beratung. Eine Studie zeigt die Herausforderungen für deutsche Banken und Sparkassen auf.

Der Trend zur Digitalisierung hat unseren Alltag und die Unternehmenswelt nachhaltig verändert. Banken und Sparkassen werden später als andere Branchen erfasst, aber nicht weniger heftig. Im Bank Blog finden Sie aktuelle Studien zu diesem wichtigen Thema.

© Shutterstock

Das Finanztechnologieunternehmen FIS – ein Anbieter von Software und Services für die Finanzbranche – hat eine Studie zur Kundenzufriedenheit bei Banken durchgeführt. In acht Industrie- und Schwellenländern werden darin die Leistungen von Banken mit den Erwartungen der Kunden abgeglichen.

Weltweit liegen demnach digitale Bankservices im Trend. Banken, so die Studie, benötigen vor allem mehr individualisierte Angebote und bessere Beratung, um insbesondere die jungen Kunden langfristig binden zu können. Global ist auch die Verschiebung hin zu mobilen Services deutlich und nachhaltig. Deutschland gehört mit seiner relativ alten Gesellschaft zu den Nachzüglern dieser digitalen Entwicklung.

Herausforderungen für deutsche Banken

In Deutschland bewerteten 1.000 Kunden die Angebote und Leistungen ihrer Hausbank anhand von 18 Kriterien. Demnach sind deutsche Institute führend bei der Kundenzufriedenheit. Mit 90 von 100 möglichen Punkten lagen sie deutlich über dem globalen Durchschnitt von 82 Punkten.

Dennoch werden die Erwartungen in puncto Zuverlässigkeit, Transparenz, Fairness und Benutzerfreundlichkeit nicht erfüllt. Zudem benötigen Banken neue Beratungs- und Servicekonzepte, um auch junge Kunden langfristig binden zu können.

Schon in den Vorjahren wurden in diesen Kategorien keine guten Ergebnisse erzielt. Insbesondere in puncto Fairness fielen die Banken im Vergleich zum Vorjahr sogar noch zurück. Schuld an der Entwicklung sind versteckte Kosten bei Bankprodukten. Dem Kundenwunsch nach fairen und transparenten Gebührenmodellen werden deutsche Institute Banken gemäß der Studie nicht ausreichend gerecht.

Digitale Angebote auf dem Vormarsch

Der Ausbau digitaler Angebote sorgte bei den Befragten für positive Resonanz. Deutsche Kunden weisen jedoch noch eine geringere Affinität zu digitalen Diensten auf, als Nutzer in anderen Märkten mit einer jüngeren Gesellschaft.

Die klassische Bankfiliale hat digitale Konkurrenz erhalten: 70 Prozent der Kontakte, die deutsche Kunden mit ihren Instituten haben, finden über elektronische Kanäle statt, Tendenz und Bedeutung sind steigend. Besondere Treiber dieses Trends sind die Millenials als Bankkunden im Alter zwischen 15 bis 25 Jahren. Die Nutzung mobiler Endgeräte – etwa zur Kontoverwaltung via App – gewinnt durch diese Gruppe zunehmend an Bedeutung. So finden bei Millenials 4,5 Kontakte über mobile Endgeräte statt. Bei Gen Xers (37 – 51 Jahre) sind es nur 2,7 Kontakte, bei den Baby Boomern (52 – 70 Jahre) im Durchschnitt lediglich ein Kontakt.

Junge Bankkunden frühzeitig binden

Die Befragung zeigt auch, dass Beratung und individualisierte Angebote aus Kundensicht noch ausbaufähig sind. Vor allem junge Kunden kritisieren die mangelnde Unterstützung bei der Findung passender Kreditverträge und bei der Beratung bezüglich passender Anlagestrategien. Diese Kundengruppe steht jedoch innerhalb der nächsten Jahre vor größeren finanziellen Entscheidungen. Die Chance, sich mit den richtigen Angeboten und guter Beratung eine nachhaltig treue Kundenbasis aufzubauen ist also groß.

Bei den jüngeren Generationen verliert der Direktkontakt mit dem Anlageberater einer Bank weiter an Bedeutung. Stattdessen interessieren sie sich verstärkt für Anlagetipps über die sozialen Medien und sind offen für Robo-Advisory- oder Online-Coaching-Angebote. Insbesondere Volksbanken und Sparkassen stehen dabei vor der Aufgabe, sich ihre starke Ausgangsposition bei der jungen Generation an Kunden zunutze zu machen. Voraussetzung dafür ist allerdings, die jeweiligen Bedürfnisse frühzeitig zu antizipieren und maßgeschneiderte Services zu entwickeln und zielgruppengerecht anzubieten.

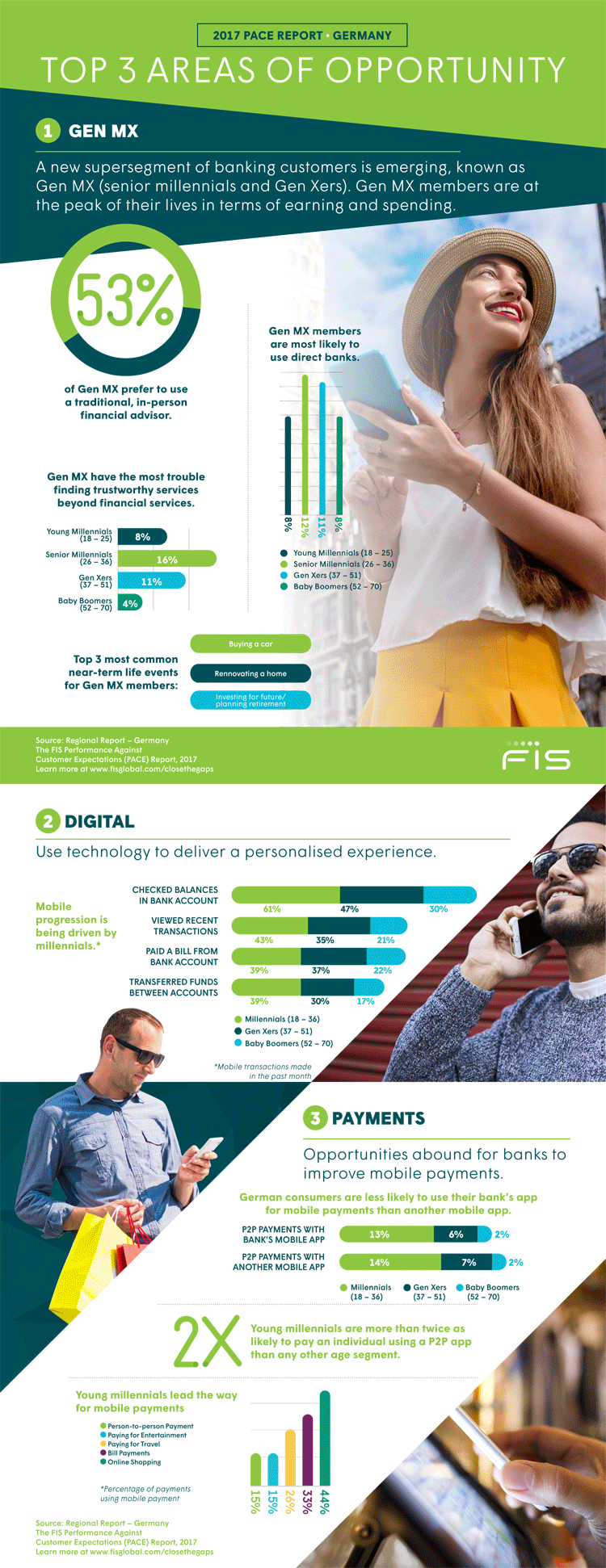

Infografik Herausforderungen für deutsche Banken

Gemäß der Studie sind Anforderungen der Generation MX, digitale Kundenerlebnisse und Mobile Payment die größten Herausforderungen für deutsche Kreditinstitute. Die folgende Infografik zeigt die entsprechenden Ergebnisse:

Die Anforderungen der Generation MX, digitale Kundenerlebnisse und Mobile Payment sind die drei größten Herausforderungen für deutsche Kreditinstitute

Premium Abonnenten des Bank Blogs haben direkten kostenfreien Zugriff auf die Bezugsinformationen zu Studien und Whitepapern.

Noch kein Premium-Leser?

Premium Abonnenten des Bank Blogs haben direkten Zugriff auf alle kostenpflichtigen Inhalte des Bank Blogs (Studienquellen, E-Books etc.) und viele weitere Vorteile.

>>> Hier anmelden <<<

Neu: Tagespass Studien

Sie wollen direkten Zugriff auf einzelne Studien, aber nicht gleich ein Premium-Abonnement abschließen? Dann ist der neue Tagespass Studien genau das richtige für Sie. Mit ihm erhalten Sie für 24 Stunden direkten Zugriff auf sämtliche Studienquellen.

>>> Tagespass Studien kaufen <<<

Ein Service des Bank Blogs

Der Bank Blog prüft für Sie regelmäßig eine Vielzahl von Studien/Whitepapern und stellt die relevanten hier vor. Als besonderer Service wird Ihnen die Suche nach Bezugs- und Downloadmöglichkeiten abgenommen und Sie werden direkt zur Anbieterseite weitergeleitet. Als Premium Abonnent unterstützen Sie diesen Service und die Berichterstattung im Bank Blog.