Einer aktuellen Studie zufolge befindet sich mehr als ein Viertel der europäischen Banken sich in einem kritischen Zustand. Insbesondere deutsche Institute weisen Schwächen im Geschäftsmodell auf. Vier zentrale Faktoren können den Weg zurück auf die Erfolgsspur ebnen.

Zahlreiche Trends und Entwicklungen sind von übergeordneter strategischer Bedeutung für Banken und Sparkassen. Im Bank Blog finden Sie Studien zu den wichtigsten strategischen Trends und Entwicklungen im Finanzbereich.

© Shutterstock

Europas Banken haben in den vergangenen zehn Jahren hart an den Folgen der Finanzkrise gearbeitet. In vielen Instituten erfolgten Kapitalerhöhungen, Teilverkäufe sowie ein Abbau von Risiken und Personal. Doch nur 38 Prozent der größeren Institute in Europa stehen gut da. Dagegen ist der Zustand von mehr als einem Viertel äußerst besorgniserregend. Dies zeigt eine Studie der Managementberatung Bain & Company, für die insgesamt 111 europäische Kreditinstitute untersucht wurden.

Schwache Profitabilität deutscher Banken

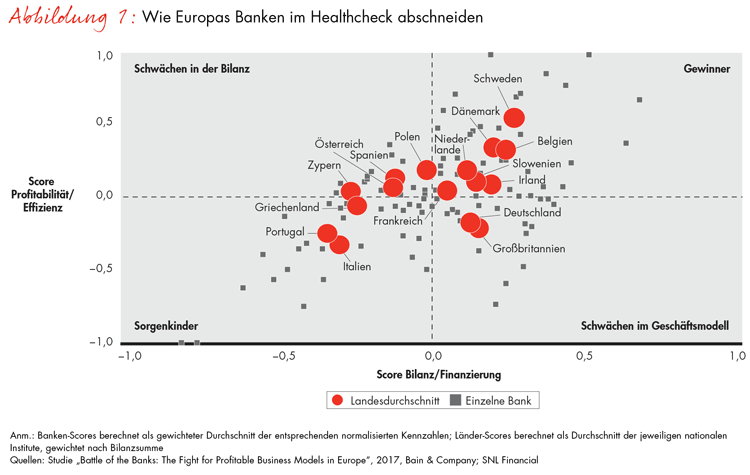

Der „Gesundheitscheck“ von Bain ordnet die Banken in einem Scoring-Modell vier Kategorien zu: entlang der beiden Achsen Profitabilität und Effizienz sowie Bilanz und Finanzierung. Genutzt werden dazu sowohl die Abschlüsse der Institute selbst als auch Daten von Anbietern wie SNL Financial und Moody’s.

Matrix beschreibt die Positionierung europäischer Banken im Check von Bilanz und Geschäftsmodell.

In den einzelnen Kategorien sind folgende Ergebnisse zutage getreten:

- Gewinner: Immerhin 38 Prozent der Banken befinden sich in einer komfortablen Position, darunter vor allem Institute aus Belgien, den Niederlanden und Skandinavien. Bei nahezu allen Kennzahlen lassen sie den Wettbewerb hinter sich.

- Schwächen im Geschäftsmodell: Rund 17 Prozent haben zwar ihre Bilanz weitgehend in Ordnung gebracht, leiden aber noch unter Schwächen im Geschäftsmodell. Zu dieser Gruppe zählen fast alle an der Studie beteiligten deutschen Institute. Ihre Profitabilität und Effizienz bewegen sich auf dem niedrigen Niveau der griechischen Wettbewerber.

- Schwächen in der Bilanz: Ebenfalls 17 Prozent hinken bei den Bilanzkennzahlen hinterher, vor vier Jahren waren es noch 21 Prozent. Solche Schwächen machen Banken verwundbar und sie nähern sich der Kategorie „Sorgenkinder“ an.

- Sorgenkinder: Die Zahl der Banken in kritischem Zustand ist seit 2013 um zwei Prozentpunkte auf 28 Prozent gestiegen. Hier finden sich vor allem Institute aus Griechenland, Italien, Spanien und Portugal. Sämtliche gescheiterte Banken in den vergangenen zehn Jahren sowie zahlreiche Beteiligte an Zusammenschlüssen, dazu zählen die spanischen Sparkassen, waren zuvor in dieser Kategorie angesiedelt.

Der Kapitalmarkt straft diese Sorgenkinder ab. Ihr Kurs-Buchwert-Verhältnis (KBV) liegt bei 0,31 und damit bei nicht einmal einem Viertel des Werts von Gewinnerbanken, die auf 1,31 kommen. Schwächen in der Bilanz führen zu einem durchschnittlichen KBV von 0,72. Schwächen im Geschäftsmodell haben einen KBV von 0,60 zur Folge.

Vier Stellhebel zur Rückkehr auf die Erfolgsspur

Banken mit einer klaren Strategie und mutigen Entscheidungen können innerhalb von drei bis fünf Jahren gesunden.“

Dr. Dirk Vater, Bain & Company

Aus den Erfahrungen verschiedener europäischer Banken, denen in den vergangenen Jahren die Rückkehr in die Gewinnerkategorie gelang, hat Bain die folgenden vier Stellhebel abgeleitet:

- Drastische Bilanzkürzung: Banken, die auf die Erfolgsspur zurückgekehrt sind, haben ihre risikogewichteten Aktiva um rund 50 Prozent reduziert, ihr Kreditvolumen um 25 bis 30 Prozent und das Volumen der sogenannten notleidenden Kredite um 70 bis 75 Prozent.

- Höhere Kundenloyalität im digitalen Zeitalter: Konzentrieren sich Banken auf zukunftsträchtige Geschäftsfelder und die konsequente Digitalisierung, können sie Privat- und Geschäftskunden begeistern und letztendlich ihre Nettozinsmarge bezogen auf die risikogewichteten Aktiva verdoppeln.

- Radikaler Neuanfang bei den Kosten: Die Erfolgsformel heißt „Zero-based Redesign“. Wer Jahr für Jahr seine Kosten von Grund auf neu plant und nicht nur fortschreibt, deckt Einsparpotenziale auf und schafft Freiräume für Investitionen in neue Geschäftsfelder.

- Veränderte Finanzierung: Die Passivseite von Banken, die zu den Gewinnern aufgeschlossen haben, veränderte sich grundlegend. Die Spareinlagen stiegen um 20 bis 25 Prozent, der Anteil der Wholesale-Finanzierung sank um 70 bis 80 Prozent.

Angesichts der veränderten Kundenerwartungen, des harten Wettbewerbs sowie der verschärften Regulierung ist eine entschlossene Herangehensweise notwendig. Banken müssten jetzt handeln und dabei sowohl die Schwächen in ihren Bilanzen ausmerzen als auch sich auf zukunfts- und margenträchtige Geschäftsfelder konzentrieren.

Premium Abonnenten des Bank Blogs haben direkten kostenfreien Zugriff auf die Bezugsinformationen zu Studien und Whitepapern.

Noch kein Premium-Leser?

Premium Abonnenten des Bank Blogs haben direkten Zugriff auf alle kostenpflichtigen Inhalte des Bank Blogs (Studienquellen, E-Books etc.) und viele weitere Vorteile.

>>> Hier anmelden <<<

Neu: Tagespass Studien

Sie wollen direkten Zugriff auf einzelne Studien, aber nicht gleich ein Premium-Abonnement abschließen? Dann ist der neue Tagespass Studien genau das richtige für Sie. Mit ihm erhalten Sie für 24 Stunden direkten Zugriff auf sämtliche Studienquellen.

>>> Tagespass Studien kaufen <<<

Ein Service des Bank Blogs

Der Bank Blog prüft für Sie regelmäßig eine Vielzahl von Studien/Whitepapern und stellt die relevanten hier vor. Als besonderer Service wird Ihnen die Suche nach Bezugs- und Downloadmöglichkeiten abgenommen und Sie werden direkt zur Anbieterseite weitergeleitet. Als Premium Abonnent unterstützen Sie diesen Service und die Berichterstattung im Bank Blog.