FinTechs bieten innovative, digitale Dienste, die traditionelle Banken in der Kürze der Zeit nicht selbst marktfähig anbieten können. Welche Phasen durchlaufen diese neuen Technologien bei deren Einführung und was können Banken für sich daraus schließen?

Etablierte Banken sollten ihr Verhältnis zu Digitalisierung, Technologie und FinTech neu definieren.

Bis vor kurzem gab es für klassische Bankgeschäfte keine Alternativen – dann kamen die FinTechs. Sie beanspruchen in vielen Fällen für sich nicht weniger, als eine Revolution im Finanzsektor ausgelöst zu haben. Und unumstritten treffen FinTechs mit ihren speziellen Angeboten und ihren Ansatz, das Problem zunächst rein aus Kundensicht frei von Regulierungs- und Organisationsgedanken anzugehen, den Nerv der Zeit. Zudem zeigen sie die Pain-Points, also die bislang nicht optimal befriedigten Wünsche der Finanzkundschaft auf. Diesen Ansprüchen gilt es in Zeiten disruptiver Innovation gerecht zu werden.

Wo soll die Veränderung beginnen?

Die Frage, wo diese Veränderung beginnen soll, mit welchem Projekt oder auch Projekten ist die entscheidende Managementfrage. Vorweggenommen kann gesagt werden, dass diese Frage nicht pauschal beantwortet werden kann, da zu viele Komponenten des Umfelds, der Ausrichtung und Corporate-Governance-Struktur des jeweiligen Instituts zu beachten sind.

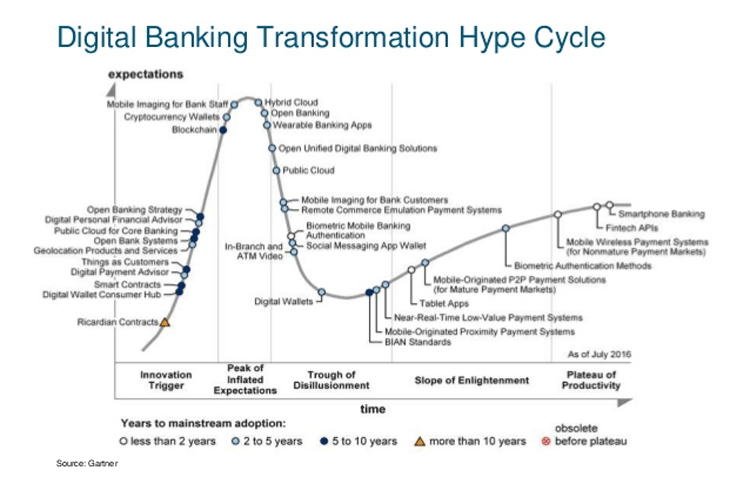

Der Gartner Digital Banking Transformation Hype Cycle 2016

Der Blick in Gartner’s Hype Cycle für Digital-Banking-Transformation kann eine Hilfestellung des Post-Strategie-Entscheidungsprozesses sein. Er nimmt sich den meisten Zukunftsthemen an und ordnet sie entlang einer Kurve, die aufzeigt, welche Phasen der öffentlichen Aufmerksamkeit eine neue Technologie bei deren Einführung durchläuft. Durch einen technologischen Auslöser beginnen ein Fachpublikum und sonstige Dritte den Bekanntheitsgrad einer Neuerung oder auch nur einer Neuerungsidee zu steigern (on the rise). Die Erwartungen steigen überproportional und einige Zeit später erreichen sie den Gipfel der übersteigerten Erwartungen (at the peak). Da die Schaffung von Erwartungen wesentlich schneller voranschreitet als die Erfüllung der selbigen, ist eine erste Enttäuschung vorprogrammiert (Sliding into the through). Anschließend, im sogenannten „Pfad der Erleuchtung“, beginnt eine realistische Auseinandersetzung mit der Technologie, bei der niedrigeres Medieninteresse und produktive Einsatzszenarien entstehen (climbing the slope), die anschließend auf ein Plateau der Produktivität führen (entering the plateau) – falls sich die technische Neuerung als relevant herausstellt.

Gartner kategorisiert aktuell die Digital Banking Transformation Themen wie folgt ein:

- On the Rise – Ricardian Contracts, Digital Wallet Consumer Hub, Smart Contracts, Digital Payment Advisor, Things as Customers, Geolocation Products and Services, Open Bank Systems, Public Cloud for Core Banking, Digital Personal Financial Advisor, Open Banking Strategy

- At the Peak – Blockchain, Cryptocurrency Wallets, Mobile Imaging for Bank Staff, Hybrid Cloud, Open Banking Wearable Banking Apps

- Sliding Into the Trough – Open Unified Digital Banking Solutions, Public Cloud, Mobile Imaging for Bank Customers, Remote Commerce Emulation Payment Systems, Biometric Mobile Banking Authentication, Social Messaging App Wallet, In-Branch and ATM Video, Digital Wallets, BIAN Standards, Mobile-Originated Proximity Payment Systems, Near-Real-Time Low-Value Payment Systems

- Climbing the Slope – Tablet Apps, Mobile-Originated P2P Payment Solutions (for Mature Payment Markets), Biometric Authentication Methods

- Entering the Plateau – Mobile Wireless Payment Systems (for Nonmature Payment Markets), FinTech APIs, Smartphone Banking

Schlussfolgerungen für etablierte Banken

Die aufgeführten Themen sollten jedem Mitglied der Geschäftsführung und den verantwortlichen Managern im Bereich strategischer Unternehmensentwicklung unbedingt geläufig sein, da sie für die zukünftige Ausrichtung ihres Instituts Key Value Driver werden können. Der Entrepreneur Brett King drückte es in seinem Buch, „Augmented: Life in a smart world“ noch radikaler aus und behauptet:

„Wenn Sie eine Bank sind, ist 2016 das Jahr, in dem Sie anfangen, jedes einzelne Produkt in Ihrem Steuerhaus neu zu entwerfen“

(„If you’re a bank, 2016 is the year you start redesigning every single product in your wheelhouse“)

Transparente Gebührenstrukturen und ein möglichst einfacher Zugang zum Bankensystem sind für Kunden Grundvoraussetzung. Ob FinTechs auch langfristig nachhaltige Geschäftsmodelle bieten können, bleibt abzuwarten. Dem Margendruck und sich ändernden Kundenansprüchen können auch sie nicht entgehen. FinTechs erleichtern ihrer Kundschaft den Zugang zur Bankenbranche und können so der Unzufriedenheit klassischer Bankkunden im Service-Bereich entgegenwirken. Sie bieten dort Angebote, wo traditionelle Banken oftmals noch nicht flexibel genug agieren. Etablierte Finanzdienstleiter werden dadurch gezwungen, ihr Geschäftsmodell zu überdenken, anzupassen oder weiterzuentwickeln. Wer sich diesem Wandel entzieht, wird künftig mit großen Wettbewerbsnachteilen zu kämpfen haben.