Die Risikoberichtserstellung erfolgt oftmals noch mithilfe von Excel und PowerPoint, um den Bericht für den Vorstand attraktiv zu gestalten. Es wird formatiert, kopiert und ausgerichtet, Kommentierungen werden in Rohentwürfen feingeschliffen. Statt einer digitalen Lösung steht am Ende meist Papier.

Eine Digitalisierung des Reportings in Banken und Sparkassen hätte zahlreiche Vorteile.

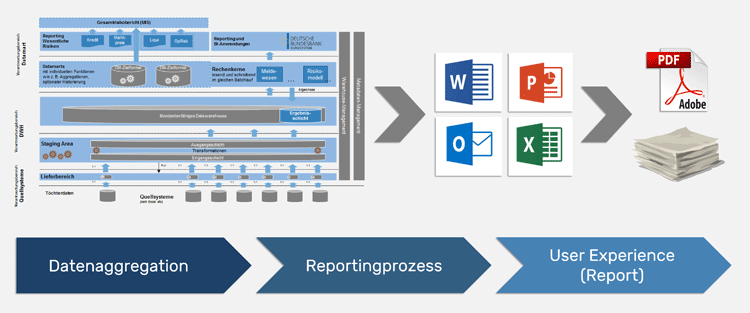

In den meisten BCBS239 Projekten in der Risikoberichterstattung der Banken liegt der Schwerpunkt der Aktivitäten auf der Datenaggregation, d.h. der Erstellung eines Data Warehouse mit verschiedensten Funktionalitäten.

Der Reportingprozess wird meist noch unter dem Gesichtspunkt Data Lineage betrachtet, die eigentliche Reporterzeugung erfolgt wie bisher über individuelle Datenverarbeitung (IDV) – meist über MS-Office. Dabei werden verdichtete Daten zur optischen Verbesserung an Excel und/oder PowerPoint übergeben. Das eigentliche Ergebnis, der Risikoreport, ist papiergebunden.

Reportingprozess über IDV: Datenveredlung über MS-Office und Ausdruck oder Versand einer PDF-Datei sind oftmals das Ergebnis des Reportingprozesses.

Schwächen des aktuellen Reportingprozesses

Bei den bestehenden IDV-Reportinglösungen gibt es prozessuale und technologische Schwächen. IDV- bzw. manuelle Prozesse nutzen weder das Potenzial der geschaffenen Data Warehouses (DWH), noch sind sie effizient. Folgende Schwächen lassen sich in Zusammenhang mit IDV-Unterstützung benennen:

- Administrative Aufgaben binden unnötig hochbezahlte Ressourcen (kopieren, kontrollieren, Grafiken ausrichten und attraktiv gestalten…) und langweilen die betroffenen Mitarbeiter.

- Das notwendige Aufsetzen der IDV-Prozesse bindet in hohem Maße Kapazitäten und ist damit teuer.

- Medienbrüche (Data Warehouse – Excel – Papier – PowerPoint – Papier)

- Die Einhaltung der MaRisk-Anforderungen zu IDV ist aufwändig und teuer. Verschiedene Anforderungen aus Sicherheitsaspekten, wie z.B. Zellschutz oder Formelschutz, sind schwer umzusetzen und zu prüfen.

- Das Potenzial des Data Warehouse kann nur schwer und indirekt genutzt werden. Geänderte Anforderungen können nur durch IT-Aufträge in Releases umgesetzt werden. Es besteht keinerlei Flexibilität.

- Keine Self-Service Analytics möglich – alle Zahlen und Ergebnisse sind fest bzw. ‚ausgedruckt‘. Es gibt keine direkte Verbindung der aggregierten Reportingzahlen zum Datenhaushalt, eine ‚Reportanalyse‘ oder Anreicherung ist nicht möglich.

Ein Risikoreporting über IDV-Lösungen ist ineffizient und nutzt das Potenzial der modernen DWH-Lösungen unzureichend. Für den Empfänger sind die Projektergebnisse nicht „erlebbar“.

Lösungsmöglichkeit durch Digitalisierung des Reportings

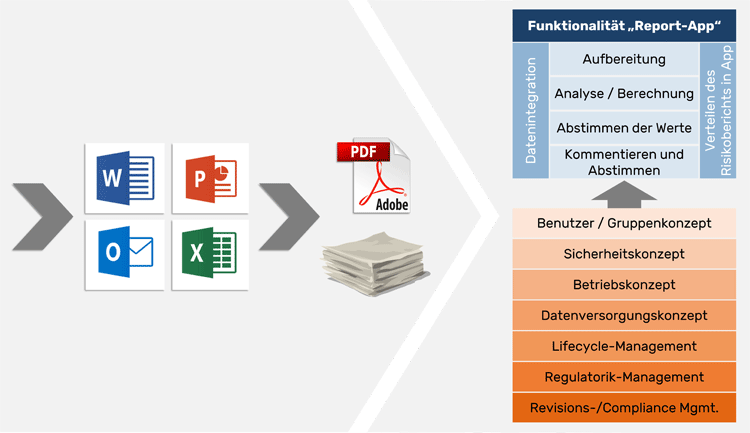

Die skizzierten Schwächen können durch die Digitalisierung des Risikoberichtsprozesses sowie des Risikoberichts selbst behoben werden. Durch die Digitalisierung sind dabei als Zielsetzung die IDV-Prozesse abzulösen oder zumindest zu reduzieren. Der Risikobericht kann in einer App auf einem digitalen Medium mit Mehrwerten dargestellt werden, die Datenintegration erfolgt direkt aus dem bestehenden Warehouse.

Zielbild eines digitalisierten Reportingprozesses

Zu Beginn empfiehlt es sich, ein Zielbild zu erstellen und vor allem folgende Sachverhalte dabei zu definieren:

- Was heißt Digitalisierung – welche Funktionalitäten oder Mehrwerte sind damit verbunden?

- Masken bzw. die Berichtsseiten und der Bewegungsfluss durch diese Seiten

- Sämtliche Inhalte, Felder und Daten

- Analysen und Layout

- Festlegung bzw. Auswahl der technischen Lösung

- Technischer und organisatorischer Rahmen (Benutzer- / Sicherheitskonzept etc.)

Anstatt über IDV-Lösungen kann die Risikoberichterstellung digitalisiert werden. Dies betrifft den Prozess sowie die Anzeige in einer App auf Basis von Self-Service BI Lösungen.

Vorgehen bei der Umsetzung eines digitalisierten Reportingprozesses

Um den Risikobericht und den Prozess zu digitalisieren eignet sich ein prototypisches Vorgehen. Dies bedeutet, dass agile (Prototyping über „Berichtsmasken“) und klassische Projektmethoden (Fachkonzeption, Schnittstellenbeschreibung) kombiniert zum Einsatz kommen. Bewährt hat sich aus unsere Erfahrung folgendes Vorgehen:

- Startpunkt ist zunächst klassisch der Beginn eines Fachkonzepts. Erste Inhalte wie die Festlegung auf Risikoarten oder der Rahmen für die künftige Umsetzung werden skizziert.

- Die Umsetzung und Darstellung der einzelnen Risikoarten erfolgt zuerst über GUI-Designwerkzeuge. Dabei werden die Inhalte und der Maskenbewegungsfluss als „klickbare“ Oberfläche gestaltet.

- Abstimmung des künftigen Risikoberichts erfolgt über die designten Oberflächen.

- Die abgestimmten Oberflächen mit Inhalten und Bewegungsmuster sind das gemeinsam entwickelte und akzeptierte Zielbild der Risikoberichterstattung.

- Im Reverse Engineering lassen sich daraus die Inhalte sowie Daten zielorientiert ableiten und im Fachkonzept dokumentieren.

Dieses Vorgehen bringt wesentliche Vorteile gegenüber herkömmlichen Berichtsentwicklungsarten. Ausgehend von den KPIs und Reportinginhalten bestimmt sich der Datenhaushalt bzw. die Schnittstellen. Das bedingt eine genaue Kenntnis der benötigten Reportinginhalte, was wiederum hervorragend und passgenau durch die prototypische Vorgehensweise über die ‚skizzierten‘ grafischen Oberflächen gelingt.

Ein bimodales Vorgehen über prototypisches Design der Risikoberichtsseiten und darauf aufbauendem Datendesign und Dokumentation liefern schnelle und passgenaue Ergebnisse.

Digitalisierung des Reportings muss werthaltig und nutzenstiftend sein

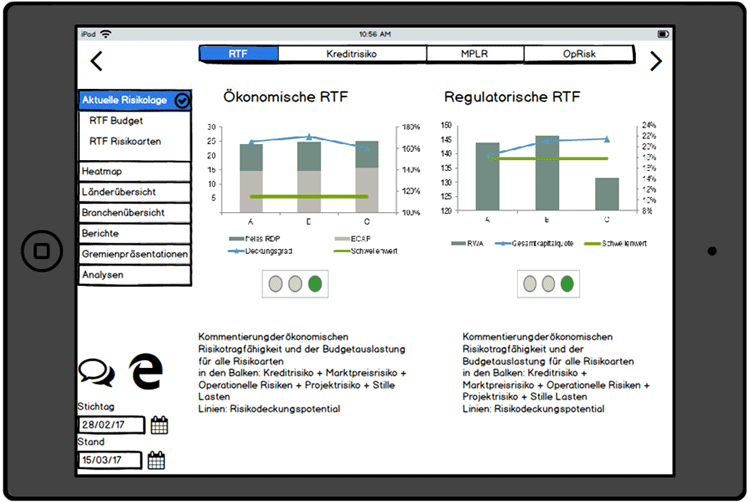

Bei einer Umsetzung eines Digitalen Risikoberichts über modernste BI-Lösungen zur Digitalisierung geht es nicht um technische Spielereien. Es muss ein werthaltiges, nutzenstiftendes Benutzererlebnis geschaffen werden. Beispielhaft sind hierbei folgende Funktionalitäten

- Governancefunktionalitäten, die auch auf mobilen Einsatzgeräten die Schutzziele der Daten gewährleisten und für eine Stimmigkeit von Filterergebnissen oder eigenen Summierungen sorgen

- Mobile Analytics / digitale Intelligenz

- Kollaborationsmöglichkeit z.B. in den Abstimmungsprozessen bei der Berichtserstellung

- Sicherer Absprung ins Internet oder zu Informationsdiensten für ergänzende Analysen

- Archivfunktionalitäten mit Detailanalysen oder Gremienberichten

Über die frühzeitige Integration der Nutzer in das Design der Oberflächen und Reports können punktgenau die Erwartungen an Inhalt und Präsentation erfüllt werden.

Mehr über das Partnerkonzept des Bank Blogs erfahren Sie hier.