Die traditionelle Finanzbranche arbeitet schon immer auf Basis verschiedenster Informationen und verfügt daher über einen großen Datenschatz. Doch bei dessen Nutzung mittels neuer Analysemethoden hinkt sie hinterher. Dabei ist das Potenzial groß – wenn man die richtige Strategie hat.

Um den Datenschatz zu heben, müssen Banken und Sparkassen Data Analytics als Erfolgsfaktor begreifen und nutzen.

In vielen Banken herrscht große Verunsicherung darüber, wie weit die Macht von Daten in Zukunft reichen wird und wie man den Schatz, der sich in ihnen verbirgt, optimal nutzt. Denn das Thema ist vielschichtig und kompliziert: Herausfordernd sind nicht nur technische Fragen, sondern auch Risiko- und Datenschutzaspekte, gleichzeitig muss der Kundennutzen im Fokus bleiben, die eigene Reputation darf nicht gefährdet werden.

Entwicklung einer Strategie für Data Analytics

Bei der Entwicklung einer Strategie für Data Analytics sollten daher Kreditinstitute folgende Fragen beantworten:

- Wie weit wollen wir mit der Nutzung der eigenen und externen Daten gehen?

- Wie kann ich auf den Datenschatz bestmöglich zugreifen? Dabei geht es nicht nur um Technik, sondern auch um die Governance, vor allem in global aufgestellten Unternehmen kein trivialer Punkt.

- Welche organisatorische Aufstellung und welche spezialisierten Ressourcen sind nötig, um den Datenschatz zu heben und gleichzeitig einen Wissenstransfer innerhalb des Hauses sicherzustellen?

- Welche Qualifikationen brauchen die Mitarbeiter? Wo braucht man „Data Scientists“ und wie viele? Welche Spezialisierung müssen sie haben? Mit welchen Ressourcen entwickelt man eine Datenplattform? Welche Anforderungen müssen Management und Fachbereiche erfüllen?

- Welche Architektur muss die Datenplattform haben, um den gesamten Lebenszyklus von Modellierung bis Betrieb abzubilden? Ist eine Cloud- oder On-Premise-Infrastruktur besser?

Aktuell versuchen die Banken in unterschiedlicher Weise, diese Fragen zu adressieren. Der häufig gewählte Weg, einfach einen großen Datenpool aufzubauen, ohne vorher den Zweck zu definieren, ist aber wenig zielführend. Zudem wird meist die massive Veränderung unterschätzt, die nötig ist, damit ein Finanzinstitut wahrlich „datengetrieben“ wird.

Denn schon die Frage nach der „strategischen Komponente“ von Daten ist falsch. Es geht nicht nur um eine Komponente, vielmehr definieren Daten die zukünftige Strategie. Das bedingt einen kompletten Wechsel der Perspektive und hat in letzter Konsequenz auch große Auswirkungen auf die bestehenden Strukturen und Abläufe.

Entscheidend ist das Zielbild

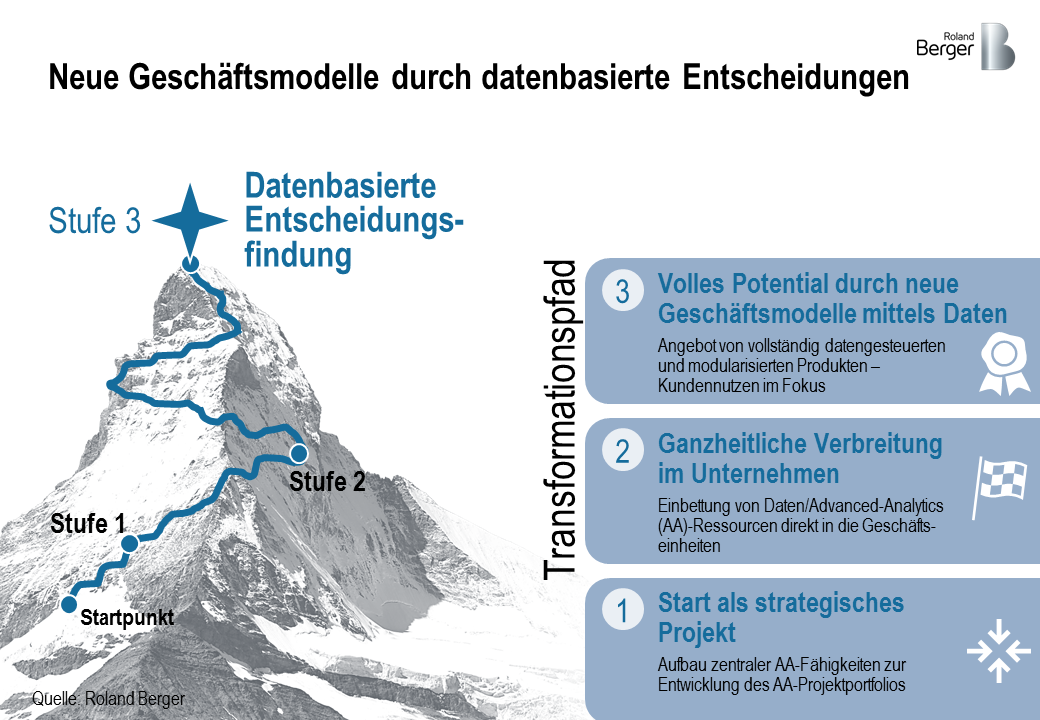

Vor dem Losgehen empfiehlt es sich zu wissen, wohin man möchte. Doch das ist keine leichte Frage in einer Branche, die sich zunehmend verändert. Da hilft es, anhand von Entwicklungsstufen zunächst den eigenen Reifegrad zu bestimmen und auf dieser Basis das Zielbild zu definieren.

Dreistufiger Transformationspfad für Finanzinstitute: von datenbegründeten Entscheidungen zu einer datengetriebenen Entscheidungsfindung.

Damit Finanzinstitute von datenbegründeten Entscheidungen zu einer datengetriebenen Entscheidungsfindung gelangen, empfiehlt sich der folgende dreistufige Transformationspfad:

- Startpunkt: Entscheidungen auf Basis historischer Daten: Auf diesem Stand arbeiten nach unserer Erkenntnis derzeit die meisten Finanzinstitute in Deutschland, Österreich und Schweiz. Der „Blick durch den Rückspiegel“ bekräftigt das Management in der wahrgenommenen Korrektheit der eigenen Entscheidungen.

- Stufe 1: Die ersten Schritte hinsichtlich der Erarbeitung und Verprobung von Use Cases werden unternommen. Allerdings sehr heterogen und oft auch ohne klare strategische Zielsetzung

- Stufe 2: Der erste wesentliche Schritt der Weiterentwicklung ist es, die Verfügbarkeit der Daten sicherzustellen und ihre Analyse zu ermöglichen. Dafür ist es nötig, sich organisatorisch neu aufzustellen, die notwendigen Rollenprofile zu definieren (z. B. Data Analyst, Data Engineer, etc.) sowie die Mitarbeiter umfassend zu schulen. Aktuell sind nur sehr wenige Finanzinstitute schon so weit, die damit verbundenen organisatorischen Konsequenzen zu erkennen und umzusetzen.

- Stufe 3: Das „Gipfelziel“ ist erreicht, wenn es aufbauend auf den vorangegangenen Stufen möglich ist, vollautomatisiert rein datengetriebene Entscheidungen zu treffen. Als Konsequenz daraus gibt es keinen „Durchschnittskunden“ mehr. Vielmehr wird jeder Kunde auf Basis von Daten individuell behandelt – und es werden sämtliche Möglichkeiten von datengetriebenen Geschäftsmodellen erkannt, genutzt und umgesetzt, einschließlich individualisierter Produkte.

Auswirkungen auf die Kundensegmente

Retail Banking

Retail Banking ist ist der Bereich, in dem es aktuell die meisten Anwendungsbeispiele für datengetriebene Entscheidungen gibt. Das liegt vor allem daran, dass hier große Datenmengen vorliegen, die zum Trainieren von Algorithmen genutzt werden können und statistisch valide Aussagen erlauben.

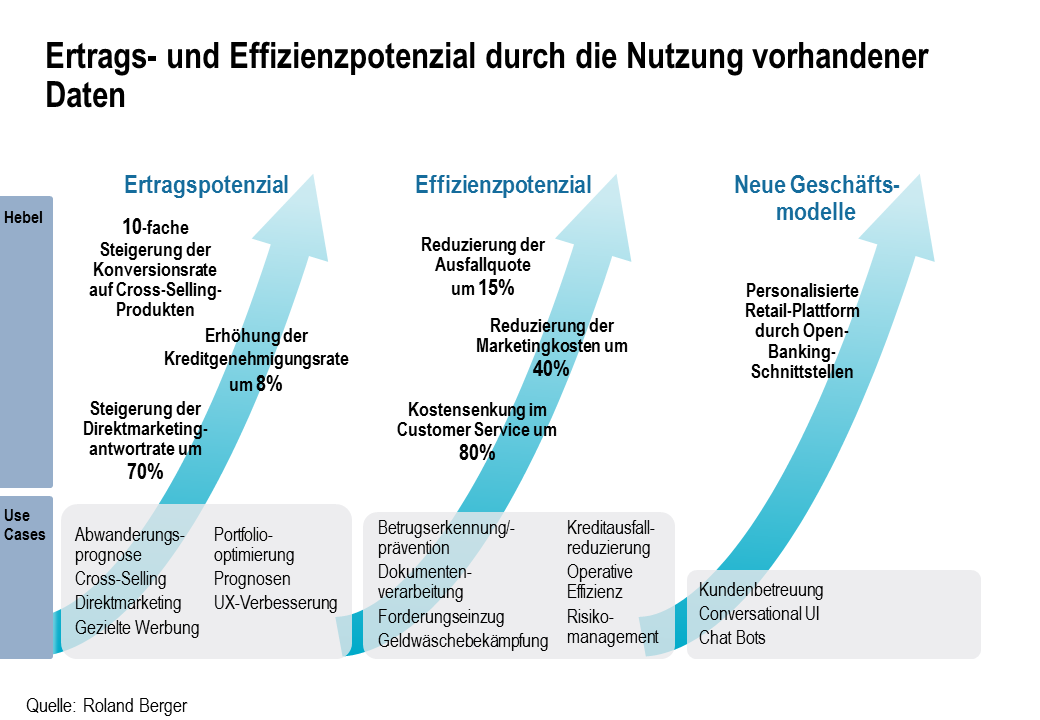

Im Geschäftsmodell Retail Banking erwarten wir, dass Datenanalysen ihre Wirkung vor allem bei der zielgerichteten Kundenansprache (CRM-Systeme) und beim Produktverkauf entfalten werden. Auch bei der Erfüllung regulatorischer Vorgaben sowie der Betrugs- und Geldwäschebekämpfung bieten sie hohes Effizienzpotenzial. Gleichzeitig verändern die gewonnenen Daten den Zugang zu und die Bewertung von Risiken. Interessant dürfte werden, inwieweit die jeweiligen Aufsichtsbehörden mit den Entwicklungen mithalten und datengetriebene Entscheidungen akzeptieren.

Ertrags- und Effizienzpotenzial durch die Nutzung vorhandener Daten.

Private Banking

Das Thema „Robo Advisors“ wird in der Finanzbranche schon länger diskutiert. Aktuell zeigt sich zwar, dass die Algorithmen noch einiges lernen müssen, um treffsicher zu werden. Doch angesichts der Verfügbarkeit großer Mengen hochwertiger Daten ist damit zu rechnen, dass die Qualität der Vorhersagen sehr schnell steigen wird.

Das grundlegende Geschäftsmodell des Private Banking wird sich insbesondere im persönlichen Kundenkontakt nicht verändern. Allerdings ändert sich die Art und Weise, wie die Kundenansprache erfolgt und wie Dienstleistungen sowie maßgeschneiderte Bankprodukte angeboten werden.

Corporate Banking

Bei der Betreuung von Firmenkunden stellt der Einsatz von Data Analytics schon aufgrund vergleichsweise beschränkter Datenmengen eine große Herausforderung dar. Ähnlich wie im Private Banking wird auch im Corporate Banking zunehmend wichtig, ein umfassendes Verständnis für die Kundenbedürfnisse zu entwickeln. Dabei werden Daten, deren Verknüpfung und Anwendung in der Produktentwicklung zukünftig zu wesentlichen Erfolgsfaktoren.

Back Office

Im Back Office werden die Entwicklungen in zwei Richtungen gehen:

- Bei den klassischen Back-Office-Aufgaben werden wir zunehmend Automatisierung und maschinelle Verarbeitung sehen. Das betrifft vor allem alle Bereiche des Finanz- und Risikocontrollings, des Meldewesens sowie den Bereich der Buchhaltung.

- Gleichzeit wird der Bedarf an qualifiziertem Personal wachsen, das in der Lage ist, mit Algorithmen zu arbeiten, diese weiterzuentwickeln, das Know-how in allen Geschäftsbereichen sicherzustellen, sowie die nötige IT-Infrastruktur vorzuhalten.

Fazit: Wer Veränderungen aktiv angeht, gewinnt

Von den „alten“ Industrien verfügt kaum eine über einen derart großen Datenschatz wie die Finanzindustrie. Die aktuellen Strukturen und Organisationsformen lassen allerdings eine effiziente Nutzung dieses Schatzes nur in den seltensten Fällen zu. Daher ist der Druck zur Veränderung in allen Bereichen der Finanzinstitute erheblich.

In den kommenden Jahren werden wir tiefgreifende Veränderungen im Betriebs- und Geschäftsmodell sehen. Wer die Herausforderungen annimmt, den Wandel vorantreibt und lernt, den Datenschatz zu heben, wird auch in Zukunft vorne mitspielen können.

Dr. Daniel Hildebrand

Dr. Daniel Hildebrand auf Xing ist Koautor des Beitrags. Er ist Partner im Competence Center Financial Services von Roland Berger in München und berät seit mehr als 10 Jahren Unternehmen und Finanzinstitute im Bereich Digitalisierung und neue Geschäftsmodelle, Wachstumsstrategien sowie Unternehmenstransformationen.

Curt Cramer

Dr. Curt Cramer ist Koautor des Beitrags. Er ist Senior Project Manager im Competence Center Digital bei Roland Berger in Frankfurt und berät seit 9 Jahren Unternehmen aus verschiedenen Branchen zu IT-Strategien, Digitalisierung und Analytics / Machine Learning.

E-Book Auswirkungen digitaler Technologietrends auf Finanzinstitute“

Der Beitrag ist Teil einer Serie über die Auswirkungen digitaler Technologietrends auf Finanzinstitute. Abonnenten von Der Bank Blog Premium können das 37-seitige E-Book „Auswirkungen digitaler Technologietrends auf Finanzinstitute“ mit allen Beiträgen der Serie direkt herunterladen.

Wenn Sie noch kein Abonnent sind können Sie das E-Book für 9,95 Euro hier einzeln kaufen.

Noch kein Premium-Leser?

Premium Abonnenten des Bank Blogs haben direkten Zugriff auf alle kostenpflichtigen Inhalte des Bank Blogs (Studienquellen, E-Books etc.) und viele weitere Vorteile.

>>> Hier anmelden <<<