Bankfilialen? Braucht man in der digitalen Welt nicht mehr! Ganz bestimmt nicht! Oder vielleicht doch? Einige? Viele? Was will, sagt und macht eigentlich der Kunde? Höchste Zeit, mit einigen weitverbreiteten Mythen aufzuräumen.

Mythen und Fakten zum Thema Bankfilialen

Vor einiger Zeit war zu lesen, dass Burger King und Kentucky Fried Chicken dem Fast-Food-Branchenführer McDonald’s den Kampf ansagen wollen. Die Zahl der deutschen Burger King-Restaurants soll dazu von aktuell 710 auf über 1.000 bis zum Jahr 2023 erhöht werden. Ein Plus von beachtlichen 40 Prozent. KFC will aus derzeit 163 Filialen in fünf bis sieben Jahren 500 machen. Das wäre ein Plus von über 200 Prozent. Die Reaktion von Marktführer McDonald’s, der aktuell über rund 1.500 Standorte verfügt, steht noch aus.

Nun gut, gemessen an insgesamt über 30.000 Bankfilialen, ist die Zahl der Fast-Food-Restaurants auch nach diesem „Angriff“ überschaubar (auch unter Berücksichtigung aller Anbieter). Doch interessant ist die Botschaft schon: Marktanteile, neues Geschäft und damit Ertragswachstum scheinen vor allem über neue Filialen erschließbar zu sein.

Banking der Zukunft ohne Filialen?

An eine komplette Schließung aller Standorte denkt derzeit keines der etablierten Institute. Zumindest öffentlich. Allerdings werden landauf, landab Bankfilialen in einem Tempo und Ausmaß geschlossen, dass man mitunter glauben könnte, einige Institute – oder deren Vorstände – erhielten dafür Sonderprämien. Aktuell sind es – wie an dieser Stelle vorhergesagt – vor allem Sparkassen und Genossenschaftsbanken, die ihr Standortnetz bereinigen. Die Großbanken haben bereits früher massiv ausgedünnt.

Bis ein komplett filialloses Retail Banking zur Diskussion steht, sollten sich die für die Vertriebsstrategie Zuständigen jedoch genau überlegen, was sie tun. Ein Blick auf einige weit verbreitete Mythen zum Thema Bankfilialen mag da möglicherweise dem einen oder anderen die Augen öffnen, bevor es zu spät ist.

Mythos 1: Die Kunden besuchen keine Filialen mehr

Wohin man auch hört, überall wird von einem Rückgang der Kundenbesuche in den Filialen berichtet. Werfen wir einmal auf einige ausgewählte Umfragen, Analysen und offizielle Statements der letzten Jahre, so relativiert sich dieses Bild zumindest zum Teil:

- 2014: Nach einer Untersuchung der HypoVereinsbank besuchte bereits im Jahr 2014 ein Kunde nur noch durchschnittlich einmal im Jahr eine Filiale, nahm aber 280 mal über das Internet und 90 mal über das Call Center Kontakt mit der Bank auf. Zudem wurde 50mal Geld am Automaten abgehoben.

- 2015: Einer Befragung durch die Unternehmensberatung Berg, Lund & Company zufolge, besucht jeder zweite Bankkunde mindestens einmal im Monat die Filiale seiner Hausbank, um persönlich etwas mit einem Mitarbeiter zu klären oder eine Leistung am Kassenschalter in Anspruch zu nehmen. Besuche, um nur den Geldautomaten oder Kontoauszugsdrucker zu nutzen, sind ausdrücklich davon ausgenommen. Nur rund 20 Prozent gaben an, dies seltener als einmal pro Jahr oder nie zu tun.

- 2016: Nach einer Umfrage von EY aus dem Jahr 2016 betrachten 74 Prozent der Verbraucher eine Filialbank als ihren primären Finanzdienstleister. 20 Prozent sehen ihn bei einer Direktbank. Allerdings geben drei von zehn Kunden an, im vergangenen Jahr seltener in ihre Bankfiliale gegangen zu sein.

- 2017: Der Bankenverband schreibt in seiner Studie „Bank der Zukunft“, dass 70 Prozent der Kunden mindestens einmal im Monat ihre Hausbank aufsuchen. Auch hier geben rund 20 Prozent an, dies seltener als einmal pro Jahr oder nie zu tun. Der Aussage „Banken brauchen heute keine Filialen mehr“ widersprechen 86 Prozent der Befragten.

- 2018: Im Positionspapier „Kundenbedürfnisse ändern sich“ berichtet der DSGV 2018 von ähnlichen Werten, wie 2014 die HVB: „Einmal im Jahr zur Filiale, 350 Mal Kontakt übers Internet – so entscheiden sich die Kunden heute.“

- 2018: Bei der Targobank nutzen im Schnitt 128.400 Kunden pro Tag bundesweit rund 360 Filialstandorte des Geldinstituts. Das entspricht 356 Kunden pro Filiale.

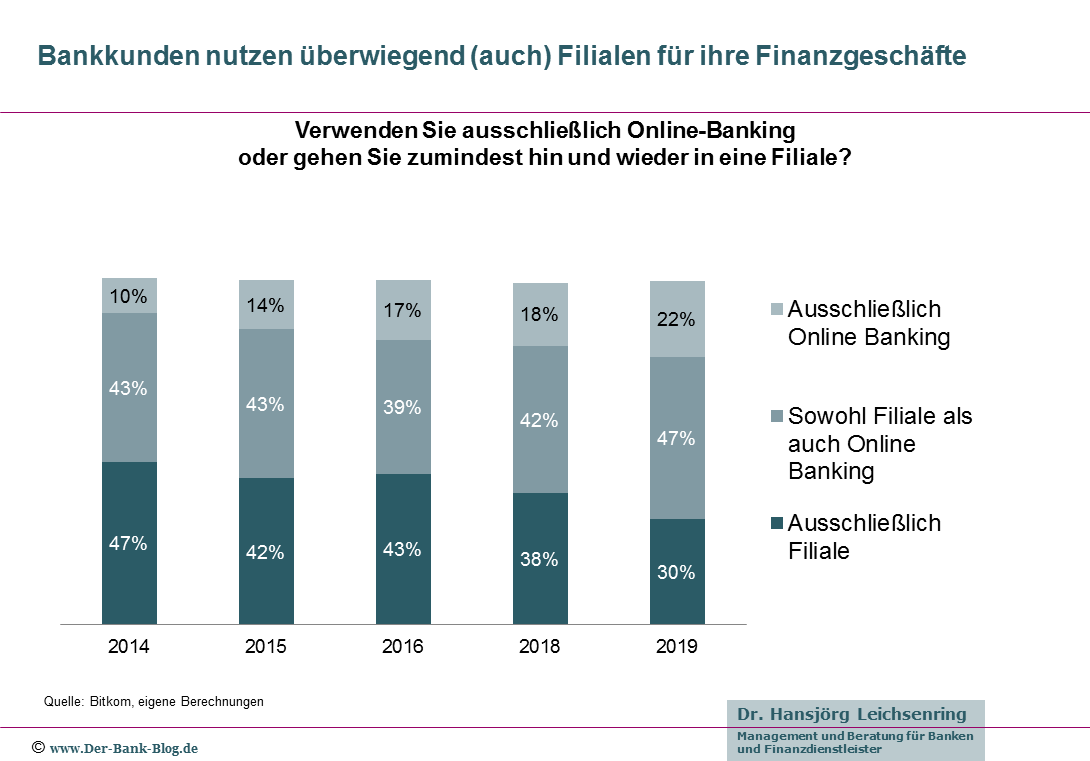

Auch der Branchenverband Bitkom befragt regelmäßig Bankkunden zu deren Finanzverhalten. Demnach ist der Anteil der reinen Online-Banking-Nutzer im Zeitraum zwischen 2014 und 2019 um zwölf Prozentpunkte gestiegen, während der Anteil der Nur-Filial-Nutzer um 17 Prozentpunkte gesunken ist. Der Anteil der hybriden Nutzer ist im gleichen Zeitraum jedoch um vier Prozentpunkte angestiegen.

Der Anteil der Kunden, die Bankfilialen nutzen, nimmt nur langsam ab

Mit anderen Worten: In den letzten Jahren scheint das Kundenverhalten konstanter zu sein, als an vielen Stellen behauptet. Die weit überwiegende Mehrheit der Kunden nutzt die neuen digitalen Kanäle zusätzlich zu den traditionellen Kanälen und nicht als Ersatz. Wenn also (gefühlt oder tatsächlich) weniger Kunden am Bankschalter aufschlagen, dann (anscheinend) vor allem deswegen weil viele Standard-Services dort nicht mehr angeboten werden oder einfacher und bequemer auf anderem Weg in Anspruch genommen werden können.

Fakt ist, dass die Anzahl der aktuell zu beobachtenden Filialschließungen in keinem Verhältnis zum Rückgang der Filialnutzung zu stehen scheint.

Mythos 2: Neue Konten werden vor allem online eröffnet.

Eine Annahme lautet, es sei alles nur eine Frage der Zeit. Der Anteil online-gestützter Bankgeschäfte nehme kontinuierlich zu und damit würden die Filialen, quasi „von selbst“ aussterben. Doch auch ein solcher Trend ist nicht wirklich erkennbar.

Zwar steigen Anteil und Anzahl von Onlineabschlüssen auch im Bereich Finanzdienstleistung an. Die gemeinsame Umfrage von Postbank, Google und GfK vom letzten Jahr berichtet von 30 Prozent bei Bankprodukten.

Bei Filialbanken liegt der Anteil der Online-Kontoeröffnungen – nach eigener Auskunft – je nach Institut irgendwo zwischen fünf bis zwanzig Prozent. Die Werte sind – auch nach eigener Einschätzung durch die Institute – eher ernüchternd. Sie schwanken beträchtlich und sind nicht normalverteilt. Vermutlich hängt dies damit zusammen, dass die Nähe zu einer Filiale bei den Auswahlkriterien einer Bankverbindung nach wie vor ganz weit oben rangiert.

Selbst bei Direktbanken werden noch immer bis zu zehn Prozent der neuen Konten analog, d.h. über per Post oder Fax übermittelte Formulare eröffnet.

Zwar ließe sich die Online-Abschluss-Quote durch gezielte Werbung, verbunden mit entsprechender Incentivierung, sicherlich steigern, doch ob daraus im Ergebnis tatsächlich ein nachhaltig anderes Kundenverhalten entsteht, darf bezweifelt werden.

Mythos 3: Kunden wollen keine persönliche Beratung mehr

Es wird häufig auf die steigende Nutzung von Online und Mobile Banking hingewiesen. Inzwischen nutzen über 50 Prozent der Deutschen Online Banking und ca. 25 bis 30 Prozent haben schon einmal Bankgeschäfte über ein Smartphone oder Tablet abgewickelt.

Doch dahinter verbergen sich im Wesentlichen Transaktionen im Bereich Zahlungsverkehr und Informationsabfragen. Echte Bankgeschäfte finden unverändert überwiegend in Filialen statt.

Kein Wunder, wie Umfragen belegen:

- Einer Studie von Roland Berger aus dem Jahr 2015 zufolge erledigen zwar 63 Prozent der Kunden alltägliche Bankgeschäfte online, 65 Prozent wollen jedoch zu komplexen Finanzprodukten in der Filiale oder zu Hause beraten werden. Und komplex bedeutet aus Kundensicht in der Regel etwas anderes als aus Banksicht.

- Auch die bereits erwähnte Studie von Postbank, Google und GfK konstatiert, dass für die meisten Bankprodukte das persönliche Gespräch mit dem Finanzberater nach wie vor von großer Bedeutung ist.

- Und PWC hat erst kürzlich festgestellt, dass 84 Prozent der Deutschen es in Zukunft mit realen Menschen zu tun haben wollen, insbesondere, wenn Technologien sich weiter verbreiten. Man kann dies durchaus als Gegentrend zur Digitalisierung bezeichnen.

Mythos 4: Moderne, innovative Banken brauchen keine Filialen

Weit gefehlt. Das beste Beispiel hierfür ist die polnische mBank. Von vielen wird sie als eine der innovativsten Banken weltweit bezeichnet. Im Jahr 2000 wurde die Bank von Grund auf neu erfunden und digitalisiert. Zehn grundlegende Finanzinnovationen wurden damals eingeführt. 2013 und 2015 erhielt sie jeweils einen der begehrten Best-of-Show-Awards bei der Finovate Europe.

Man möchte meinen, solch eine Bank kommt ohne Filialen aus. Das Gegenteil ist der Fall. Die mBank hat im Retail Banking 346 Filialen. Vor 5 Jahren waren es nur 258 Filialen. Mit anderen Worten, ein Zuwachs von 88 Filialen oder 34 Prozent.

Allerdings arbeitet die mBank mit zwei speziellen Filialkonzepten, der sogenannten Light Branch und der „Kiosk-Filiale. Beide wurden vor kurzem hier im Bank Blog ausführlich vorgestellt wurde.

Die innovative polnische mBank präsentiert eine Bankfiliale light

Und auch in Großbritannien und in den USA sind die am schnellsten wachsenden Banken – wie hier im Bank Blog berichtet – Filialbanken.

Mythos 5: Filialschließungen erhöhen das Ergebnis

Die Überlegung hinter Filialschließungen (man nennt das ja dann meist „Zusammenlegung“) sind überall die gleichen:

- Eine Schließung spart Sach- und Personalkosten.

- Die Erträge bleiben weitgehend erhalten, denn die Kunden wandern ja überwiegend in eine andere Filiale.

Doch ist dies tatsächlich so?

Personalkosten werden zunächst nicht gespart, denn die Mitarbeiter werden ja nicht rausgeworfen, sondern an einen anderen Standort versetzt. Mittelfristig spart man Planstellen ein und echte Kosten dann, wenn die Ist-Besetzung dem Plan entspricht. Das kann schnell gehen oder lange dauern, je nach Mitarbeiterstruktur.

Sachkosten werden auch nicht sofort gespart, von Verbrauchskosten für Strom und Wasser mal abgesehen. Ist die Immobilie im Eigenbestand, muss sie veräußert werden. Besteht ein Mietvertrag, muss dieser auslaufen. In beiden Fällen fallen normalerweise Kosten für einen Rückbau an. Käufer oder Nachmieter, die gerne einen Schalter oder eine Tresoranlage im Keller übernehmen, sind eher die Ausnahme.

Bei den Erträgen kommt es auf den Standort der übernehmenden Filiale an. Liegt dieser außerhalb der eigenen Gemeinde und/oder ist mehr als 15 km von der geschlossenen Filiale entfernt, werden (zumindest von den Standardkunden) nicht viele übrigbleiben. Die ersten 20 bis 25 Prozent werden sehr schnell wechseln, der Rest dann allmählich, womöglich nicht mit allen Leistungen auf einmal, sondern nach und nach beim Neuabschluss.

Ist der Wettbewerb mit einer Filiale vor Ort vertreten, geht die Wanderung deutlich schneller vonstatten, wie kürzlich Susanne Fleckenstein von der Commerzbank im Interview ausführte.

Auch Neukunden wird es am alten Standort keine mehr geben. Das rechnen die wenigsten ein, sind ja auch „nur“ Opportunitätsverluste…

Am ehesten lassen sich gehobene Privatkunden und Firmenkunden „sichern“, sofern sie schon bislang aus einem zentralen Beratungs-Center und nicht aus der geschlossenen Filiale betreut wurden. Mitarbeiter können auch ein solches „Sicherungsinstrument“ sein, sofern sie zum neuen Standort wechseln. Das widerspricht jedoch meist dem Argument des Kostensparens.

Und sämtliche Rechnungen stehen unter dem Vorbehalt der vor Ort tätigen mobilen Allfinanzvertriebe, wie AWD, DVAG, MLP oder anderen, einschließlich umtriebiger Versicherungsagenturen. All diese Unternehmen berichten mit einem Leuchten in den Augen von Filialschließungen, insbesondere im ländlichen Raum.

Digitalisierung bleibt wichtig

Es soll hier nicht der Eindruck erweckt werden, man könne sich zurücklehnen und die Digitalisierung vernachlässigen. Das Gegenteil ist der Fall. Die Digitalisierung ist eine wichtige und notwendige Ergänzung, aber eben kein vollständiger Ersatz.

Der Anteil der „Digital-only“-Kunden wird auf absehbare Zeit überschaubar bleiben. Ob es letztlich 20 oder 30 Prozent sind, spielt keine Rolle. Da immer mehr Institute um diese Gruppe werben, wird der Wettbewerb in diesem Segment vermutlich sogar härter sein als im Segment der Filialkunden. Umso schwieriger wird es werden, mit reinen Direktbankkunden auskömmliche Erträge zu erzielen. Zum einen sind diese deutlich preissensibler als Filialkunden, zum anderen gibt es Digitalisierung auch in einer Direktbank nicht zum Nulltarif.

Filialen wird es auch in 20 Jahren noch geben, nur andere als heute

Vom Tod der Filiale und damit der Filialbanken zu sprechen ist jedoch mehr als verfrüht. Meiner Überzeugung nach wird es auch in 20 oder 30 Jahren noch Filialen und (menschliche) Berater geben. Deutlich weniger als heute, aber deutlich mehr, als von vielen vermutet.

Das Filialnetz wird sich dabei viel deutlicher ausdifferenzieren: Die Anzahl der großzügig mit Mitarbeitern besetzten kleinen Full-Service-Filialen, in der sämtliche Leistungen verfügbar sind, wird drastisch abnehmen. Dafür werden mehr Beratungszentren entstehen. Zudem wird physische Mobilität eine Renaissance erleben, sei es mit mobilen Zweigstellen oder mit mobilen Beratern.

Daneben wird es – an altern, vor allem aber an neuen Standorten – völlig neue kleinere Filialtypen geben, die sich analog dem, was die mBank in Polen anbietet, auf Neukundenakquisition und Basisservice konzentrieren. Dort wird ein abgespecktes Leistungsangebot von ein oder zwei Mitarbeitern präsentiert. Beratungswünsche werden über Video-Banking erfüllt.

Man darf gespannt sein, wann die Institute diese Chancen erkennen, denn hier gilt die Devise „Der frühe Vogel fängt den Wurm“. Ein Standort, mag er auch noch so gut sein, wird auch in Zukunft keine beliebige Zahl an Bankfilialen vertragen. Daher ist zukünftig nicht nur Filialmanagement sondern vor allem Standortmanagement gefragt.