Zunehmender Wettbewerb und nicht ausgeschöpfte Potentiale kennzeichnen das Firmenkundengeschäft der deutschen Banken. Trotz steigender Kreditnachfrage nehmen Erträge und Profitabilität weiter ab.

Studien und Research zu Trends und Entwicklungen im Firmenkundenbereich der Banken, inklusive Corporate und Investment Banking.

Die deutsche Wirtschaft hatte in den vergangenen Jahren beständiges Wachstum zu verzeichnen. Nach einer Analyse der Unternehmensberatung Bain & Company sind die Erträge und Gewinne der Banken im Firmenkundengeschäft dennoch immer weiter zurückgegangen.

Die anhaltenden Niedrigzinsen und zusätzliche Kosten für Regulierung und Digitalisierung belasten das Kreditgeschäft. Doch ein guter Teil der Ertrags- und Gewinnschwäche sei hausgemacht, so die Analyse.

Durch die nachlassende Konjunktur in Deutschland steige zudem die Notwendigkeit, Vorsorge für ausfallgefährdete Kredite zu treffen. Das wiederum wird die Rentabilität des Corporate-Bankings weiter schmälern.

Immer mehr Kredite mit immer geringerer Marge

Besonders deutlich zeigt sich diese Entwicklung im Kreditgeschäft mit Firmenkunden. Seit nunmehr fünf Jahren steigt das Kreditvolumen und erreichte im ersten Halbjahr 2018 mit 1,12 Billionen Euro einen neuen Höchststand. Trotz wachsender Kreditvolumina sind Zinsüberschuss und Kreditmarge jedoch branchenweit rückläufig. Die Kreditmarge fiel im ersten Halbjahr 2018 mit 1,2 Prozent auf einen historischen Tiefststand.

Während Sparkassen und private Kreditbanken im vergangenen Jahr leicht zulegen konnten, ist der Marktanteil der Genossenschaftsbanken geringfügig zurückgegangen. Über alle Institutsgruppen hinweg erweisen sich Kredite an Mittelständler mit einem Umsatz von jährlich 25 bis 250 Millionen Euro als entscheidender Treiber.

Schwache Profitabilität des Firmenkundengeschäfts

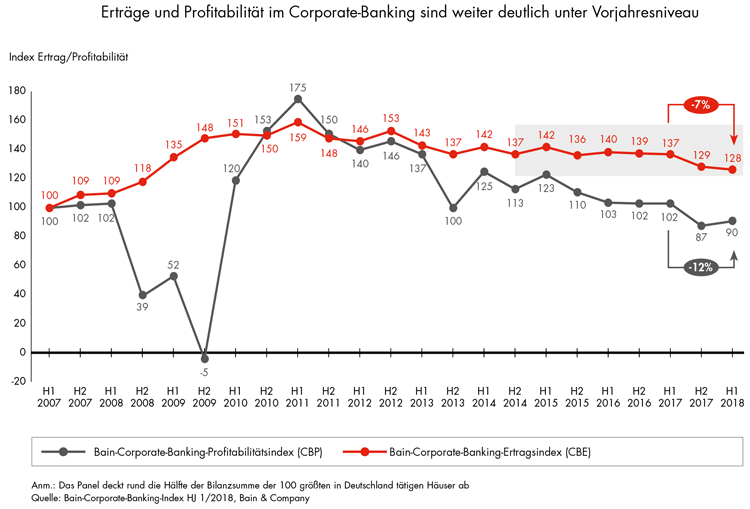

Der Analyse zufolge sind die Erträge im ersten Halbjahr 2018 noch einmal gesunken und liegen unter dem Wert des Finanzkrisenjahrs 2009. Der Profitabilitätsindex verharrt auf einem sehr niedrigen Niveau. Die Eigenkapitalrentabilität vor Steuern konnte im ersten Halbjahr 2018 mit 11 Prozent oberhalb der Eigenkapitalkosten stabilisiert werden.

Erträge und Profitabilität im deutschen Firmenkundengeschäft nehmen weiter ab.

Stabilisierung der Kosten

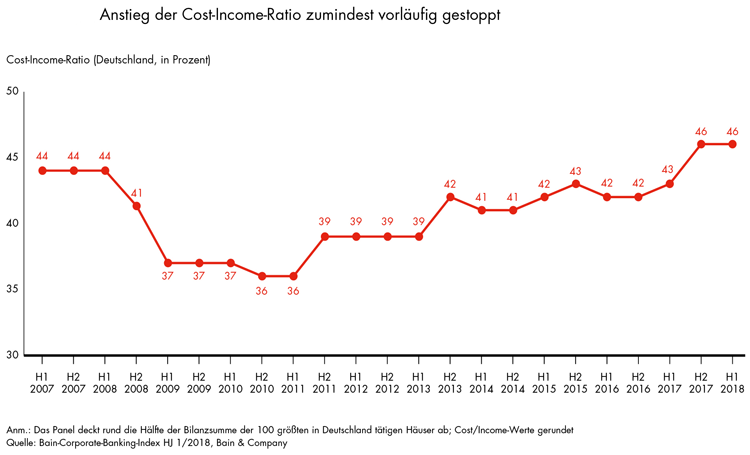

Auf der Kostenseite gab es dagegen Fortschritte. Im ersten Halbjahr 2018 wurde die Zunahme des Verwaltungsaufwands gestoppt, in der Folge stabilisierte sich die Cost-Income-Ratio. Hier zeigten die laufenden Restrukturierungsprogramme sichtbare Erfolge. Die Einsparungen ermöglichen eine Kompensation der steigenden Aufwendungen für Zukunftsprojekte insbesondere im Zuge der Digitalisierung.

Seit vielen Jahren steigende Cost Income Ratio im Firmenkundengeschäft der Banken.

Auch die Kosten für die Kreditrisikovorsorge bewegen sich nach einem Anstieg im zweiten Halbjahr 2017 wieder unterhalb der langjährigen Durchschnittswerte.

Verbesserungspotenzial wird nicht ausgeschöpft

„Vorhandene Potenziale werden – insbesondere im Cross-Selling nicht vollumfassend genutzt.“ – Dr. Christian Graf, Bain & Company

Manche Institute würden die Bedürfnisse ihrer Kernkunden nach Ansicht der Studienautoren noch immer nicht richtig kennen. Das beträfe vor allem das Provisionsgeschäft. Dort schwächt in jüngster Zeit zudem die verhaltene Nachfrage nach Kapitalmarkt- und Absicherungsprodukten die Erträge.

Eine andere von Bain vor kurzem veröffentlichte Studie hat Möglichkeiten aufgezeigt, wie Banken trotz schwieriger Rahmenbedingungen ihr Firmenkundengeschäft krisenfest aufstellen können. Zu den wichtigsten Stellhebeln zählen demnach

- ein strafferes Produktportfolio,

- die Digitalisierung sämtlicher Standardprozesse sowie

- ein systematisch gesteuerter Vertrieb.

Noch liegt in diesen Themen erhebliches Verbesserungspotenzial. Banken, die ihre Möglichkeiten hier ausschöpfen, könnten demzufolge durchaus ambitionierte Wachstumsziele erreichen. Sie müssten ihre Strategie im Firmenkundengeschäft allerdings mittel- und langfristig ausrichten. Kurzfristig einfach an der Preisschraube zu drehen genüge nicht.