Ob Online-Shop, Buchungsseite oder Vergleichsportal: Digitale Plattformen erleichtern es dem Kunden heute enorm, aus unzähligen Angeboten das für sie richtige auszuwählen. Was in anderen Branchen funktioniert, könnte auch für Banken ein erfolgreicher Weg sein.

Banken haben gute Chancen, eigene Finanz-Plattformen zu etablieren.

Das klassischen Privatkundengeschäft ist für Banken heute ein schwieriges Terrain: Technologie-Riesen wie Amazon, Apple und Google stehen in den Startlöchern und wollen den digitalen Vertriebskanal mit ausgeklügelten Plattformlösungen revolutionieren. Ihr Ziel ist es, die zentrale Schnittstelle zum Kunden zu besetzen – und das unter Umständen schneller, als den Banken lieb sein kann.

Angenommen die sogenannten BigTechs würde eine digitale Banken-Plattform oder eine Direktbank akquirieren, könnten sie die Kundendaten mit ihren Analysefähigkeiten kombinieren, zusätzliche FinTech-Lösungen integrieren und alles in einer Plattform zusammenführen.

Plattform-Ökonomie: Risiko und Chance

Solch ein digitaler Anbieter hätte das Potenzial, den Vertriebskanal so zu besetzen, dass traditionelle Banken in die Rolle des reinen Produktlieferanten gedrängt werden. Doch trotz der augenscheinlichen Übermacht von Amazon und Co. in der Plattform-Ökonomie haben Banken im Wettlauf um den Kundenzugang die Chance, sich als zentraler Anlaufpunkt in allen Finanzfragen zu etablieren.

Es lohnt sich also, einmal die Perspektive zu wechseln und nicht alleinig in Bedrohungsszenarios zu denken. Plattformen bieten Banken im Privatkundengeschäft die große Chance, Kunden stärker an sich zu binden, profitablere Kundenbeziehungen aufzubauen und neue Ertragsquellen zu erschließen.

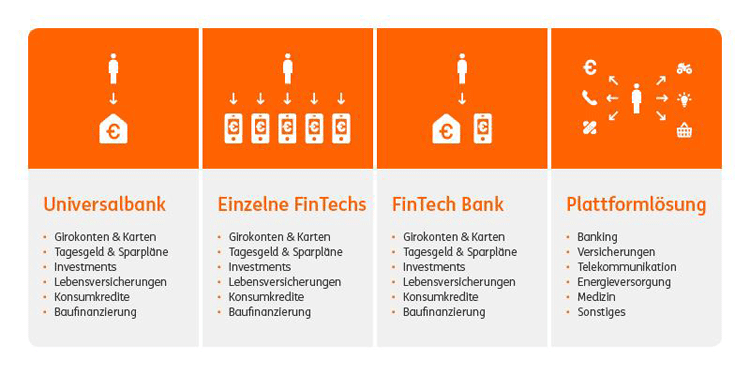

Das Modell der Universalbank verändert sich über mehrere Evolutionsstufen zur Plattformlösung, bei der Produktlieferanten aus unterschiedlichen Ökosystemen ein Netzwerk aus Partnerschaften bilden.

Plattformlösungen werden zum differenzierenden Merkmal

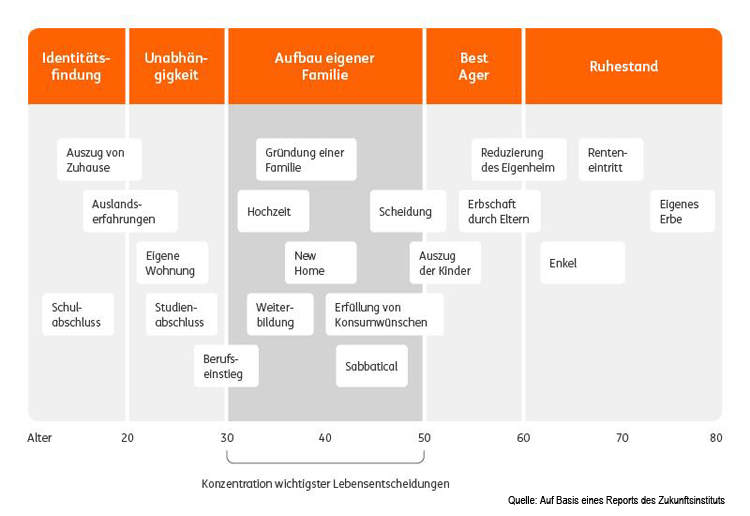

Plattformlösungen werden zum differenzierenden Merkmal im Privatkundengeschäft. Die Erlaubnis des Kunden vorausgesetzt, analysiert eine gute Plattform die Transaktionsdaten und stellt Optimierungspotenziale, objektive und einfache Handlungsempfehlungen sowie Tipps und Tricks bereit. Sie wird somit zum täglichen Wegbegleiter und Berater, der Kunden bei ihren zentralen Lebensereignissen unterstützt.

Gelingt der Bank die Plattform-Transformation, wird sie für ihre Kunden zum „One-Stop-Shop“ in allen Finanz- und Vertragsfragen.

In jedem Lebensabschnitt eines Menschen lassen sich spezifische Bedürfnisse und Beratungsansprüche identifizieren, die zur Nutzung bestimmter Finanz- und anderer Produkte führen.

Die Bank als Partner in allen Lebenslagen

Die Bank als Partner in verschiedenen Lebenslagen ist immer dann gefragt, wenn es eine Schnittstelle zu den persönlichen Finanzen des Kunden gibt. Im Folgenden einige Beispiele, wie das in Zukunft aussehen könnte:

- Eine umfassende Multibanking-App ist der Kern: Sie bietet eine Zusammenfassung der Giro- und Wertpapierkonten, Kredite und Versicherungen als konsolidierte, digitale Vermögensübersicht.

- Die Bank sorgt für einen Überblick über Lebenshaltungskosten und privaten Konsum. Sobald ein Konto nahe der Unterdeckung ist, wird zum Beispiel der Transfer von liquiden Mitteln vorgeschlagen.

- Physische Vermögenslage: Der Kunde fotografiert eine wertvolle Uhr, die er gerade erworben hat und erfasst sie somit auch diesen Vermögensgegenstand. Der Bank-Algorithmus erkennt Modell und Jahrgang. So hat der Kunde immer den aktuellen Wert dieses Gegenstandes in seiner Vermögensbilanz. Möchte der Kunde diesen Gegenstand verkaufen, dann verfolgt die Plattform eigenständig den Wert verkauft sie zu einem definierten Zeitpunkt über einen angebundenen Marktplatz (analog zum heutigen Handel mit Wertpapieren)

- Die Integration weiterer Ökosysteme: Abrechnungen für Telefon, Strom oder Unterhaltung könnten beispielsweise Anlass geben, Vorschläge für die Kostenoptimierung zu machen. Wird ein Vorschlag angenommen, übernimmt die Plattform die Kündigung des aktuellen Vertrags und beantragt den neuen.

- Die Algorithmen der Bank berechnen, ab welchem Zeitpunkt es günstiger wäre, eine Immobilie zu kaufen statt Miete zu zahlen und schlägt ein Finanzierungsmodell vor.

- Auf Grundlage der Zahlungs- und Vermögensdaten des Kunden berechnet die Plattform den maximalen Anschaffungspreis einer Immobilie und schlägt ihm nur Objekte vor, die ihm Budget liegen. Entscheidet sich der Kunde für eine Immobilie, gibt die Bank dank automatisierter Finanzierungsbewertung und Bonitätsabfrage eine sofortige Kreditzusage.

Sechs Handlungsfelder zum „Financial Home“

Sechs Handlungsfelder für die Entwicklung einer Bank zum „Financial Home“ essentiell:

- Zunächst muss die Bank ihr digitales Angebot auf den Standard der derzeitigen Best-Practices heben. Ein Multibank-Aggregator, eine umfangreiche Mobile-App, digitale Kontoeröffnung und die digitale Wertpapierverwaltung sind Pflicht und dienen als Startpunkt für weitere Evolutionsstufen.

- Ziel ist es, ein kritischer Teil der Wertschöpfungskette anderer Branchen zu werden. Die Anbindung einer großen Anzahl an qualitativ nützlichen Ökosystemen mit einem Netzwerk von Partnern dient als differenzierendes Merkmal. Die Bank sollte ihren Fokus dabei zunächst auf ihr vertraute Ökosysteme legen, zum Beispiel Immobilien, bevor sie sich weiter auf fremdes Terrain wagt.

- Die Plattform muss über standardisierte Schnittstellen die einfache Integration der Produkte und Dienstleistungen von Drittanbietern gewährleisten. Nur so können neue Angebote in kürzester Zeit hinzugefügt werden. Die Nutzerfreundlichkeit der Oberfläche hat dabei oberste Priorität und wird die Gewinner von den Verlierern trennen.

- Mit der wachsenden Zahl integrierter Ökosysteme gibt es immer mehr Schnittstellen zwischen Bank und Kunden. Damit erhöht sich der Wert der einzelnen Kundenbeziehungen. Die Bank kann eine stärkere Beteiligung entlang der Gesamtwertschöpfungskette eines Ökosystems durchsetzen und einen höheren „Share of Wallet“ erreichen.

- Anstatt die Organisation anhand verschiedener Produkte zu strukturieren ist eine Orientierung entlang der Kundenreise nötig. Zudem muss das Management eine „Ermöglichungskultur“ schaffen, die Innovation vorantreibt. Digitalbanking darf nicht als Gefahr für bestehendes Geschäft, sondern als zusätzliche Möglichkeit für künftigen Ertrag gesehen werden.

- Die Privatkundenberatung wird zum großen Teil automatisiert und immer stärker durch Technologie getrieben. Um mit der technischen Entwicklung Schritt zu halten ist es unumgänglich, weitere technologische Kompetenz aufzubauen, stetig in Technologien zu investieren sowie eine agile Organisations- und Prozessarchitektur aufzubauen.

Für die stufenweise Etablierung einer Plattform empfiehlt sich ein modularer Ansatz, den jede Bank auf ihre Strategie, ihre Kunden, ihre digitale Reife und die ihr zur Verfügung stehenden Mittel individuell anpasst. Aus jeder Entwicklungsstufe muss gelernt, der Erfolg gemessen und entsprechend weitergeplant werden.

Digitalisierungsstrategie muss Priorität haben

Es bleibt die Frage: Haben Banken bereits einen erheblichen Nachteil gegenüber Amazon und Co. im Wettlauf um den „Financial Home“-Status? Mit Blick auf die Innovationskraft aber auch auf den Drang, in neue Geschäftsfelder einzusteigen, könnte man diese Frage bejahen.

Allerdings verfügt der Großteil der Banken über eine sehr starke Marke, den Kundenzugang und das Vertrauen der Kunden in Bezug auf den Schutz ihrer Daten. Banken sind zudem in der Lage, die richtigen Partner für ihr Netzwerk auszuwählen und einen Premium-Marktplatz anzubieten, dem Kunden vertrauen können.

Ohne eine entschlossene Priorisierung der digitalen Strategie auf Plattformlösungen wird es allerdings schwierig, sich entsprechend zu positionieren. Weil das Erreichen einer kritischen Masse entscheidend ist, haben First-Mover in diesem Umfeld einen großen Vorteil.