Eine Studie zu den Erwartungen von Bankkunden der jüngeren Generationen Y und Z zeigt hohe Unzufriedenheit mit Service und Leistungen der etablierten Banken und Sparkassen. Zur Sicherung der Zukunft sollten die Finanzinstitute gegensteuern.

Das Verhalten von Kunden und Konsumenten ändert sich. Der Kunde von heute ist u.a. selbstbewusst, preissensibel, serviceorientiert und vernetzt. Studien zu aktuellen Trends und Entwicklungen beim Kundenverhalten finden Sie im Bank Blog.

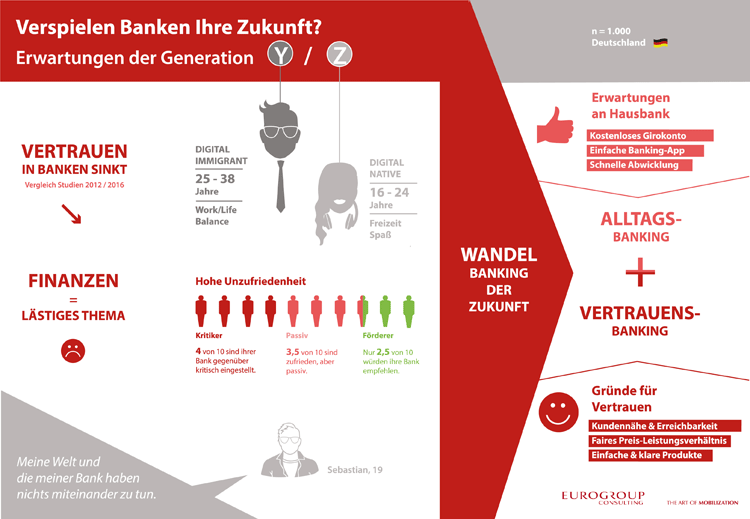

Eine aktuelle Befragung junger Deutscher zwischen Alter von 16 bis 38 Jahren der Eurogroup Consulting Group (EGC) zeigt, dass Bankkunden der Generationen Y und Z mit dem Service und den Leistungen der klassischen Finanzinstitute wenig zufrieden sind:

- 43 Prozent erweisen sich als Kritiker ihrer Hausbank,

- 34 Prozent sind passiv zufrieden und

- lediglich 23 Prozent können als Förderer ihrer Bank bezeichnet werden, die diese gern weiterempfehlen.

Jeder zweite Befragte gibt zudem an, ein neutrales, distanziertes oder gar misstrauisches Verhältnis zu seiner Bank zu haben. In der Generation Y bzw. bei den sogenannten Digital Immigrants (25 bis 38 Jahre) erklären dies 45 Prozent der Befragten.

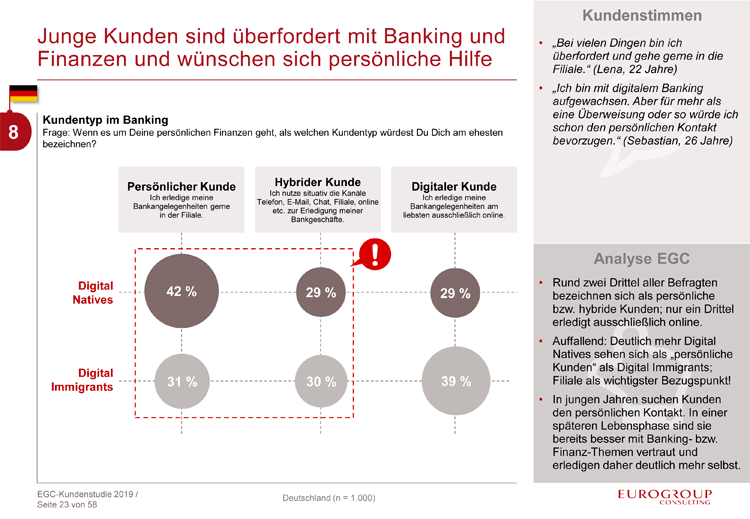

Persönlich schlägt digital

Mit digitalen Angeboten allein lässt sich das Problem allerdings nicht lösen. Im Gegenteil: Die Affinität zu digitalen Service-Angeboten fällt insbesondere bei der jüngeren Zielgruppe, die in eine digitale Welt hineingeboren wurde, überraschend schwach aus und sogar geringer als bei der älteren Vergleichsgruppe.

So bezeichnen sich 42 Prozent der Befragten aus der Generation Z als persönliche Kunden, die ihre Bankangelegenheiten gern in der Filiale erledigen. Knapp 30 Prozent verstehen sich als hybride Kunden, die abhängig von der jeweiligen Situation Telefon, E-Mail, Chat, Filiale und Online-Banking nutzen. Ebenso viele zählen zu den digitalen Kunden, die ihre Bankangelegenheiten am liebsten ausschließlich online erledigen.

Im Vergleich dazu bezeichnen sich die älteren Digital Immigrants zu knapp 40 Prozent als digitale und jeweils zu rund 30 Prozent als persönliche bzw. hybride Kunden.

Junge Bankkunden sind weniger digital unterwegs, als viele denken.

Nach Ansicht der Studienautoren liegt dies darin begründet, dass junge Kunden unerfahren und unsicher in Finanzfragen sind und beraten werden wollen. Im Banking hätten sie Angst etwas falsch zu machen bzw. falsche Entscheidungen zu treffen.

Banken müssen ansprechbar sein

Das Vertrauen der jungen Kunden fördert laut der Umfrage vor allem die persönliche Erreichbarkeit, wenn sie Hilfe benötigen, ein faires und nachvollziehbares Preis-Leistungsverhältnis, aber auch die Einfachheit und Klarheit der Produkte und Features (jeweils rund 50 Prozent, Mehrfachnennungen möglich).

Eine Bank oder Sparkasse sollte daher jederzeit ansprechbar sein und den persönlichen Dialog ermöglichen. Filiale, E-Mail und Telefon sind dafür die wichtigsten Kommunikationswege. Und auch die Banking-App sollte einfach und leicht zu bedienen sein.

Balance aus Mensch und Technik im Banking

Was die Filiale betrifft, erwarten die Studienteilnehmer gute Öffnungszeiten, reibungslosen Service, aber auch einen respektvollen Umgang. Sie wollen von den Bankmitarbeitern ernst genommen und nicht als Kunden zweiter oder dritter Klasse behandelt werden, weil sie zum jetzigen Zeitpunkt noch kein großes Vermögen haben.

Insgesamt müssten sich die Banken mächtig ins Zeug legen, um die vermeintlich einfachen Wünsche der jungen Kunden, von denen künftig ihr Geschäft abhängen wird, zu erfüllen. Gefragt sei eine stimmige Balance aus Mensch und Technik wie sie ein Kunden-Service-Center mit Omnikanal-Strategie leisten kann.

Junge Leute haben keine Lust auf Finanzthemen

Junge Kunden haben der Analyse zufolge grundsätzlich keine große Lust auf Finanzthemen. Banking soll bequem sein und wenig Zeit in Anspruch nehmen. Zudem zeigt die Studie weitere Grenzen der Digitalisierung auf. So können sich 61 Prozent der Befragten nicht vorstellen, Daten im Tausch für Prämien preiszugeben. Jeweils rund 70 Prozent wollen keine digitale Sprachassistenten nutzen, sich nicht von einem Robo Advisor beraten lassen oder Überweisungen mit Hilfe von Alexa, Siri & Co. tätigen. Dies unterstreicht nochmals die Bedeutung des persönlichen Kontakts.

Andererseits sollten die Banken die technischen Errungenschaften auch nicht aus den Augen lassen, da sich Innovationen oft zeitverzögert, dann aber unter Umständen auch sehr schnell durchsetzen können.

Alltags- und Vertrauens-Banking sind wichtig

Das Banking der Zukunft wird zwei strategische Stoßrichtungen umfassen: Das Alltags- und das Vertrauens-Banking. Das bedeute unter anderem, sich als Bank aktiv und omnikanal um den Kunden zu kümmern sowie das Angebotsspektrum in Richtung eines werteorientierten Ökosystems zu entfalten.

Erwartungen junger Kunden der Generationen Y und Z an das Banking der Zukunft.

Denn junge Kunden haben auch Trends abseits der reinen Finanzgeschäfte im Blick. Zu den bedeutendsten gesellschaftlichen Trends nennen die Befragten Ökologie, Umwelt und Nachhaltigkeit gefolgt von Gesundheit und Work-Life-Balance.

Premium Abonnenten des Bank Blogs haben direkten kostenfreien Zugriff auf die Bezugsinformationen zu Studien und Whitepapern.

Noch kein Premium-Leser?

Premium Abonnenten des Bank Blogs haben direkten Zugriff auf alle kostenpflichtigen Inhalte des Bank Blogs (Studienquellen, E-Books etc.) und viele weitere Vorteile.

>>> Hier anmelden <<<

Neu: Tagespass Studien

Sie wollen direkten Zugriff auf einzelne Studien, aber nicht gleich ein Premium-Abonnement abschließen? Dann ist der neue Tagespass Studien genau das richtige für Sie. Mit ihm erhalten Sie für 24 Stunden direkten Zugriff auf sämtliche Studienquellen.

>>> Tagespass Studien kaufen <<<

Ein Service des Bank Blogs

Der Bank Blog prüft für Sie regelmäßig eine Vielzahl von Studien/Whitepapern und stellt die relevanten hier vor. Als besonderer Service wird Ihnen die Suche nach Bezugs- und Downloadmöglichkeiten abgenommen und Sie werden direkt zur Anbieterseite weitergeleitet. Als Premium Abonnent unterstützen Sie diesen Service und die Berichterstattung im Bank Blog.

4 Kommentare

Banken verspielen Ihre Zukunft?

Ja, das tun sie!

Warum? Einfach deshalb, weil sie, nein, ihre Mitarbeiter meinen, der Kunde müsse zu ihnen kommen und nicht umgekehrt!

Der Betreuer muß aber auf den Kunden zu gehen! Denn, wenn sich der Betreuer nicht um den Kunden bemüht, geht der Kunde dort hin, wo man sich um ihn bemüht!

Das fängt damit an, daß der Kundenbetreuer von Anfang an auf den Kunden zu geht! Ihm also die Türe öffnet und ihn einlädt, sich der Herausforderung des KUNDEN, gemeinsam mit dem Kunden zu stellen und ihm dabei zu helfen, die Ziele zu realisieren.

Vielen Dank für Ihren Kommentar

Sehr interessanter Artikel.

Ich bin 19 und mache derweil eine Ausbildung zur Bankkauffrau. Auch meine Bank ist bemüht, junge Kunden zu halten, sie für Finanzthemen zu begeistern und sie als Kunden zu verstehen und zu unterstützen.

Das Problem ist meiner Meinung jedoch, dass das Image von Banken lange Zeit gelitten hat. Konservativ, Geldgierig, Abzocke… Junge Menschen durchblicken die Themen rund um Anlage, Kredite, Rente noch nicht ganz und misstrauen den Banken, die schließlich nur auf ihr Geld aus sind. Das Image zu ändern, braucht lange Zeit und viel Geduld.

Bei dem oben genannten Vorschlag, das der Berater auf den Kunden zu gehen soll, könnte dazu führen, dass sich der Kunde belästigt fühlt. Würde ich auch, wenn der Berater plötzlich vor meiner Tür steht. Das Misstrauen gegenüber eines harmlosen Anrufs ist jedoch zu hoch, aufgrund der zahlreichen Werbeanrufe, die man tagtäglich abwimmelt. Also bleibt nur noch der Brief. Aber mal ehrlich, Brief auf, lesen, weglegen. Briefe sind in unserem digitalem Zeitalter überholt.

Und nun schreibt man hier in dem Artikel, dass junge Menschen nicht per Sprachroboter, Messenger oder sonst wo mit der Bank kommunizieren wollen, sondern den persönlichen Weg schätzen.

Das Problem jedoch…. junge Menschen kommen nicht in die Filiale. Höchstens zur ersten Girokontoeröffnung. Danach sieht man sie eigentlich nicht wieder. Warum auch? Sie haben Online Banking, können überweisen. Das selbstständige Leben kann beginnen. Trotz Finanzcheck, also der ausführlichen Beratung, was der Kunde schon alles hat, was er noch braucht, wobei wir ihn unterstützen können, trotz alledem, kommen junge Menschen nicht freiwillig in die Bank. Vielleicht weil die Bank nicht erster Ansprechpartner für sie ist.

Gemeint ist hier nicht die Kontaktaufnahme sondern das Beratungsgespräch.

In Vorbereitung eines persönlichen Gesprächs kann man auch mit jungen Menschen eine Terminvereinbarung treffen. Und das funktioniert heute nicht nur per Brief sondern vor allem über digitale Kanäle ganz gut.