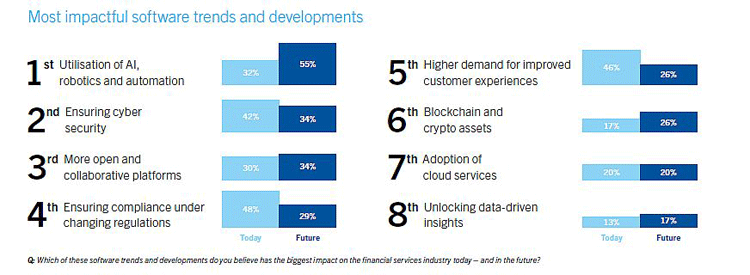

Einer aktuellen Umfrage zufolge zählen Künstliche Intelligenz, Robotik und Automatisierung zu den wichtigsten Entwicklungen, welche die Zukunft der Finanzdienstleistungsbranche prägen werden. Zudem seien Plattformen für ein verbessertes Kundenerlebnis wichtig.

Technologie ist nicht erst seit der Digitalisierung ein wichtiger Faktor für Finanzdienstleister. Im Bank Blog finden Sie Studien zu den wichtigsten Trends und Entwicklungen.

Eine Studie des Bank Blog Partners Avaloq hat in einer Onlinebefragung die die wichtigsten gegenwärtigen und zukünftigen Technologietrends im Banking und in der Vermögensverwaltung analysiert. 55 Prozent der Befragten betrachten demnach Künstliche Intelligenz (KI), Robotik und Automatisierung als die bedeutsamsten Entwicklungen, welche die Zukunft der globalen Finanzdienstleistungsbranche prägen werden. Für die Gegenwart wird vor allem die Erfüllung von Compliance-Aufgaben als wichtig erachtet.

Aktuelle Technologietrends im Banking

Im Hinblick auf die aktuellen Technologietrends ergab die Umfrage, dass die wichtigsten fünf Bereiche, in denen digitale Infrastrukturen erhebliche Leistungssteigerungen erzielen, die folgenden sind:

- Sicherstellung der Compliance bei sich verändernder Regulierung (48 Prozent),

- bessere Kundenerlebnisse (46 Prozent),

- optimierte Cybersicherheit (42 Prozent),

- Nutzung von KI, Robotik und Automatisierung (32 Prozent) sowie

- Offene Plattformen (30 Prozent).

Zudem sehen 41 Prozent ein besseres Kundenerlebnis als weitaus wichtigsten Wettbewerbsvorteil für Banken und Vermögensverwalter innerhalb der nächsten fünf Jahre, gefolgt von operativer Effizienz mit 19 Prozent.

Zukünftige Technologietrends im Banking

Beim Blick in die Zukunft wurden die folgenden fünf Themenfelder genannt:

- Künstliche Intelligenz, Robotik und Automatisierung (55 Prozent),

- optimierte Cybersicherheit (34 Prozent),

- Offene Plattformen (34 Prozent),

- Sicherstellung der Compliance bei sich verändernder Regulierung (29 Prozent) sowie

- bessere Kundenerlebnisse (26 Prozent).

Die wichtigsten Softwaretrends für die Zukunft in Banking und Wealth Management.

Auf die Frage, wie Finanzinstitute von wichtigen Branchentrends wie künstlicher Intelligenz, Automatisierung und dem Fokus auf ein starkes Kundenerlebnis profitieren können, gaben 42 Prozent der Teilnehmer an, dass eine „Kernplattform in Kombination mit einzelnen Add-on-Applikationen“ die populärste und effektivste Software-Strategie sein wird. Nur halb so viele Teilnehmer antworteten auf diese Frage entweder mit „mehrere einzelne erstklassige Plattformen“ oder mit „eine integrierte Front-to-Back-Plattform“.

Digitale Plattformen sind im Kommen

Viele Finanzinstitute begrüßen demnach die deutlichen Vorteile der digitalen und cloudbasierten Betriebsmodelle wie Business Process as a Service (BPaaS) und Software as a Service (SaaS). Aber es ist klar, dass noch größere Veränderungen bevorstehen, insbesondere in Bezug auf KI, Robotik und Automatisierung. Diese Technologien kombiniert mit der Design-Thinking-Methode werden das gesamte Kundenerlebnis verbessern und die Art und Weise, wie Finanzdienstleistungen in allen Kundensegmenten erbracht werden, maßgeblich verändern und optimieren wird.

Kreditinstitute werden in diesem Umfeld und um ihre Wettbewerbsfähigkeit zu erhalten, weiterhin auf skalierbare, hocheffiziente und anpassbare digitale Plattformen migrieren. Diese sorgen für Zukunftssicherheit von Businessmodellen in einem sich rasch wandelnden, von der Digitalisierung geprägten Markt. Solche Plattformen gestatten es Banken und Vermögensverwaltern, zu expandieren und sich mit einer Vielzahl von Drittanbietern und FinTechs nahtlos zusammenzuschließen.

Die Studie „Avaloq insights report 2019“ können Sie hier beziehen.

Mehr über das Partnerkonzept des Bank Blogs erfahren Sie hier.