Agilität ist modern – auch bei Banken und Sparkassen. Eine Studie hat untersucht, ob agile Arbeitsweisen zu Effizienzsteigerungen bei Finanzdienstleistern führen und kommt zu teilweise überraschenden Erkenntnissen.

Zahlreiche Trends und Entwicklungen sind von übergeordneter strategischer Bedeutung für Banken und Sparkassen. Im Bank Blog finden Sie Studien zu den wichtigsten strategischen Trends und Entwicklungen im Finanzbereich.

Rückläufige Erträge, Minuszinsen, zunehmende Regulierung, Kosten für die Digitalisierung und neue Wettbewerber setzen Banken und Sparkassen unter Druck. Auf die veränderten Marktbedingungen reagieren viele mit einer gesteigerten Fokussierung auf effiziente Geschäftsabläufe. Insbesondere soll die Einführung von agilen Arbeitsmethoden helfen, Prozesse effizienter zu gestalten.

Die Managementberatung Horváth & Partners hat untersucht, ob agile Arbeitsweisen in der Finanzindustrie lediglich einem reinen Hype folgen oder einen konkreten Mehrwert erzielen. Dazu wurden Banken und Sparkassen aus Deutschland und Österreich befragt.

Banken sind agiler als ihr Image

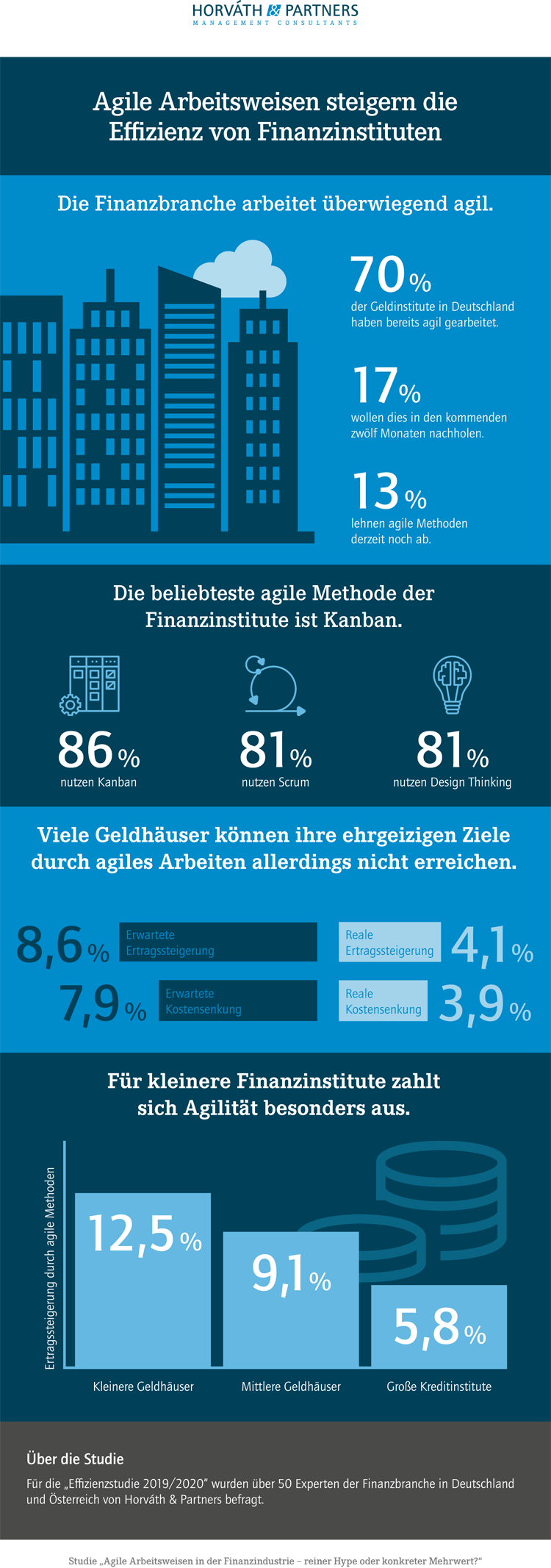

70 Prozent der Geldinstitute in Deutschland und Österreich haben demnach bereits Erfahrung mit agilen Arbeitsweisen wie Kanban, Scrum und Design Thinking gesammelt. Weitere 17 Prozent wollen dies in den kommenden zwölf Monaten nachholen. Lediglich 13 Prozent lehnen agile Methoden derzeit noch ab.

Der Untersuchung zufolge ermöglichen agile Methoden Effizienzsteigerungen von bis zu zwölf Prozent. Institute berichten über Kosteneinsparungen von bis zu acht Prozent und Mehrerträge von bis zu sechs Prozent.

Unter den agilen Methoden ist Kanban die beliebteste. 86 Prozent der Firmen, die bereits Erfahrung mit agilem Arbeiten haben, nutzen diesen Ansatz. Knapp dahinter folgen Scrum und Design Thinking, die jeweils 81 Prozent bereits einsetzen.

Anspruch und Realität liegen oft auseinander

Je mehr Routine Finanzinstitute bei der Nutzung agiler Instrumente haben, desto stärker wächst ihr Anspruch. Das gilt sowohl für Erträge als auch für Kosten:

- Erfahrene Institute erwarten im Durchschnitt beim Ertrag eine Steigerung von 8,6 Prozent, bei den Kosten eine Senkung um 7,9 Prozent.

- Unerfahrene Institute hingegen rechnen mit einer Ertragssteigerung von 5,9 Prozent und einer Kostenreduktion von 4,2 Prozent.

Insbesondere bei den Kosten könnten die Geldhäuser ihre Ziele aber oft nicht erreichen. Im Durchschnitt konnten die befragten Institute ihre Kosten durch agile Arbeitsweisen nur um 3,6 Prozent reduzieren. Höher sei der Effekt beim Ertrag, der in der Regel um 4,1 Prozent gesteigert werden konnte.

Der Analyse zufolge erzielen vor allem kleinere Geldhäuser mit agilen Methoden höhere Steigerungen beim Ertrag. Während sie diesen im Schnitt um 12,5 Prozent steigern konnten, liegen im Vergleich dazu mittlere (9,1 Prozent) und große Kreditinstitute (5,8 Prozent) deutlich zurück.

Ziele und Herausforderungen agiler Arbeitsweisen

Im Hinblick auf die mit der Einführung von agilen Methoden verbundenen Ziele bestehen große Unterschiede zwischen den Instituten und Institutsgruppen:

-

- Kleine und mittelgroße Institute wollen die Kommunikationsgeschwindigkeit erhöhen.

- Große Institute sehen die Steigerung der Innovationsfähigkeit als wichtigstes Ziel.

- Privat- und Geschäftsbanken und Volksbanken versprechen sich von Agilität in erster Linie eine Erhöhung der Kundenzufriedenheit.

- Sparkassen streben vor allem danach, Entscheidungsprozesse zu beschleunigen.

Bei der Einführung von agilen Arbeitsprozessen ergeben sich zahlreiche Herausforderungen. Unerfahrene Anwender nennen hier vor allem die nachhaltige Verankerung der Methoden und das Aufbrechen verkrusteter Strukturen. Im Gegensatz dazu sehen erfahrene Institute die größte Schwierigkeit darin, dass das Topmanagement die Veränderungen akzeptiert. Als herausfordernd wird zudem der Übergang von der alten zur neuen Arbeitsweise empfunden.

Infografik: Agile Arbeitsweisen steigern die Effizienz von Finanzinstituten

Die folgende Infografik zeigt einige wichtige Ergebnisse der Studie im Überblick:

Agile Arbeitsweisen steigern die Effizienz von Finanzinstituten.

Premium Abonnenten des Bank Blogs haben direkten kostenfreien Zugriff auf die Bezugsinformationen zu Studien und Whitepapern.

Noch kein Premium-Leser?

Premium Abonnenten des Bank Blogs haben direkten Zugriff auf alle kostenpflichtigen Inhalte des Bank Blogs (Studienquellen, E-Books etc.) und viele weitere Vorteile.

>>> Hier anmelden <<<

Neu: Tagespass Studien

Sie wollen direkten Zugriff auf einzelne Studien, aber nicht gleich ein Premium-Abonnement abschließen? Dann ist der neue Tagespass Studien genau das richtige für Sie. Mit ihm erhalten Sie für 24 Stunden direkten Zugriff auf sämtliche Studienquellen.

>>> Tagespass Studien kaufen <<<

Ein Service des Bank Blogs

Der Bank Blog prüft für Sie regelmäßig eine Vielzahl von Studien/Whitepapern und stellt die relevanten hier vor. Als besonderer Service wird Ihnen die Suche nach Bezugs- und Downloadmöglichkeiten abgenommen und Sie werden direkt zur Anbieterseite weitergeleitet. Als Premium Abonnent unterstützen Sie diesen Service und die Berichterstattung im Bank Blog.