Eine umfassende Analyse des deutschen Verbraucherverhaltens zeigt deutliche und nachhaltig wirkende Verhaltensänderungen bei Konsum und Bankgeschäften Im Zuge der Corona-Pandemie. Banken und Sparkassen müssen handeln, um nicht den Anschluss zu verlieren.

Die Corona-Pandemie zwingt Retailbanken zur beschleunigten Digitalisierung.

In der Corona-Krise haben Verbraucher in Deutschland ihr Konsumverhalten erheblich verändert. Dies gilt auch für das Bankgeschäft.

- Die Nutzung bargeldlosen Bezahlens hat sich beschleunigt

- Kunden sind in der Krise digitaler geworden, v.a. Mobile Banking wächst

- Auch nach der Krise wird der Trend zu digitalem Banking anhalten

- Vor allem junge und einkommensstarke Kunden sind sehr wechselwillig

Diese Erkenntnisse sind ein aktueller Auszug aus der umfassenden Verbraucherbefragung „REBEX Consumer Pulse“, die die Boston Consulting Group seit März dieses Jahres in den dreißig wichtigsten Märkten mit spezifischem Fokus auf Retailbanking weltweit regelmäßig durchführt. Die umfassende Dokumentation kann beim Autor bezogen werden.

Aus den Ergebnissen der Befragung können Retailbanken aus absehbar anhaltenden Verhaltensänderungen Erkenntnisse für die Zukunft gewinnen. Die wichtigste Erkenntnis dabei: der Handlungsdruck steigt.

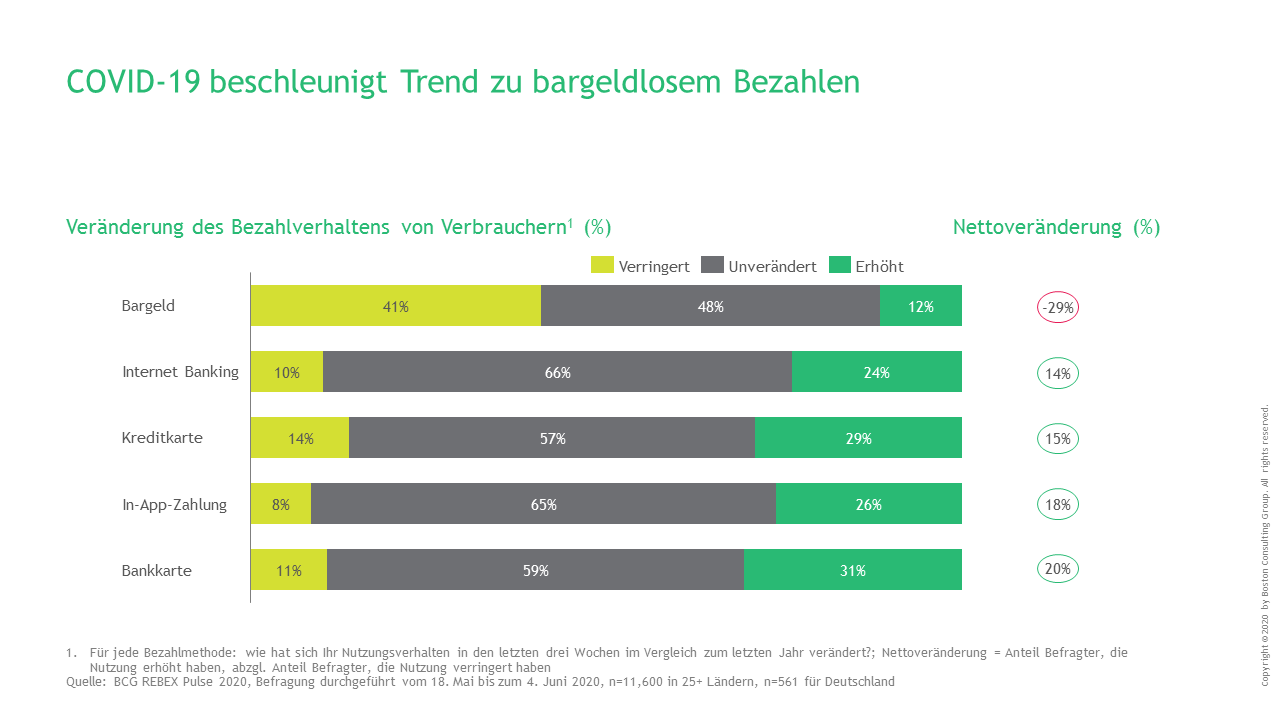

Nutzung bargeldlosen Bezahlens steigt

Eine gute Nachricht für Retailbanken ist, dass die Nutzung von Bargeld – nach anfänglicher Hortung – in der Corona-Krise deutlich zurück gegangen ist. Diese für Banken eher kostentreibende Bezahlmethode wurde im Zeitraum unserer Befragung von 41 Prozent der Verbraucher weniger genutzt als vor Covid-19. Im Gegenzug sind sämtliche digitalen Zahlungsmethoden intensiver genutzt worden.

Veränderung des Bezahlverhaltens von Verbrauchern durch Covid-19.

Es ist davon auszugehen, dass dieser Trend auch zukünftig anhält. Wichtig für Retailbanken wird es sein, in diesem Spielfeld relevant zu bleiben, insbesondere auch in Bezug auf Teilnahme an Bezahlsystemen wir ApplePay, Internet Banking und In-App-Zahlungen.

Kunden sind in der Krise digitaler geworden

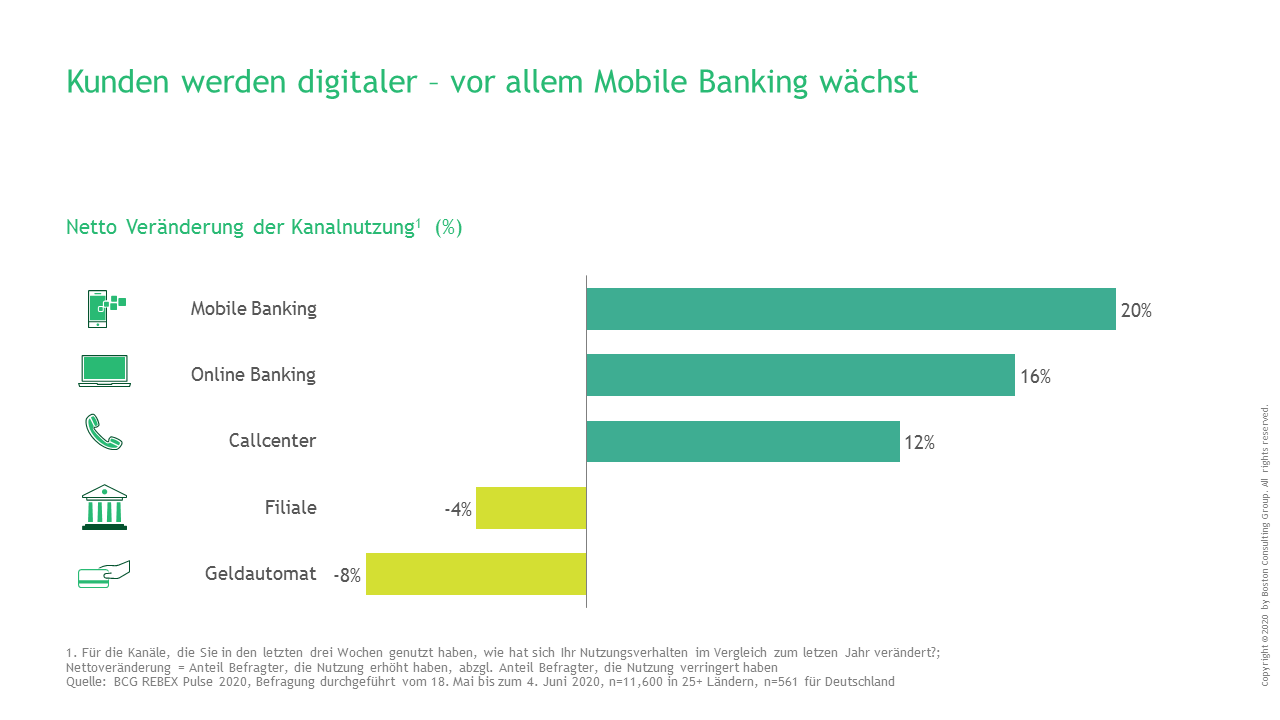

Über das gewählte Zahlungsmittel hinaus haben Kunden ihr Verhalten bei der Nutzung von Bankprodukten gegenüber der Zeit vor der Corona-Krise erheblich verändert. Gleichzeitig haben Retailbanken die Nutzbarkeit ihres Filialnetzes deutlich eingeschränkt. Dies hat zu einer Veränderung der Kanalnutzung im Privatkundengeschäft geführt.

Viele Einschränkungen sind bereits zurückgenommen wurden und das öffentliche Leben normalisiert sich. Dennoch zeigt sich im Vergleich der Kanalnutzung in den drei Wochen unserer Befragung mit der im vorigen Jahr eine deutliche Beschleunigung der Digitalisierung.

- Die Filialnutzung sank netto um 4 Prozentpunkte.

- Dagegen stiegen Mobile Banking (plus 20 Prozentpunkte) und klassisches Online-Banking (plus 16 Prozentpunkte) deutlich an.

Die Corona-Pandemie führt zu einer stärkeren Nutzung von Mobile Banking.

Interessant ist der Vergleich mit unserer ersten Befragung im März. Zu dem Zeitpunkt war die Filialnutzung um netto 17 Prozent eingebrochen. Der Anstieg der Nutzung digitaler Kanäle war jedoch noch recht moderat mit netto 10 Prozent bzw. 5 Prozent im Mobile bzw. Online Banking. Die Nutzung digitaler Kanäle hat sich also in den letzten Monaten trotz besserer Verfügbarkeit von Filialen weiter beschleunigt.

Bemerkenswert ist auch, dass 13 Prozent der Befragten aufgrund von Covid-19 erstmalig digitale Kanäle für Bankgeschäfte genutzt haben. Zum Teil handelt es sich hierbei um Kunden, die digitale Kanäle schon immer einmal ausprobieren wollten, aber erst jetzt dazu gezwungen waren. Diese Erstnutzer werden auch in Zukunft digitale Kanäle nutzen und damit den Trend zu digitalen Kanälen weiter verstärken.

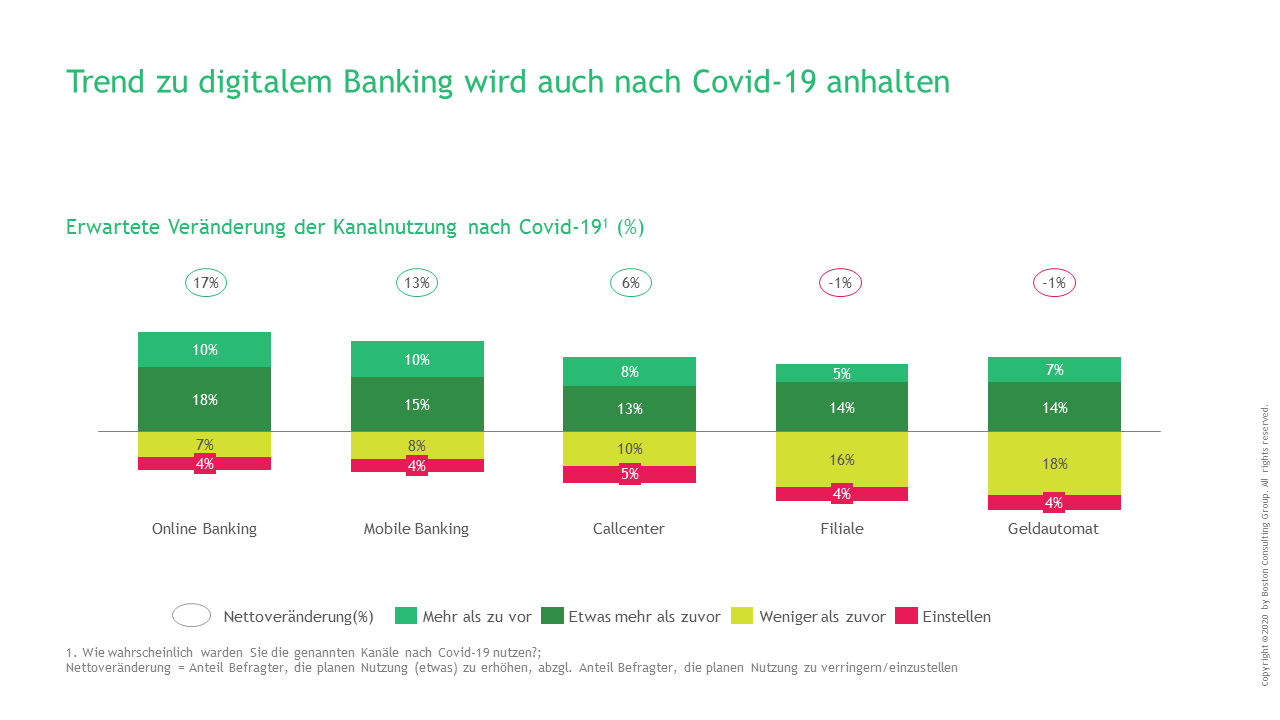

Der Trend zu digitalem Banking wird anhalten

Noch wichtiger für Banken ist jedoch, dass Kunden auch in Zukunft ihr verändertes Verhalten beibehalten wollen. Dies lässt sich an Folgendem ablesen:

- 28 Prozent (netto 17 Prozent) der Befragten wollen auch nach Covid-19 Online Banking (etwas) mehr nutzen als aktuell.

- Nahezu ebenso viele sagen dies für Mobile Banking.

- Für Filialen ergibt sich netto kaum eine Veränderung, obwohl 20 Prozent der Befragten Filialen nach Covid-19 weniger oder gar nicht mehr nutzen wollen.

Die Veränderungen bei der Kanalnutzung könnten nachhaltig sein.

Auf den ersten Blick mag die (netto) Beibehaltung des aktuellen Status quo für die Filialen beruhigend erscheinen. Für digitale Kanäle bleibt der Covid-19-getriebene Status quo dagegen nicht nur erhalten. Die Nutzung dieser Kanäle wird weiter zunehmen, was eine weiter sinkende relative Bedeutung der Filialen zur Folge hat.

Die Tatsache, dass der Trend zur Digitalisierung auch nach Covid-19 anhalten wird, liegt auch darin begründet, dass Kunden mit den digitalen Kanälen deutlich zufriedener sind als mit Filialen.

- Ganze 91 Prozent bzw. 88 Prozent waren in dem dreiwöchigen Zeitraum unserer Befragung zufrieden mit den Banking Apps und dem Online Banking ihrer Bank.

- Nur 69 Prozent sagten dies für ihre Erfahrung bei der Nutzung von Filialen.

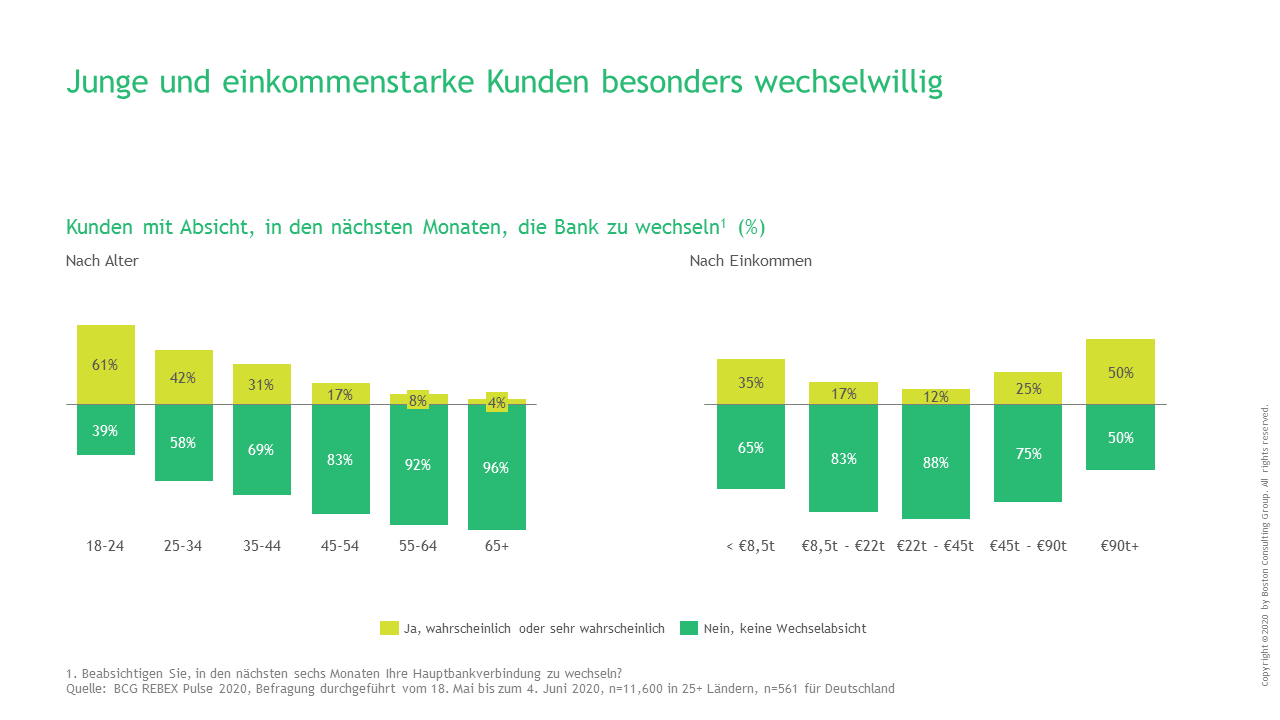

Vor allem junge und einkommensstarke Kunden sind sehr wechselwillig

Insgesamt sind die deutschen Kunden weitgehend zufrieden damit, wie ihre Bank mit der Corona-Krise umgeht. Auf die Frage „Hat sich das Vertrauen in Ihre Bank seit Beginn der Corona-Krise verändert?“ antworten 79 Prozent, dass sie ihrer Bank genauso vertrauen wie vorher. Nur 8 Prozent vertrauen ihrer Bank weniger, wohingegen 13 Prozent ihrer Bank sogar mehr vertrauen als zuvor. Klassische Banken sollten dieses – wenn auch nur leicht – gestiegene Vertrauen nutzen, ihren Kunden in diesen unsicheren Zeiten relevante Lösungen anzubieten.

Es gibt jedoch deutliche Unterschiede nach Altersgruppen. Während ca. 90 Prozent der Kunden über 45 Jahre keine Veränderung des Vertrauens äußern, hat sich die Einstellung bei nahezu 40 Prozent der 25-34-Jährigen und bei sogar über 50 Prozent der 18-24-Jährigen gegenüber ihrer Bank verändert – mit jeweils überdurchschnittlich hohen Werten für „weniger Vertrauen als vorher“.

Dies zeigt sich auch bei der konkreten Frage nach der Absicht, in den nächsten sechs Monaten die Bank zu wechseln (siehe Schaubild 4). Es sind vor allem die jungen Kunden, die ihre Bank wechseln wollen.

- Lediglich 4 Prozent bis 8 Prozent der über 55-jährigen Kunden wollen ihre Bank verlassen,

- während dies 42 bis 61 Prozent der 18- bis 34-jährigen Kunden planen.

Die Bereitschaft, die Hauptbankverbindung zu wechseln variiert je nach Alter und Einkommen.

Die hohe Wechselwilligkeit der jüngeren Kunden lässt sich auch dadurch erklären, dass diese Kunden noch die Weichen für ihre finanzielle Zukunft stellen. Dies gilt für das Girokonto genauso wie für langfristige Anlagestrategien oder die erste Baufinanzierung.

Es ist für Retailbanken erfolgskritisch, diejenigen jüngeren Kunden an sich zu binden, die in absehbarer Zukunft wichtige finanzielle Entscheidungen treffen. Wenn diese Kunden erstmal verloren sind, wird es schwer, sie zurückzugewinnen.

Implikationen für Retailbanken

Durch Covid-19 wurde der Trend der Digitalisierung des Kundenverhaltens gleichsam um einige Jahre vorgespult. Banken konnten diesen Trend mit vorhandenen Lösungen bedienen, trafen aber angesichts der Sondersituation auch auf eine gewisse Toleranz für nicht perfekte Lösungen.

Die Digitalisierung des Kundenverhaltens wird fortschreiten. Und die Ansprüche der Kunden werden steigen – sowohl in Bezug auf digitale Services als auch in Bezug auf digitale Abschlussfähigkeit der wesentlichen Produkte.

Retailbanken müssen daher ihrerseits ihre Digitalisierungsbemühungen beschleunigen und schon viel früher ein Zielbild erreichen, das ursprünglich erst in einigen Jahren erreicht werden sollte.

- Die Rolle der Filiale muss sich deutlich ändern: hin zu einem noch stärkeren Fokus auf Beratung und ein ausgezeichnetes Kundenerlebnis.

- Die eigenen digitalen Kanäle müssen zu Vertriebskanälen werden und für die dauerhafte Kundenbindung genutzt werden.

- Der Vertrieb über digitale Plattformen wird weiter an Bedeutung gewinnen; Retailbanken müssen die Fähigkeit entwickeln, den Vertrieb ihrer Produkte über diesen Kanal profitabel zu gestalten.

Die Banken, denen dies gelingt, werden – auch angesichts der hohen Wechselwilligkeit großer Teile der Kundschaft – Marktanteile gewinnen können. Die Banken, denen das nicht gelingt, werden im Wettbewerb um die Kunden der Zukunft weiter zurückfallen.