Der durch die Corona-Krise verursachte Wirtschaftseinbruch führt zu Insolvenzen und Kreditausfällen Für Geschäftsbanken bedeutet das substanzielle Profitabilitätseinbußen. Eine aktuelle Studie zeigt den Handlungsbedarf und mögliche Gegenmaßnahmen.

Studien und Research zu Trends und Entwicklungen im Firmenkundenbereich der Banken, inklusive Corporate und Investment Banking.

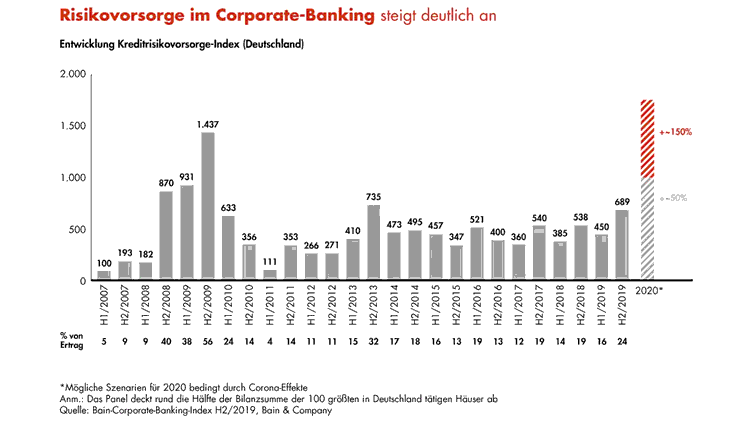

Vergleicht man die Kreditausfälle von 2019 mit den Ausfällen in 2007 vor der Finanzkrise, ist ein Muster zu erkennen. Vor über 10 Jahren kündigte sich die entwickelnde Wirtschaftskrise bereits in der Zunahme von Kreditrisikovorsorgen auf Seiten der Geschäftsbanken ab. Eine aktuelle Studie von Bain benutzt hauseigene Indizes und stellt damit die Profitabilität der größten Finanzinstitute in einen zeitlichen Vergleich.

Erträge aus Zinsgeschäften in Gefahr

Mithilfe von Indizes, die die Reportings der 100 größten Geschäftsbanken in Bezug auf Erträge und deren Kennzahlen zusammenfassen, präsentieren die Autoren die aktuelle Profitabilität im Firmenkundengeschäft. Im zweiten Halbjahr 2019 sticht das Rekordniveau in der Kreditvorsorge heraus. Nach der Finanzkrise sei durch die Corona-Krise ein neues Hoch mit einer Steigerung von 150 Prozent in 2020 zu erwarten.

Entwicklung der Risikovorsorge im Firmenkundengeschäft der deutschen Banken.

Für viele deutsche Institute, die vom Kreditgeschäft abhängig sind, könnte das zum Problem werden, ist doch für sie der Zinsüberschuss unverändert der wichtigste Ertragsbringer.

Verlagerung auf Provisionseinnahmen

Während der Margendruck auf das Kreditgeschäft schon vor der Corona Krise vorhanden war, stellt die aktuelle Situation die Geschäftsbanken vor erhebliche Herausforderungen. Mit 69 Prozent erzielten Geschäftsbanken in Deutschland zuletzt ihre Haupterträge mit Zinsüberschüssen. Dabei verringerten sie bereits ihre Abhängigkeit vom Kreditsegment durch Provisionseinnahmen. Je breiter eine Bank mit ihrem Produktportfolio aufgestellt ist, desto unabhängiger ist sie vom Niedrigzinsumfeld. Dabei gäbe es noch viele Banken, die die Rentabilität in ihren Kundenbeziehungen stärken können.

Profitabilitätssteigerung durch Kostenreduzierung

Neben der Balance von Ertragsflüssen kann die Profitabilität durch Kostenreduzierung angegangen werden. Trotz aller Sparanstrengungen ist der Verwaltungsaufwand im Firmenkundengeschäft in den vergangenen Jahren gestiegen. Die Eigenkapitalrendite signalisiert dabei den akuten Handlungsbedarf. In 2019 lag sie im Corporate-Banking Ende des Jahres bei 6 Prozent und damit erstmals unter den Eigenkapitalkosten.

Problemkredite frühzeitig erkennen

Der Anzahl an sogenannten Non-performing Loans bedroht die Profitabilität von Finanzinstituten. Sie übersteigt weltweit das Niveau der Finanzkrise vor über 10 Jahren. Die Autoren prognostizieren, dass die Non-performing Loans kurzfristig in Großbritannien um das Vierfache steigen können, in China sogar um über das Zwanzigfache.

Um die Kreditrisiken einzugrenzen, sollten Banken nicht erst reagieren, wenn es zu Ausfällen kommt. So lassen sich mithilfe maschineller Lernverfahren ausfallgefährdete Kredite frühzeitig identifizieren und standardisierte Maßnahmen einleiten. In einer Krise böten sich Kreditverlängerungen und Tilgungsratensenkungen an. Der Verkauf von Krediten stelle wegen des Verkaufs unter Wert nur in Ausnahmefällen eine adäquate Lösung dar.

Kundenloyalität ausbauen

Sich im Voraus für eine Krise zu rüsten, sichert nicht nur Profitabilität, sondern ist auch strategisch sinnvoll. Konstanz in Geschäftsentscheidungen signalisiert Kompetenz für Mitarbeiter wie für Kunden. Wer nicht auf Ad-hoc-Entscheidungen angewiesen ist, könne so langfristig die Kundenloyalität vertiefen und in der Krise Wettbewerbsvorteile gewinnen.