Die Ansprüche an Zahlungsverkehrsanbieter wachsen und haben seit der Corona-Pandemie ein neues Hoch erreicht. Laut einer Studie setzen mehr und mehr Menschen auf das bargeldlose Bezahlen, wodurch Dienstleister zur Optimierung ihrer Services getrieben werden.

Mobile Payment, das Bezahlen via Smartphone steckt hierzulande noch in den Kinderschuhen. Die Anforderungen sind vielfältig. Im Bank Blog finden Sie aktuelle Studien zu dieser neuen Entwicklung, die insbesondere für Banken und Sparkassen eine Bedrohung darstellt.

Traditionell ist Deutschland ein Bargeldland. Im Zuge der Ausbreitung von SARS-CoV-2 haben viele Verbraucher jedoch ihr Zahlungsverhalten geändert. Auch wenn eine Ausbreitung des Virus durch Bargeld nicht nachzuweisen ist, präferieren viele Händler die Zahlung per Karte oder Smartphone.

Eine aktuelle Studie von Capgemini hat 44 Zahlungsverkehrsmärkte in verschiedenen geografischen Regionen untersucht und durch Befragungen von Banken, FinTechs, Zahlungsverkehrsdienstleistern ergänzt. Das Innovationstempo im Zahlungsverkehr hat sich demzufolge beschleunigt. Zahlungsverkehrsanbieter müssen sich weiterentwickeln, während sie gleichzeitig größere Transaktionsvolumen abwickeln, größerem Wettbewerb und erhöhten Risikofaktoren ausgesetzt sind.

Rekordzahlen beim bargeldlosen Bezahlen

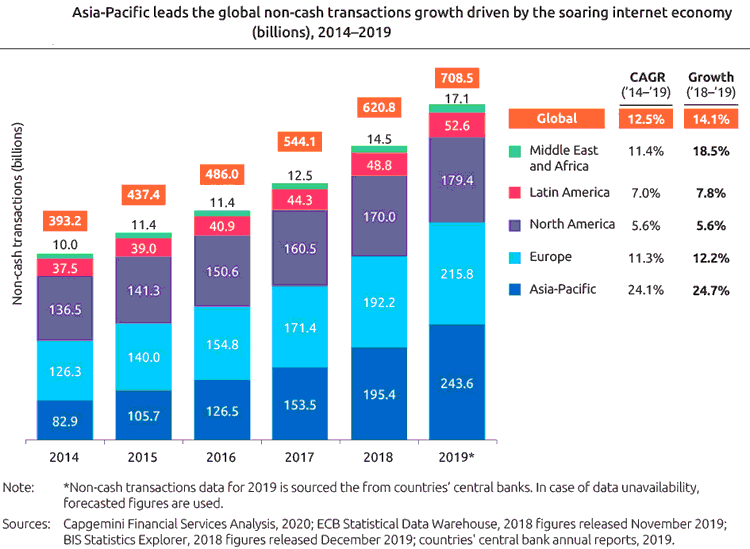

Digitale Zahlungen sind bereits seit einiger Zeit auf dem Vormarsch. Innerhalb des letzten Jahres wurde ein Wachstum von 14 Prozent verzeichnet, was mit 708,5 Milliarden internationalen Transaktionen gleichzusetzen ist. Diese Tendenzen haben sich durch den Coronavirus verstärkt und werden sich in den nächsten Jahren immer weiter ausbauen. Prognosen sagen voraus, dass die Anzahl der bargeldlosen Transaktionen weltweit bis zum Jahr 2023 um durchschnittlich 12 Prozent gestiegen sein wird.

Auch wenn die Zahlen in Europa und Nordamerika bereits beeindruckend sind, führt der asiatisch-pazifische Raum den bargeldlosen Zahlungsverkehr an. Dort betrug der Zuwachs 24,7 Prozent auf 243,6 Milliarden Transaktionen. Dieser plötzliche Boom steht im Zusammenhang mit den unzähligen Möglichkeiten, die Smartphones offerieren und der steigenden Beliebtheit des E-Commerces. Weiterhin beeinflussen aber auch Wallets und das kontaktlose Bezahlen diesen Fortschritt. Besonders hervorzuheben sind Indien, China und andere südostasiatische Gebiete, die einen Anstieg der bargeldlosen Zahlungen von 31,1 Prozent feststellen konnten.

Entwicklung der bargeldlosen Zahlungen weltweit 2014-2019.

Der Konkurrenzkampf nimmt zu

Bargeldzahlungen scheinen nun fortschreitend aus dem Trend zu kommen, wohingegen digitale Alternativen immer beliebter werden. Das liegt daran, dass weltweit fast ein Drittel der Verbraucher bereits auf ein BigTech setzt und die Hälfte der Befragten die Dienste einer Challenger Bank in Anspruch nehmen. Wie zu erwarten war, ist die Nutzung von Überweisungen im Rahmen des Online Bankings noch mal angestiegen und etabliert sich immer mehr zum beliebtesten Zahlungsmittel. Mehr als zwei Drittel der befragten Studienteilnehmer geben dieser Methode mittlerweile den Vorzug. Doch auch die Kartenzahlung ohne PIN-Eingabe – das sogenannte tap-to-pay – bleibt weiterhin im Rennen der gängigen Zahlungsmethoden. An dritter Stelle stehen digitale Geldbörsen, die von 48 Prozent regelmäßig genutzt werden.

Obwohl sich die Abwicklung von Käufen durch Mobile Payments noch nicht durchsetzen konnten, ist es jedoch sehr wahrscheinlich, dass sie zur Weiterentwicklung des bargeldlosen Zahlens beitragen. Sie spiegeln den voranschreitenden Fortschritt wieder und zeichnen sich durch ihre simple und unkomplizierte Handhabung aus. Über diese Eigenschaften verfügen auch Wallets, was darauf schließen lässt, dass ein Zuwachs von 2,3 Milliarden Nutzer auf vier Milliarden bis zum Jahr 2024 zu erwarten ist. Neue Konzepte für unsichtbare Zahlungen oder automatisierte Zahlungsprozesse, wie sie bei Amazon Go oder Uber zu finden sind, werden bis 2022 um 51 Prozent zugenommen haben.

Cyberkriminalität nimmt durch Corona-Pandemie zu

In Zeiten des pulsierenden Virus wird es immer dringlicher, dass Zahlungsverkehrsdienstleister sich gegen Cyberattacken rüsten. Der plötzliche Lockdown im Frühjahr 2020 ließ Unternehmen nicht ausreichend Zeit, um eine umfassende Strategie auszuarbeiten, was Cyberkriminellen zu Gute kommt. Es wird angenommen, dass sich die Anfälligkeit für Cyberangriffe momentan auf 87 Prozent beläuft.

Zahlungsverkehrsunternehmen müssen vermehrt technologische Mittel einsetzen, um die Risiken durch Cyberangriffe, Geldwäsche und Terrorismusfinanzierung abzuwehren.

Zukünftige Herausforderungen im Zahlungsverkehr

2020 hielt für uns Überraschungen bereit, die langfristig gesehen unseren Alltag entscheidend beeinflussen werden. Wie dargelegt, vollzog sich in diesem Jahr ein sichtbarer Wandel in der Nutzung der Zahlungsmethoden. Das Bargeld verliert seine Attraktivität und Kartenzahlungen, Mobile Payment und digitale Geldbörsen gewinnen immer mehr an Bedeutung. Dementsprechend müssen Schritte eingeleitet werden, um den aktuellen Entwicklungen zu begegnen, aber auch um die Sicherheit der digitalen Transaktionen zu garantieren. 79 Prozent der Führungskräfte von Finanzinstituten sehen für den Kunden sichtbare Innovationen und 75 Prozent die digitale Transformation des Zahlungsverkehrs als die wichtigsten Treiber ihrer strategischen Initiativen.

Insbesondere bei bargeldlosen Zahlungen dienen die interne Weiterentwicklung sowie Kooperationen mit Dritten als Mittel, um dieses Ziel zu erreichen. Weiterhin wird auf Innovation und Digitalisierung gesetzt, um als Bank weiterhin den Wünschen der Kundschaft zu entsprechen.

Premium Abonnenten des Bank Blogs haben direkten kostenfreien Zugriff auf die Bezugsinformationen zu Studien und Whitepapern.

Noch kein Premium-Leser?

Premium Abonnenten des Bank Blogs haben direkten Zugriff auf alle kostenpflichtigen Inhalte des Bank Blogs (Studienquellen, E-Books etc.) und viele weitere Vorteile.

>>> Hier anmelden <<<

Neu: Tagespass Studien

Sie wollen direkten Zugriff auf einzelne Studien, aber nicht gleich ein Premium-Abonnement abschließen? Dann ist der neue Tagespass Studien genau das richtige für Sie. Mit ihm erhalten Sie für 24 Stunden direkten Zugriff auf sämtliche Studienquellen.

>>> Tagespass Studien kaufen <<<

Ein Service des Bank Blogs

Der Bank Blog prüft für Sie regelmäßig eine Vielzahl von Studien/Whitepapern und stellt die relevanten hier vor. Als besonderer Service wird Ihnen die Suche nach Bezugs- und Downloadmöglichkeiten abgenommen und Sie werden direkt zur Anbieterseite weitergeleitet. Als Premium Abonnent unterstützen Sie diesen Service und die Berichterstattung im Bank Blog.