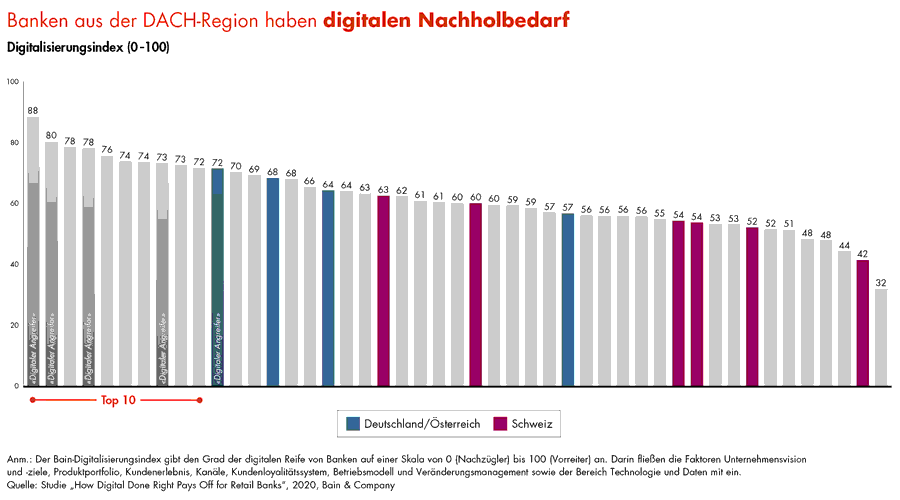

Digitalisierung ist wichtig für die Zukunftssicherung von Banken. Ein aktuelles Benchmarking europäischer Retail-Banken zeigt jedoch erheblichen Nachholbedarf bei Instituten aus dem deutschsprachigen Raum. Mit der richtigen Strategie können sie aufholen.

Für eine erfolgreiche Digitalisierung sind sieben Dimensionen zu beachten.

Digitale Vorreiter im Retail-Banking haben loyalere Kunden und erzielen eine höhere Rendite. Diese Ergebnisse des aktuellen Bain-Benchmarkings von 50 führenden Retail-Banken in Europa und dem Mittleren Osten, darunter zehn aus Deutschland, Österreich und der Schweiz, unterstreichen einmal mehr die enorme Bedeutung einer zielgerichteten Digitalisierung für die Zukunft von Kreditinstituten. Und der Lockdown im Zuge der Corona-Pandemie 2020 sowie die fortwährenden Kontaktbeschränkungen beschleunigen den Trend hin zu einem digitalen Bankbetrieb weiter.

Im Rahmen des Benchmarkings wurde anhand von 150 Kriterien ermittelt, wie weit die Digitalisierung der einzelnen Kreditinstitute fortgeschritten ist. Es beinhaltet sowohl die (interne) Bank- als auch die (externe) Kundensicht und basiert unter anderem auf Befragungen bei Kreditinstituten sowie Analysen digitaler Kanäle. Das Ergebnis ernüchtert – zumindest was die beteiligten Anbieter in der DACH-Region angeht. Mehrere Schweizer Häuser müssen sich mit hinteren Rängen begnügen. Und keiner Bank aus dem deutschsprachigen Raum gelingt der Sprung in die Spitzengruppe.

Ein Vergleich des Digitalisierungsgrads internaler Banken.

Digitale Vorreiter haben loyalere Kunden

Eine Gegenüberstellung der Spitzengruppe mit anderen Banken erlaubt, die sich daraus ergebenden Vorteile zu quantifizieren. So liegt die mit dem Net Promoter ScoreSM (NPS®) messbare Kundenloyalität bei den digitalen Vorreitern in Reihen den traditionellen Banken mit 21 Prozent signifikant über der des Wettbewerbs. Zugleich erzielen die Top 10 der klassischen Institute mit 8,7 Prozent eine im Schnitt um 2,5 Prozentpunkte höhere Eigenkapitalrendite als die Konkurrenz. Und eine um 12 Prozentpunkte geringere Cost-Income-Ratio von 58 Prozent begünstigt zudem die Profitabilität.

Sieben Dimensionen einer erfolgreichen Digitalstrategie

Doch wie können auch andere Kreditinstitute die Loyalität ihrer Kunden – und ihrer Belegschaft – vertiefen und parallel dazu ihre Rentabilität steigern? Diese Frage lässt sich anhand der sieben Dimensionen einer erfolgreichen Digitalstrategie beantworten.

- Vision und Ziele,

- Produktportfolio,

- Kundenerlebnis,

- Integrierte Kanäle,

- Kundenloyalitätssystem,

- Betriebsmodell,

- Technologie und Daten.

1. Vision und Ziele: Klares Abheben vom Wettbewerb

Alle analysierten Banken investieren seit Jahren in digitale Technologien. Doch nur die wenigsten ernten bislang die Früchte ihrer Bemühungen im erhofften Umfang. Die Besten zeichnet unter anderem eine klare, stringent verfolgte Vision aus. Um diese umzusetzen, fahren sie in der Regel zweigleisig. Einerseits digitalisieren sie ihr bestehendes Geschäft und erweitern es laufend um digitale Innovationen, seien es Produkte, Services oder Prozesse. Andererseits bauen sie neue Geschäftsmodelle auch abseits ihres Kerngeschäfts auf und begegnen so frühzeitig Angriffen von Disruptoren.

2. Produktportfolio: Einfach und modular

Digitale Vorreiter setzen entweder auf ein einfaches, standardisiertes Produktportfolio oder auf ein breiteres, modular auf die Bedürfnisse der jeweiligen Kunden ausgerichtetes Leistungsspektrum. Um ihrer Klientel die Orientierung zu erleichtern, schnüren sie klar definierte Pakete oder ermitteln wie beispielsweise die Société Générale mithilfe von fünf einfachen Fragen die individuellen Anforderungen und empfehlen auf dieser Basis die passenden Produkte.

3. Kundenerlebnis: Hoher Digitalisierungsgrad zahlt sich aus

Die führenden Banken digitalisieren mittlerweile systematisch sämtliche Erlebnisse entlang der Kundenreise und bewegen sich so in Richtung Ende-zu-Ende-Automatisierung. Je höher der Digitalisierungsgrad ist, desto größer ist der digitale Vertriebserfolg. Haben Kreditinstitute mehr als 80 Prozent ihrer Angebote digitalisiert, laufen nahezu drei Viertel der Verkäufe über digitale Kanäle. Sind es nur 40 bis 60 Prozent, kommen diese Kanäle lediglich auf einen Anteil von 41 Prozent.

4. Integrierte Kanäle: Alle Zugangswege werden digital

Branchenweit bleibt der reibungslose Wechsel von Kanal zu Kanal ein Schwachpunkt. Die Vorreiter digitalisieren daher sämtliche Zugangswege mit hohem Tempo. Sie bieten etwa Geräte mit Test-App sowie intelligente Automaten unter anderem mit Überweisungsfunktion in ihren Filialen. Zudem unterstützen sie ihre Kontaktcenter mit digitalen Tools wie Videoberatung oder automatisierten Saldoabfragen. Zugleich forcieren sie die Migration von Kunden in die digitale Welt – zunächst mit sanften Methoden wie Werbekampagnen, dann aber auch mit härteren Maßnahmen, beispielsweise mit höheren Preisen für Filialdienstleistungen. Die konkreten Maßnahmen sind dabei je nach Bankprofil individuell abzuwägen.

5. Kundenloyalitätssystem: Jedes Feedback zählt

Führende Institute erfassen umfänglich die Zufriedenheit ihrer Kunden. Das reicht bis hin zur Ebene einzelner Interaktionen und Touchpoints. Zugleich werten sie die Ergebnisse mindestens einmal wöchentlich aus und nutzen das Feedback für einen kontinuierlichen Verbesserungsprozess. Dabei werden zum einen Probleme einzelner Kunden identifiziert und behoben, zum anderen strukturelle Verbesserungsmöglichkeiten erkannt und entsprechende Lösungen implementiert. Hierfür beschäftigt beispielsweise die Garanti BBVA in der Türkei eine eigene Abteilung. Sie lässt ihre kundennahen Prozesse zudem monatlich von einem speziellen Team überprüfen, sodass auftretende Mängel rasch erkannt und beseitigt werden können.

6. Betriebsmodell: Eine neue Organisation für eine neue Ära gestalten

Ein moderner Bankbetrieb geht konsequent gegen Silodenken vor und orientiert sich umfassend an den Kundenbedürfnissen. Abteilungsübergreifende agile Teams sind hierfür unentbehrlich. Zu den Pionieren auf diesem Gebiet zählt die inzwischen nach Kundenreisen organisierte britische NatWest. Damit dieser Wandel funktioniert, ist zusätzliches Personal mit spezieller Expertise in puncto Digitalisierung unabdingbar. Benötigt werden aber auch allseits gefragte Spezialisten für veraltete IT-Systeme. Mehr als zwei Drittel der Benchmarkingteilnehmer sehen hier Handlungsbedarf.

7. Technologie und Daten: Die Zukunft ist agil

Alle am Benchmarking beteiligten Institute nutzen mittlerweile agile Methoden. Doch lediglich ein Fünftel wendet diese bei sämtlichen Digitalisierungsprojekten an. Defizite gibt es vielerorts auch bei der Datennutzung. Pioniere fassen alle Informationen in einem zentralen Data Lake zusammen, profitieren von den sich daraus ergebenden Vorteilen und vergrößern so ihren Vorsprung.

Der Weg ist das Ziel

Das Benchmarking zeigt, was eine erfolgreiche Digitalisierung ausmacht. Die besten Banken haben eine klare Vision. Sie erschließen neue Geschäftsfelder, straffen zugleich ihr bestehendes Portfolio und passen es an die Bedürfnisse der Kunden an. Sie erfassen systematisch das Feedback ihrer Klientel und nutzen es konsequent. Mit dem Einsatz agiler Methoden verringern sie ihre Time-to-Market-Zeiten und erhöhen ihre Flexibilität. Im Ergebnis entsteht eine Bank, die Kunden wie Mitarbeiter begeistert und dabei eine attraktive Rendite erwirtschaftet.

Dr. Jens Engelhardt

Dr. Jens Engelhardt ist Koautor des Beitrags. Er ist Partner bei Bain & Company in Zürich und Mitglied der Praxisgruppen Kundenstrategie & Marketing sowie Banking. Er hat in Singapur, Los Angeles und St. Gallen studiert, wo er seinen Masterabschluss in Finanz- und Rechnungswesen gemacht hat. Außerdem hält er einen Doktortitel der Universität Basel.

Patrick Blaser

Patrick Blaser ist Koautor des Beitrags. Er ist Senior Manager bei Bain & Company in Zürich und Mitglied der Praxisgruppe Banking. Er Betriebswirtschaft an der Universität St. Gallen studiert.