Die digitale Transformation und die Etablierung neuer, agiler und digitaler Arbeitsweisen wurden bei Banken schon jahrelang diskutiert. Anders als erwartet sind sie nun als Folge der Corona-Pandemie sehr viel schneller als erwartet zur Realität geworden.

Im Zuge von Corona nutzen immer mehr Bankkunden digitale Zugangskanäle.

Das gesundheitliche Ausmaß der weltweiten Corona-Pandemie ist dramatisch. Und auch wenn Impfstoffe nun in Reichweite sind: die gesellschaftlichen und wirtschaftlichen Folgen werden noch bis weit in das nächste Jahr und darüber hinaus zu spüren sein. Neben allen Belastungen verändert die Krise aber auch unser Umfeld nachhaltig: So hat die Pandemie den Trend zur Digitalisierung massiv beschleunigt. Die digitale Transformation und die Etablierung neuer, agiler und digitaler Arbeitsweisen werden schon jahrelang diskutiert. Anders als erwartet sind sie durch Covid-19 aber im Nu Realität geworden.

Corona bewirkt verändertes Zahlungsverhalten

Nehmen wir nur mal das veränderte Zahlungsverhalten. Quasi über Nacht haben die Menschen ihre Einstellung zu Bargeld geändert und vornehmlich nur noch kontaktlos bezahlt. Selbst Kleinstbeträge beim Bäcker wurden mit dem Smartphone beglichen. Der Wandel wurde von verschiedenen Seiten begünstigt: Er passte in das Hygienekonzept der Regierung. Händler waren schnell bereit, entsprechende Hardware (Terminals) anzuschaffen. Und auch die Kunden haben die Annehmlichkeiten der bargeldlosen Zahlung erfahren.

Dass sich Nutzerverhalten europäische Bankkunden nachhaltig verändert, belegt auch die Studie “Evolution of Banking” des Kreditkartenanbieters Mastercard: Die App- und Online-Transaktionen sind 2020 in Europa um 42 Prozent gestiegen – in Deutschland waren es 28 Prozent.

Corona wirkt disruptiv – das hat die Digitalisierung nach vorne katapultiert

Die Geschwindigkeit des Technologie-Vorschubs wird auch nach Corona bleiben. Denn einmal verändertes Kundenverhalten dreht sich nicht schnell zurück. Dieses Momentum gilt es zu nutzen. Die Commerzbank hat Mitte 2020 als eine der ersten deutschen Banken die virtuelle Debitcard eingeführt. Fast 300 Tausend virtuelle Karten wurden seitdem heruntergeladen. Entscheidend für den Erfolg war und ist das Kundenerlebnis: angenehm, automatisiert und innerhalb weniger Sekunden verfügbar. Nur das zählt.

Die Technologie dahinter ist für unsere Kunden gar nicht so wichtig. Für Banken ist die Technologie hingegen so wichtig wie nie zuvor. Ja, sie steht inzwischen im Zentrum des Geschäftsmodells. Dass die Einführung neuer Produkte und Dienstleistungen Monate dauert, kann sich kein Finanzinstitut mehr leisten. Produkte und Leistungen müssen vielmehr kontinuierlich weiterentwickelt und an sich ändernde Kundenanforderungen angepasst werden.

Drei Technologien gewinnen an Bedeutung

Allen voran geht es um die Automatisierung von Prozessen. Hier spielt die Nutzung der Cloud-Technologie eine entscheidende Rolle, weil insbesondere so die für digitale Abläufe nötigen Rechenleistungen flexibel zur Verfügung stehen und die Nutzung von Cloud-Technologie die notwendigen prozessualen und kulturellen Veränderung in der technologischen Wertschöpfung stark unterstützt.

Darüber hinaus spielen zwei weitere Technologien eine wesentliche Rolle.

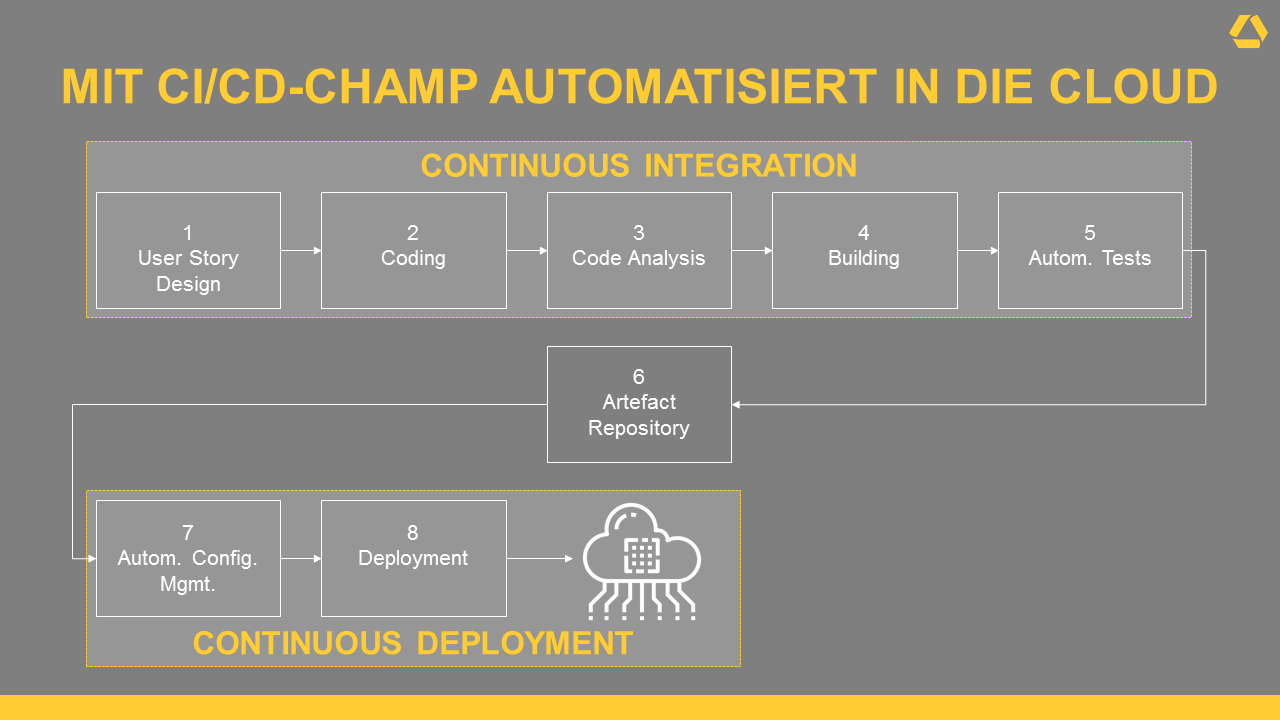

- Zum einen das sogenannte „Continuous Integration und Continuous Deployment“, kurz: CI/CD. Dieses digitale Verfahren automatisiert, wo immer möglich, den Prozess – von der Entwicklung über den Test bis hin zum Vertrieb. In einer modernen Strecke können so zwischen der Änderung eines Quellcodes und dessen Inbetriebnahme weniger als 15 Minuten liegen. Ein weiterer Vorteil: Alle an einem Entwicklungsprojekt beteiligten Entwickler können stets auf denselben Code zugreifen. Dadurch werden wir deutlich schneller in der Entwicklung bis hin zur Erstellung und Vermarktung von Produkten.

CI/CD – unter Einhaltung der Regulatorik werden alle Entwicklungsschritte von Anforderung bis Produktion vollautomatisiert.

- Zum anderen kommt es auf die standardisierten Schnittstellen an, den „Application Programming Interface“, oder kurz: API. Mit der Etablierung von API-Schnittstellen haben wir quasi vor zwei, drei Jahren erst angefangen. Allein im September 2020 hatten wir bereits 33 Millionen API-Aufrufe. Das ist ein Mehrfaches der Zahl vom Jahresbeginn und zeigt in beeindruckender Weise das Potenzial dieser Technologie.

Open Banking ist die Zukunft

Open Banking – also die Möglichkeit, dass Drittanbieter ihre Leistungen über API-Schnittstellen mit Bankleistungen verknüpfen – ist die Zukunft der Bankbranche. Das Angebot geht dabei weit über das klassische Banking hinaus. Beispiel Hauskauf. Eine relevante Leistung zur Realisierung dieses Vorhabens ist ein Hypothekarkredit. Gleichzeitig müssen aber auch Themen wie Versicherungen, Steuern etc. gelöst werden. Durch die Vernetzung mit unseren Partnern in- und außerhalb der Bankenbranche können wir unseren Kunden kombinierte, individualisierte Lösungen im Paket bieten.

Was haben Banken davon? Angesichts des Tempos, mit dem die Digitalisierung voranschreitet, kann kein Anbieter alle Finanzprodukte selbst anbieten und deshalb auch nicht von der gesamten Wertschöpfungskette profitieren. Durch die Vernetzung profitieren Banken aber immerhin von einem relevanten Teil, indem sie ihre Angebote auf einer Plattform zur Verfügung stellen. Vor allem aber- und das ist entscheidend – halten sie den Schlüssel zum Kunden in der Hand.

One-Step-Ahead – Kunden Lösungen bieten, bevor Bedarf wahrgenommen wird

Darüber hinaus geht es für Banken darum, ihren Kunden einen entscheidenden Mehrwert über die intelligente Nutzung von Daten zu bieten. Amazon, Google und andere Internet-Riesen machen es uns längst vor.

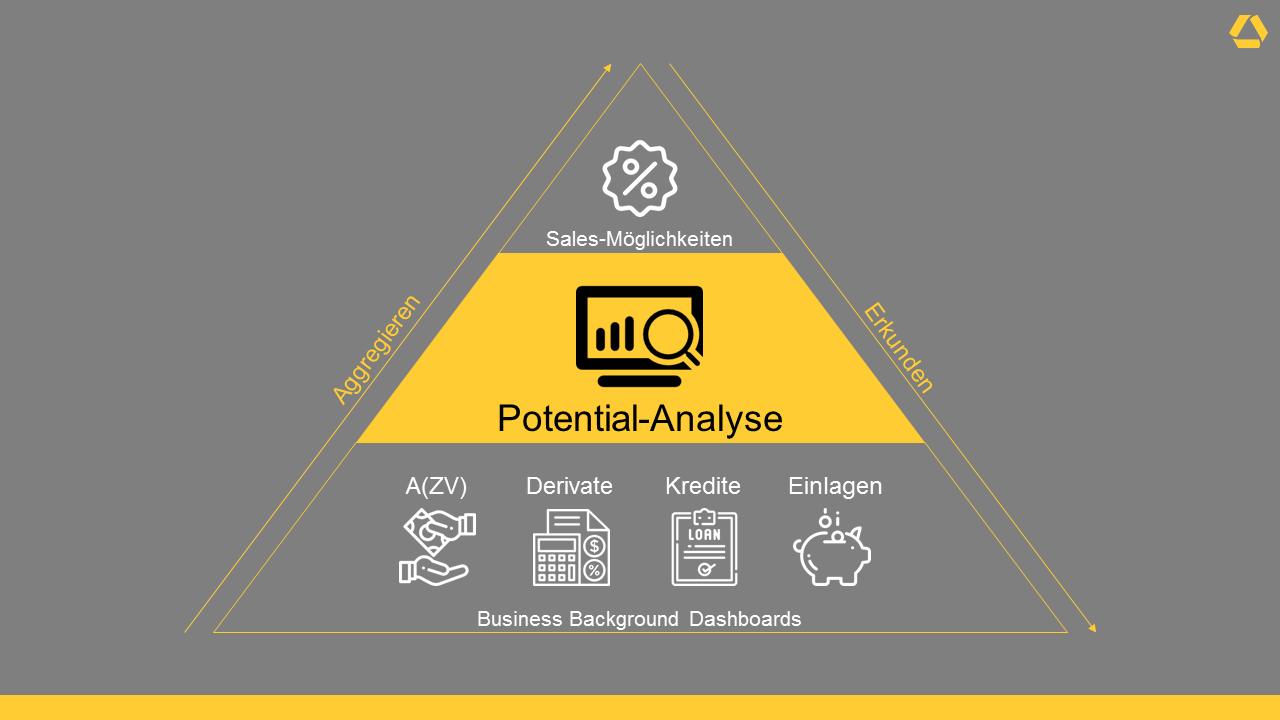

Die Pyramide stellt das Gesamtkonzept von Customer & Sales Analytics dar. Sie umfasst vertriebliche Dashboards und Ansätze zur Entwicklung des Kundengeschäfts. Das Potential-Dashboard, welches in der mittleren Ebene der Pyramide eingeordnet wird, ermittelt Potentiale und Signale aus den bestehenden Business Background Dashboards und fasst diese übersichtlich an einer Stelle zusammen. Die Potentiale sollen bei der Planung und bei der Gesprächsvorbereitung unterstützen.

Mit Blick auf die datengestützte Kunden-Beratung ist bei der Commerzbank in den letzten Wochen viel passiert. Wir haben im Vertrieb neue Tools wie den Kundensteckbrief, das Potential-Dashboard und Smart Pricing ausgerollt. Firmenkundenbetreuer können dank der intelligenten Tools mit wenigen Klicks attraktive Geschäftschancen in ihren Portfolios identifizieren und einen optimalen Preis für Neugeschäft ermitteln. Dies bietet uns die Chance, uns regional noch besser im Wettbewerb zu positionieren. Unsere Tools haben dabei immer eins gemein: sie sind lernende Systeme, nutzen die Schwarmintelligenz aller Kollegen und sind natürlich vollständig abgedeckt durch die entsprechenden Regeln zur Datensicherheit.

Die datengestützte Betreuung schafft bei unseren Kundenbetreuern also Freiräume für das, was sie am besten können, die persönliche Betreuung unserer Kunden. Doch es geht noch darüber hinaus: Kunden erhalten im Idealfall bereits Lösungen, bevor sie den Bedarf wahrgenommen haben.

Kein Zurück zum Status quo – der kulturelle Wandel wird gelebt

Die Corona-Pandemie hat neben der Digitalisierung des Geschäftsmodells aber auch den kulturellen Wandel beschleunigt. „Remote Working“ ist mittlerweile nicht nur adaptiert, sondern auch akzeptiert. Führungskräfte waren durch das Remote-Arbeiten ihrer Mitarbeiter während der Pandemie gezwungen, ihre Kontrolle ein Stück weit abzugeben. Das funktionierte viel besser als von vielen gedacht. Auch hat das „Remote Working“ dazu geführt, dass Kollegen mehr, wenn nicht sogar zielgerichteter miteinander sprechen. Allein dadurch wird die Zusammenarbeit zielgerichteter und effizienter – sie stellt aber de facto auch automatisch den Kunden stärker ins Zentrum.

In den letzten Monaten hat sich in der Bank eine Kultur des Ausprobierens von neuen Arbeitsumgebungen und Meeting Formaten entwickelt. Wir werden diese agilen Arbeitsweisen und das digitale Mindset der Mitarbeiter weiter fördern und unsere Organisation und Technologie entsprechend aufstellen. Flexibles und agiles Arbeiten wird daher auch nach der Pandemie ein fester Bestandteil im Arbeitsalltag der Commerzbank bleiben.

Eine große Herausforderung bleibt dabei, das Hierarchiedenken aufzubrechen und alle Mitarbeiter bei der Kulturveränderung mitzunehmen. Zunehmend sind digital-affine Kolleginnen und Kollegen aber auch flächendeckend Vorbilder und geben all denen Orientierung, die eine leistungsfähigere Kultur unterstützen. Wir geben diesen Kolleginnen und Kollegen ganz bewusst eine Bühne und sorgen so dafür, dass von ihnen wichtige Impulse in viele Richtungen in der Bank ausgehen. So schaffen wir nach und nach eine Kultur, die unternehmerischer und konsequent vom Kunden her denkt.

Fazit: Radikale Disruption

Durch die Pandemie entstehen und beschleunigen sich dieselben Trends in der Bankenbranche wie überall sonst. Die Disruption und die Geschwindigkeit war in diesem Jahr aber so radikal, wie wir sie nie für möglich gehalten haben. Aber das hat uns eben auch technologisch nach vorne katapultiert. Und diese Dynamik sollten wir nutzen.