Auch im Bankenbereich wird die Erkennung und Verarbeitung von Sprache durch Computer künftig eine zentrale Rolle spielen. Die Nutzung von Natural Language Processing (NLP) im Bankenumfeld verändert das traditionelle Business-Modell und eröffnet vielfältige Anwendungsmöglichkeiten.

Natural Language Processing eröffnet Banken neue Möglichkeiten.

Ein entscheidender Erfolgsfaktor für Finanzinstitute ist die intelligente Nutzung von Informationen. Text- und Spracherkennung spielte hier bisher kaum eine Rolle. Doch die strukturierte Verarbeitung von Textdaten wird mittels Natural Language Processing (NLP) ein immer wichtigeres Werkzeug auch im Finanzbereich. Ob beim Investment oder der Betrugsprävention: NLP ermöglicht viele relevante Anwendungsszenarien, die Banken einen Zukunfts- und Wettbewerbsvorteil verschaffen können.

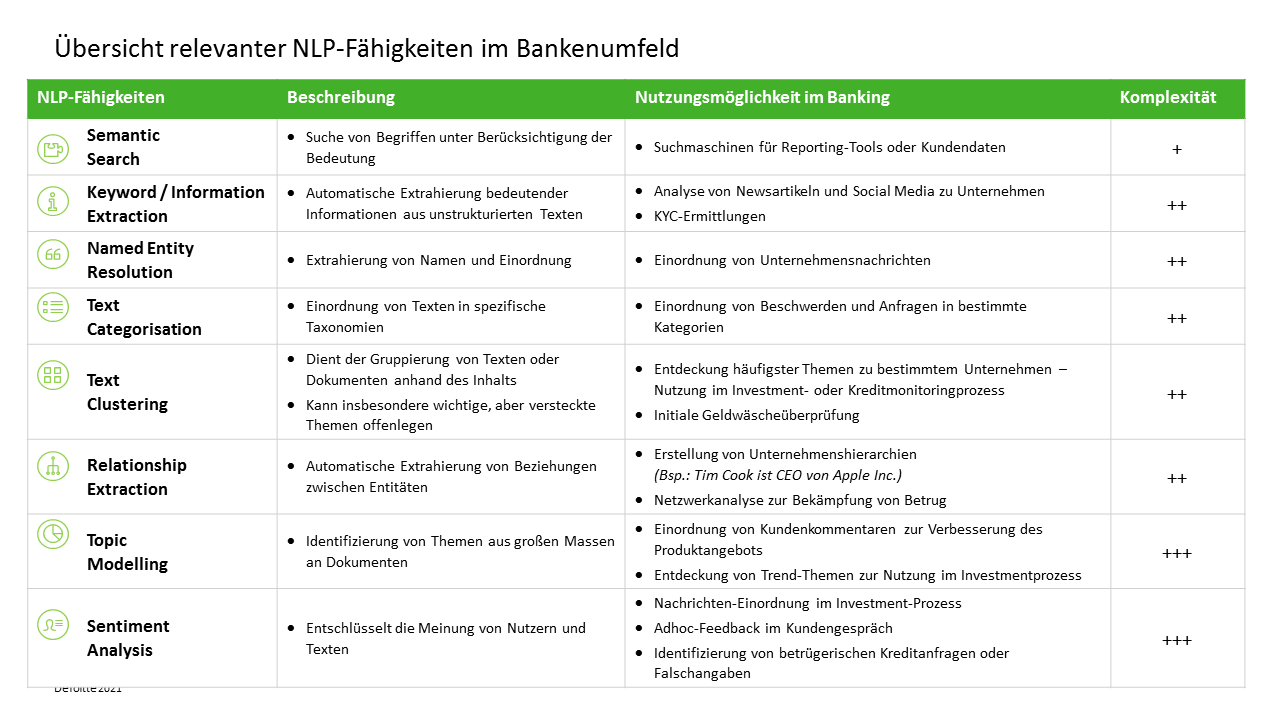

Kategorisierung von NLP-Fähigkeiten

Natural Language Processing kann es Finanzdienstleistern ermöglichen, durch die Nutzung von Text- und Sprachdaten bestehende Anwendungen und Prozesse zu automatisieren und zu verbessern. Hierbei werden zahlreiche Fähigkeiten von NLP unterschieden, die in untenstehender Grafik veranschaulicht und in drei Komplexitätslevel eingeordnet werden.

NLP ist nicht gleich NLP – die Fähigkeiten und Komplexität unterscheiden sich im Detail deutlich.

Ausgewählte NLP-Anwendungsszenarien im Fokus

Im Folgenden werden zwei Anwendungsszenarien für Natural Language Processing bei Banken vorgestellt:

- NLP im Investment-Prozess und

- NLP in der Betrugs- und Geldwäschebekämpfung

NLP im Investment-Prozess: Neue Input-Daten verbessern die Investment-Performance

In der Investmentanalyse ist NLP vielseitig einsetzbar. Diese Technologie ermöglicht die Umwandlung von unstrukturierten, textualen Daten in valide quantitative Signale, die dem Portfoliomanager oder Händler als zusätzliche Inputvariable neben klassischen Daten wie beispielsweise Marktpreisen, Volumen, Spreads oder Bilanzdaten dienen können. Insbesondere die Möglichkeit, Newsartikel in Echtzeit in quantitative Signale umzuwandeln, kann der entscheidende Wettbewerbsvorsprung sein vor anderen Wettbewerbern, die bisher noch keine NLP-Technologien nutzen. Dies kann sehr komplex erfolgen, sodass beispielsweise ein täglicher Score errechnet werden kann, der das Sentiment (die Einstellung) der heutigen Finanznachrichten gegenüber einem Marktteilnehmer berechnet („Sentiment Analysis“), dieses in einen Machine Learning Algorithmus einbringt und daraus automatisiert Trades ableitet – jedoch auch sehr einfach, indem beispielsweise alle Referenzen zu einem Marktteilnehmer pro Tag gezählt, mit den Vortagen verglichen und im Falle von Häufungen dem menschlichen Entscheider angezeigt werden („Keyword Extraction“), um hieraus Investmententscheidungen abzuleiten.

Interessante Beispiele am Markt gibt es zuhauf – besonders zu nennen ist hier beispielsweise Scorable, welches Nachrichten-Sentiments extrahiert, in den Kreditanalyseprozess von Anleihen-Emittenten einspielt und hierdurch die Prognosefähigkeit gegenüber nur quantitativen Inputdaten signifikant verbessert. Hier hat sich die Muttergesellschaft Talanx AG entschieden, einen internen Prozess – die Kreditanalyse – durch NLP weiterzuentwickeln, in eine eigene Gesellschaft auszugründen und anderen Wettbewerbern am Markt zur Verfügung zu stellen. Ein anderes Beispiel ist Eagle Eye, welches ein von Deloitte entwickeltes Frühwarnsystem für Insolvenzrisiken ist.

Neben Nachrichten sollten insbesondere auch die Möglichkeiten durch soziale Medien berücksichtigt werden. So ist allgemein bekannt, dass Twitter-Nachrichten heutzutage einen signifikanten Einfluss auf die Aktienmärkte haben können. Jedoch sollte hier noch breiter gedacht werden – insbesondere in Gegenden, in denen die Nachrichtenberichterstattung noch nicht so umfassend und „sekundenaktuell“ ist wie in Europa und den USA, kann durch alternative Quellen (Blogs, Wikipedia, Twitter) ein zeitlicher Informationsvorsprung vor Marktteilnehmern mit gewöhnlichen Informationsquellen gewonnen werden.

Ein vielversprechendes Duo: NLP in der Betrugs- und Geldwäschebekämpfung

Durch die Anwendung von NLP-basierten Technologien können Finanzinstitute sowohl im KYC-Prozess als auch im Transaktionsmonitoring Kosten senken und Missbrauchsfälle verhindern. Dabei haben Lösungen in der Betrugs- und Geldwäscheprävention eine wesentliche Gemeinsamkeit: das Erkennen von auffälligen Mustern. Es gilt, diese Auffälligkeiten unternehmens- und branchenübergreifend transparent zu machen, um kriminelle Aktivitäten zu verhindern und zu bekämpfen.

Bei Verdacht auf Geldwäsche spielt dabei NLP eine bedeutende Rolle. Denn regulatorische Anforderungen zu erfüllen, kann zeit- und kostenintensiv sein. So werden bei Geldwäsche-Verdachtsmeldungen (§§ 43 ff. GwG) Transaktionsdaten wie zum Beispiel Belege oder Kontoauszüge aus verschiedenen Systemen manuell konsolidiert und begründet. NLP kann eingesetzt werden, um relevante Informationen aus unstrukturierten Massendaten zu extrahieren („Keyword / Information Extraction“) und den Mitarbeiter bei der Analyse und Entscheidungsvorbereitung zu unterstützen.

Bei der vorgelagerten Betrugsprävention stehen Banken bei der manuellen Auswertung von großen Datenmengen ebenfalls vor Herausforderungen. So ist NLP in der Lage, Auffälligkeiten zu identifizieren, wodurch die manuelle Analyse durch den Bankmitarbeiter ersetzt werden kann („Sentiment Analysis“). Bei der Vorselektion der Verdachtsfälle kann künstliche Intelligenz helfen, durch Alerts kritische von unkritischen Fällen zu unterscheiden.

Je mehr Banken Massendaten in ihre Analyse integrieren (z.B. Social Media), desto bessere Erkenntnisse können für die Aufdeckung von Betrugsfällen gewonnen werden. Da jede Bank über eine große Menge an eigenen Daten verfügt, gilt es nun, im nächsten Schritt den Datenpool zu erweitern, um eine effiziente und effektive Prävention und Aufklärung von Betrugsfällen zu ermöglichen. Banken und Aufsichtsbehörden haben inzwischen die Vorteile des Austauschs erkannt, und es gibt bereits erste Konsortialansätze im Bereich KYC, Payments und Transactions.

Fazit: Hohes Potential und zunehmende Akzeptanz für den Einsatz von NLP-Technologien

Das Akzeptanzlevel von Unternehmen gegenüber NLP ist tendenziell steigend. So soll Gartner zufolge bis Ende 2024 ein Großteil der Unternehmen von der Pilotphase in die KI-Umsetzung gehen. Voraussetzung hierfür ist eine unternehmensweite, zukunftsgerichtete KI-Strategie. NLP kann für Banken und Investment Manager einen entscheidenden Wettbewerbsvorteil bilden und sowohl die eigene Performance steigern als auch Kosten bei der Analyse und Interaktion mit Kunden signifikant verringern.

Steigende Performance und Economies of Scale

Bessere und schnellere Analysen von Text und Sprache werden Banken wertvollere Erkenntnisse über ihre Kunden liefern, wodurch eine höhere Kundenzufriedenheit erzielt werden kann. Finanzinstitute, die diesen Trend erkannt haben, früh damit beginnen und Lösungen abteilungsübergreifend integrieren, werden einen nachhaltigen Zukunfts- und Wettbewerbsvorteil erzielen. Kosteneinsparungen und Effizienzgewinne stellen hierbei nur die Spitze des Eisbergs dar.

From Cost Center to Profit Center

Unabhängig davon stehen erforderliche Investitionen in die Entwicklung der Technologie an („Make or Buy?“). Für Eigenentwicklungen müssen intern Fähigkeiten und Talente vorhanden sein, die Finanzdienstleister nur in Ausnahmefällen bereits heute abdecken. Dieser Aspekt, gepaart mit dem umfassenden Angebot an NLP-Dienstleistern und Start-Ups am Markt, bewegt Banken häufig zum Outsourcing. Sollte jedoch noch kein passender Provider am Markt verfügbar sein oder bestehen andere Hürden, gibt es auch Möglichkeiten für Banken, die hohen initialen Kosten mittels strategischer Partnerschaften, Joint Ventures oder durch das Anbieten eigenentwickelter NLP-Fähigkeiten am Markt zu verteilen. Dadurch kann das initiale Investment begrenzt und zeitnah amortisiert werden. Die Nutzung innovativer Technologien wie NLP bietet damit die Möglichkeit, nicht nur Back-Office Prozesse zu transformieren, sondern ganz neue Ertragsquellen zu erschließen, indem interne Prozesse „as-a-Service“ angeboten werden.

Zu guter Letzt müssen Aufsichtsbehörden sicherstellen, dass die Einführung leistungsfähiger Technologien nicht durch die Regulatorik verlangsamt wird. Wird der Bankensektor in diesem Prozess unterstützt, kann durch das Zusammenspiel NLP auf die nächste Evolutionsstufe gehoben werden.

Nicole Tranker

Nicole Tranker ist Koautorin des Beitrags. Sie ist Partnerin im Bereich Analytics & Cognitive bei Deloitte Deutschland und verantwortet das Team Intelligent Automation. Sie verfügt über mehrjährige Erfahrung im Management von Optimierungs- und Transformationsprojekten und ist spezialisiert auf die Umsetzung von Digitalisierungslösungen in Banking & Insurance.

Deniz Yilmaz

Deniz Yilmaz ist Koautorin des Beitrags. Sie ist Senior Consultant im Bereich Banking Operations bei Deloitte und Expertin für künstliche Intelligenz. Sie ist Teil des FSI R&CA Teams in Deutschland. Ihre mehrjährige Banking-Expertise erstreckt sich über komplexe nationale sowie internationale Transformations-, Sanierungs- und Abwicklungsprojekte.

Constantin Krause

Constantin Krause ist Koautor des Beitrags. Er ist Senior Consultant im Bereich Banking Operations bei Deloitte und spezialisiert auf die Beratung von Investment Managern und Banken. Seine mehrjährige Berufs- und Projekterfahrung erstreckt sich über das Investment Management Front Office bis hin zu Transformationsvorhaben in den Bereichen künstliche Intelligenz, Digitalisierung, Datenmanagement und Regulatorik.

E-Book „Anwendung und Nutzen von Zukunftstechnologien im Banking“

Der Artikel ist Teil einer Artikelserie zu neuen Technologie im Banksektor.. Abonnenten von Der Bank Blog Premium können das 38-seitige E-Book mit allen neun Beiträgen direkt herunterladen.

Wenn Sie kein Abonnent sind können Sie das E-Book hier auch einzeln kaufen.

Noch kein Premium-Leser?

Premium Abonnenten des Bank Blogs haben direkten Zugriff auf alle kostenpflichtigen Inhalte des Bank Blogs (Studienquellen, E-Books etc.) und viele weitere Vorteile.

>>> Hier anmelden <<<

Bank Blog Partner Deloitte entwickelt für seine Kunden integrierte Lösungen in den Bereichen Wirtschaftsprüfung, Steuerberatung, Financial Advisory und Consulting.

Mehr über das Partnerkonzept des Bank Blogs erfahren Sie hier.