Obwohl der Trend zum Digitalen eindeutig ist, haben digitale Angebote hierzulande noch großes Entwicklungspotenzial. Eine aktuelle Studie zeigt, dass die Banken dafür vor allem bei drei Bevölkerungsgruppen Überzeugungsarbeit leisten müssen.

Immer mehr Bankkunden nutzen Banking via Internet. Es ist praktisch, zeitsparend und gilt als sicher. Im Bank Blog finden Sie aktuelle Studien zu den wichtigsten Trends und Entwicklungen in diesem spannenden Bereich.

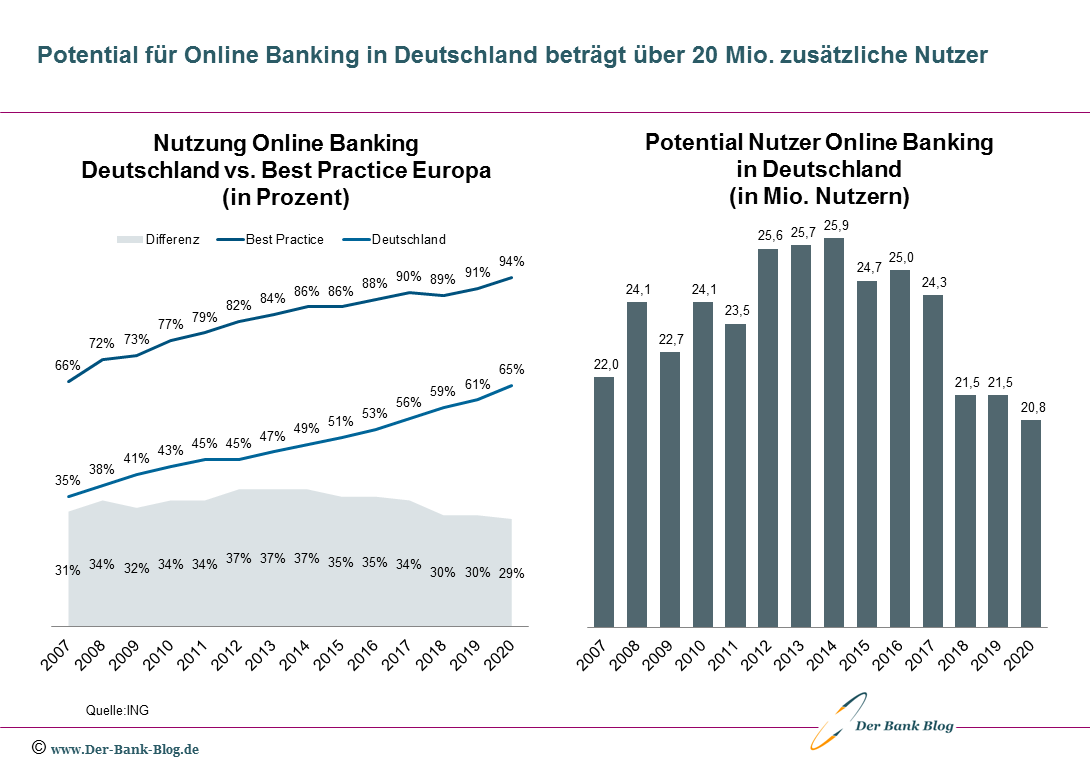

Im vergangenen Jahr verschafften sich drei Millionen Nutzer mehr als 2019 noch einen digitalen Zugang zu ihrem Bankkonto. Ein Wachstum von vier Prozent. Damit nutzen inzwischen 65 Prozent der Deutschen (46,8 Millionen) Online-Banking. Besonders die Corona-Pandemie habe zu diesem Anstieg beigetragen. Das offenbart eine Untersuchung der ING Deutschland und der Unternehmensberatung Barkow Consulting.

Die Ergebnisse zeigen jedoch auch, dass die Verbreitung von Digital Banking ihren Zenit in Deutschland noch nicht erreicht hat: 20,8 Millionen weitere Nutzer könnten die Banken theoretisch noch für ihre digitalen Produkte begeistern.

Beim Online Banking nur Rang 15 für Deutschland

Im Vergleich zum Vorjahr habe sich das Wachstum des digitalen Bankings 2020 nahezu verdoppelt. Im europäischen Gesamtvergleich lande Deutschland aber dennoch nur auf Rang 15 – im Jahre 2007 stand man noch auf Rang sieben.

Zum Vergleich: In Dänemark, Spitzenreiter im Digital Banking, waren bereits im vergangenen Jahr 94 Prozent der Menschen mit ihrem Bankkonto im Internet angemeldet. Unterstellt man für Deutschland dieselbe Nutzungsrate, ergebe sich das genannte Potential von fast 30 Millionen zusätzliche Nutzern, so die Studienautoren.

Das Potential für Online Banking in Deutschland beträgt über 20 Mio. zusätzliche Nutzer.

Einkommensschwache Menschen außen vor

Die Beliebtheit von Online-Banking steige demnach mit dem Einkommen: Haushalte mit niedrigerem Einkommen würden digitales Banking nur zu 49 Prozent nutzen. Dieser Wert steige, je höher das Einkommen, bis auf 77 Prozent. Ergo: Bei den Bevölkerungsgruppen mit niedrigeren Einkommen ist für die Bankhäuser noch viel aufzuholen.

Um dieses Potenzial zu heben, brauche es Angebote, die auf die Erwartungen dieser Bevölkerungsgruppe zugeschnitten sind, schreiben die Studienautoren: Bei Menschen mit niedrigeren Einkommen sollten die finanziellen und organisatorischen Einstiegshürden minimal sein. Dabei gelte: Je einfacher und intuitiver den Menschen ihre Bank begegne, umso leichter falle der Zugang.

Bildung ist wichtig beim Online Banking

Banken sollten aufklären und befähigen, damit Menschen selbstbestimmt ihre Geldangelegenheiten managen könnten, so die Analyse. Finanzielle Bildung nämlich sei von zentraler Bedeutung: Nur 42 Prozent der Haushalte mit einem eher niedrigen Bildungsabschluss tätigen Bankgeschäfte online und über App – höher gebildete Haushalte nutzen die digitalen Angebote zu 83 Prozent. Eine nahezu verdoppelte Nutzungsrate.

Alter und Online Banking

Und wie steht es mit der Altersstruktur? Luft nach oben ist mit einer Ausgangslage von 39 Prozent vor allem bei den über 65-Jährigen. Dabei ist das Internet den Menschen in dieser Altersklasse längst vertraut: Immerhin 69 Prozent nutzen es laut Statistischem Bundesamt. In Dänemark liegt der Anteil bei den über 65-Jährigen mit Online-Banking bei 86 Prozent.

Das höchste Wachstumspotenzial ergebe sich mit 4,8 Millionen zusätzlichen Nutzern in der Gruppe von 55 bis 64 Jahren. Um dieses Potenzial zu nutzen, komme es vor allem darauf an, das Vertrauen in die Sicherheit von digitalem Banking zu steigern, schreiben die Autoren der Studie.

Wer Online-Banking nutzt, ist unabhängig

Das Bedürfnis, über finanzielle Angelegenheiten selbständig und flexibel zu entscheiden, ist ein wichtiger Antrieb für Menschen, ins Digitale zu wechseln. Flexibilität sei im Zuge des veränderten Zeitgeistes immer mehr Menschen wichtig: Die Studienautoren sähen einen Wandel im Verhalten und den Anforderungen.

So sei die traditionelle Bargeldinfrastruktur, also Bankfilialen und Geldautomaten, in fünf Jahren um 25 Prozent zurückgegangen. Es passe nicht mehr in den Zeitgeist unserer modernen Gesellschaft, dass man zur Bargeldversorgung auf den nächsten Geldautomaten angewiesen sei.

Einzelhandel kompensiert Rückgang

Dennoch ist das Versorgungsnetz für Bargeld engmaschiger geworden: Die Auszahlung in Verbindung mit einem Einkauf, die vom Einzelhandel seit Jahren zunehmend angeboten wird, kompensiere dieses Minus bei den Geldautomaten. Mittlerweile existieren im Einzelhandel schätzungsweise 109.000 Kassen als Auszahlungsstellen für Bargeld. Ihre Anzahl sei allein in den vergangenen fünf Jahren um rund 40.000 Stück angestiegen, heißt es in der Studie. Das entspräche 61 Prozent.

Bedeutung von Bargeld nimmt ab

Bargeld ist den Menschen ohnehin nicht mehr so wichtig. Auch hier wirkt die Pandemie wie ein Katalysator: So sei bei Kunden der ING der Bedarf an Bargeld als Zahlungsmittel 2020 gesunken, auch wenn laut einer früheren ING Studie der Bargeldbestand in Deutschland weiter steige. Zudem würden Kartenzahlungen beliebter. Bei der ING seien, den Studienautoren nach, mittlerweile mehr als 80 Prozent der Kreditkartenzahlungen im stationären Handel kontaktlos. Bei jedem dritten Einkauf werde außerdem mit dem Smartphone statt mit der Kreditkarte bezahlt.

Menschen würden heute Flexibilität und Individualität erwarten, heißt es im Bericht über die Studie, das mache auch vor Bankgeschäften nicht Halt. Sichtbar werde dieser Anspruch in den gestiegenen Nutzungszahlen im Mobile Banking.

Premium Abonnenten des Bank Blogs haben direkten kostenfreien Zugriff auf die Bezugsinformationen zu Studien und Whitepapern.

Noch kein Premium-Leser?

Premium Abonnenten des Bank Blogs haben direkten Zugriff auf alle kostenpflichtigen Inhalte des Bank Blogs (Studienquellen, E-Books etc.) und viele weitere Vorteile.

>>> Hier anmelden <<<

Neu: Tagespass Studien

Sie wollen direkten Zugriff auf einzelne Studien, aber nicht gleich ein Premium-Abonnement abschließen? Dann ist der neue Tagespass Studien genau das richtige für Sie. Mit ihm erhalten Sie für 24 Stunden direkten Zugriff auf sämtliche Studienquellen.

>>> Tagespass Studien kaufen <<<

Ein Service des Bank Blogs

Der Bank Blog prüft für Sie regelmäßig eine Vielzahl von Studien/Whitepapern und stellt die relevanten hier vor. Als besonderer Service wird Ihnen die Suche nach Bezugs- und Downloadmöglichkeiten abgenommen und Sie werden direkt zur Anbieterseite weitergeleitet. Als Premium Abonnent unterstützen Sie diesen Service und die Berichterstattung im Bank Blog.