Weltweit zweifeln Verbraucher die Chancen von Open Banking an – nicht nur, weil sie sich von ihrer Bank schlecht aufgeklärt fühlen. Eine neue Studie zeigt, wie Banken die Situation ändern können und was sich ihre Kunden von Open Banking wünschen.

Der Trend zur Digitalisierung hat unseren Alltag und die Unternehmenswelt nachhaltig verändert. Banken und Sparkassen werden später als andere Branchen erfasst, aber nicht weniger heftig. Im Bank Blog finden Sie aktuelle Studien zu diesem wichtigen Thema.

Die Einstellung gegenüber Open Banking sowie dessen Akzeptanz ist bei Verbrauchern noch stark von Missverständnissen beeinträchtigt. Dies verdeutlicht eine Studie der Plattform für Bank- und Finanzdienstleistungen Mambu, für die weltweit 2.000 Verbraucher befragt wurden.

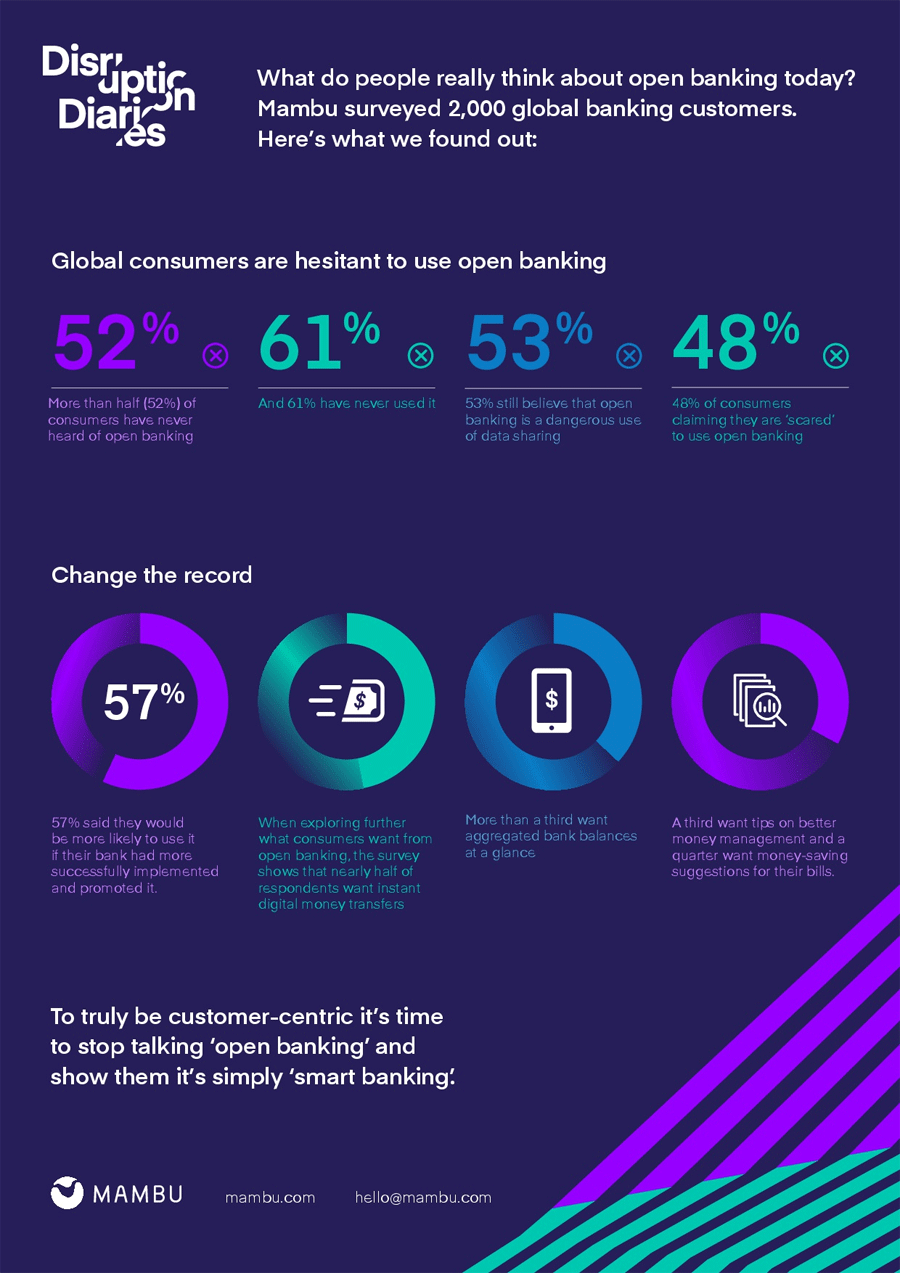

Die Studie liefert unter anderem Einblicke, was Kunden über die wichtigsten Trends denken, die die Entwicklung der Finanzdienstleistungsbranche vorantreiben, um so Chancen für Banken und andere Marktteilnehmer zu identifizieren. Ein überraschendes Ergebnis ist, dass mit 52 Prozent der Befragten die Mehrheit der Verbraucher noch nie von Open Banking gehört hat und 61 Prozent es noch nie genutzt haben – obwohl 80 Prozent von ihnen mindestens eine mobile Finanz-App verwenden.

Mehrheit der Kunden versteht Open Banking nicht

Obwohl die Studie klarstellt, dass die Mehrheit der Kunden mit Open Banking wenig anzufangen weiß, zeigt sich auch deutlich, dass sich Verbraucher einfaches und flexibles Banking wünschen. Sobald Banken diesen Wunsch und gleichzeitig das fehlende Verständnis beachten, besteht die Möglichkeit, Kunden besser an sich zu binden und zusätzlich wirklich innovative, differenzierende und ertragssteigernde Dienstleistungen anzubieten.

Corona-Pandemie verbessert Akzeptanz – aber nicht bei allen

Die Corona-Pandemie hat dazu beigetragen die weltweite Akzeptanz gegenüber Open Banking zu verbessern. Dies zeigt sich auch in der Untersuchung, in der eine deutliche Veränderung der Einstellungen und Prioritäten als Folge der Krise sichtbar wurde. In der Umfrage sagen 52 Prozent, dass sie mehr Kontrolle über ihre Finanzen erlangen möchten. Gleichzeitig erklärten 40 Prozent, dass die Pandemie ihre Einstellung zum Datenschutz und zum Datenaustausch geändert habe. Von ihnen geben 24 Prozent an, dass sie nun weniger besorgt über die Weitergabe von Daten sind. Zudem gaben 41 Prozent der Befragten an, sie hätten mehr Zeit für die Recherche gehabt, wodurch sich ihr Verständnis diesbezüglich verbessert habe. Weitere 40 Prozent der Kunden sagen, dass sie mit der Pandemie mehr Zeit zum Einrichten zur Verfügung hatten.

Trotzdem bleiben Bedenken bestehen: Insgesamt haben 48 Prozent der Verbraucher „Angst“ davor, Open Banking zu nutzen. Weiterhin denken 53 Prozent, dass Open Banking eine gefährliche Form der Datenweitergabe sei. Dennoch gibt beinahe die Hälfte der Verbraucher an, dass ihre Bank sie über die Sicherheit von Open Banking informiert oder sie auch über die verschiedenen Vorteile in Kenntnis gesetzt habe. Zuletzt sagen 24 Prozent der Befragten, dass sie diese Auskünfte grundsätzlich bekommen haben, jedoch die Informationsinhalte verständlicher hätten sein können.

Banken müssen Situation akzeptieren und Kunden aufklären

Letztlich bleibt Banken nichts anderes als schlichtweg zu akzeptieren, dass Kunden Open Banking immer noch nicht komplett verstanden haben. Von diesem Ausgangspunkt aus sollten Banken Zeit und Mühe investieren, ihre Kunden über die neuen Optionen in Kenntnis zu setzen, zu denen sie Zugang erhalten. Nicht weniger wichtig ist dabei, dass sie sie über ihre Rechte und vor allem das noch angezweifelte hohe Sicherheitsniveau informieren müssen, das durch Open Banking gesichert wird.

Um zusätzlich die Vorteile von Open Banking zu verdeutlichen, sagen 57 Prozent der Verbraucher, dass sie es eher verwenden würden, sofern die Bank es erfolgreicher vermittelt und beworben hätte.

Das wünschen sich die Kunden von Open Banking

In der Studie wurden Verbraucher zudem gefragt, was sie sich von Open Banking wünschen. An erster Stelle mit 48 Prozent steht dabei für die Befragten die Möglichkeit Sofortüberweisungen tätigen zu können. Dicht dahinter steht für 38 Prozent der Befragten der Wunsch, zusammengeführte Kontostände auf einen Blick sehen zu können. Auch wünschen sich 36 Prozent der Befragten Unterstützung beim Sparen mithilfe von automatischer Berechnung des Ausgabeverhaltens und Verschiebung von überschüssigem Geld in Ersparnisse oder Investitionen.

Jeweils 34 Prozent wünschen sich Tipps zum besseren Umgang mit Geld sowie den Erhalt eines monatlichen Gesamtkontoauszugs. Ein Viertel wünscht sich Sparvorschläge für ihre Rechnungen und 26 Prozent möchten den Zugriff auf Bankdaten erlauben, um automatische Vorschläge zum Geldsparen bei Rechnungen und Versicherungen zu erhalten.

Infografik: Open Banking aus Kundensicht

Die folgende Infografik enthält ausgewählte Ergebnisse der Studie und zeigt, wie Kunden über Open Banking denken.

Open Banking aus Kundensicht.

Premium Abonnenten des Bank Blogs haben direkten kostenfreien Zugriff auf die Bezugsinformationen zu Studien und Whitepapern.

Noch kein Premium-Leser?

Premium Abonnenten des Bank Blogs haben direkten Zugriff auf alle kostenpflichtigen Inhalte des Bank Blogs (Studienquellen, E-Books etc.) und viele weitere Vorteile.

>>> Hier anmelden <<<

Neu: Tagespass Studien

Sie wollen direkten Zugriff auf einzelne Studien, aber nicht gleich ein Premium-Abonnement abschließen? Dann ist der neue Tagespass Studien genau das richtige für Sie. Mit ihm erhalten Sie für 24 Stunden direkten Zugriff auf sämtliche Studienquellen.

>>> Tagespass Studien kaufen <<<

Ein Service des Bank Blogs

Der Bank Blog prüft für Sie regelmäßig eine Vielzahl von Studien/Whitepapern und stellt die relevanten hier vor. Als besonderer Service wird Ihnen die Suche nach Bezugs- und Downloadmöglichkeiten abgenommen und Sie werden direkt zur Anbieterseite weitergeleitet. Als Premium Abonnent unterstützen Sie diesen Service und die Berichterstattung im Bank Blog.