Die Finanzindustrie steht vor grundlegenden Veränderungen durch Blockchain und digitale Assets. Chancen entstehen durch die Entwicklung neuer Services und Produktdifferenzierung. Finanzdienstleister sollten daher eine ernstgemeinte Strategie entwickeln.

Krypto Assets eröffnen Banken und Asset Managern Chancen für neue Geschäftsmodelle.

Seit dem Jamie Dimon, CEO von JP Morgan, im Jahr 2017 mit dem Ausspruch „Bitcoin is a fraud“ von sich reden machte, hat sich die Sicht vieler Marktteilnehmer auf Krypto Assets wie beispielsweise Bitcoin oder Ethereum deutlich geändert. Im Oktober 2020 wurde von JP Morgan ein Analystenreport veröffentlicht in dem Bitcoin in deutlich positiverem Licht dargestellt wird und der Wettbewerb zu Gold diskutiert wird. Im April 2021 wurde dann bekannt, dass JP Morgan plant einen Bitcoin Fund zu lancieren, der die Kundenanfragen im Wealth Management adressiert.

Aktuelles Marktumfeld für Krypto Assets

Während große internationale Finanzunternehmen sich also bewegen zu scheinen und Krypto Assets als neue Assetklasse, die langfristig bleiben wird, akzeptieren, registrieren spezialisierte Asset Manager, die längst entsprechende Angebote entwickelt haben, eine stark gestiegene Nachfrage. So verzeichnen die führenden Krypto Asset Manager eine seit 2020 stark gestiegene Nachfrage an Investments. Der Trend neuer Produkt-Lancierungen reißt nicht ab, so wurden in 2021 eine Vielzahl an ETPs und in den USA auch erste ETFs lanciert.

Wenn also schrittweise die Nachfrage institutioneller Investoren steigt und sich gleichzeitig das Angebot von regulierten Services rund um Krypto Assets entwickelt, beginnt sich das bislang vorhandene Dilemma aus nicht vorhandenen Services und fehlender Kundennachfrage schrittweise aufzulösen.

Anbieter, die jetzt in den Markt einsteigen sind noch nicht zu spät aber auch längst nicht mehr First-Mover. Internationale (Tech-)Unternehmen, etablierte Finanzdienstleister und FinTechs drängen in den Markt. Dass Coinbase als amerikanische Krypto Börse als erstes Unternehmen die deutsche Kryptoverwahrlizenz erhalten hat, sollte ein Warnsignal sein. Im bekannten Gartner Hype Cycle sind Krypto Assets von allen Blockchain-Anwendungen am weitesten fortgeschritten. Eine stärkere User Adoption könnte nicht mehr fern sein, wenn man bedenkt, dass Anbieter mit sehr großer Reichweite wie z.B. PayPal dabei sind entsprechende Angebot schrittweise weltweit auszurollen.

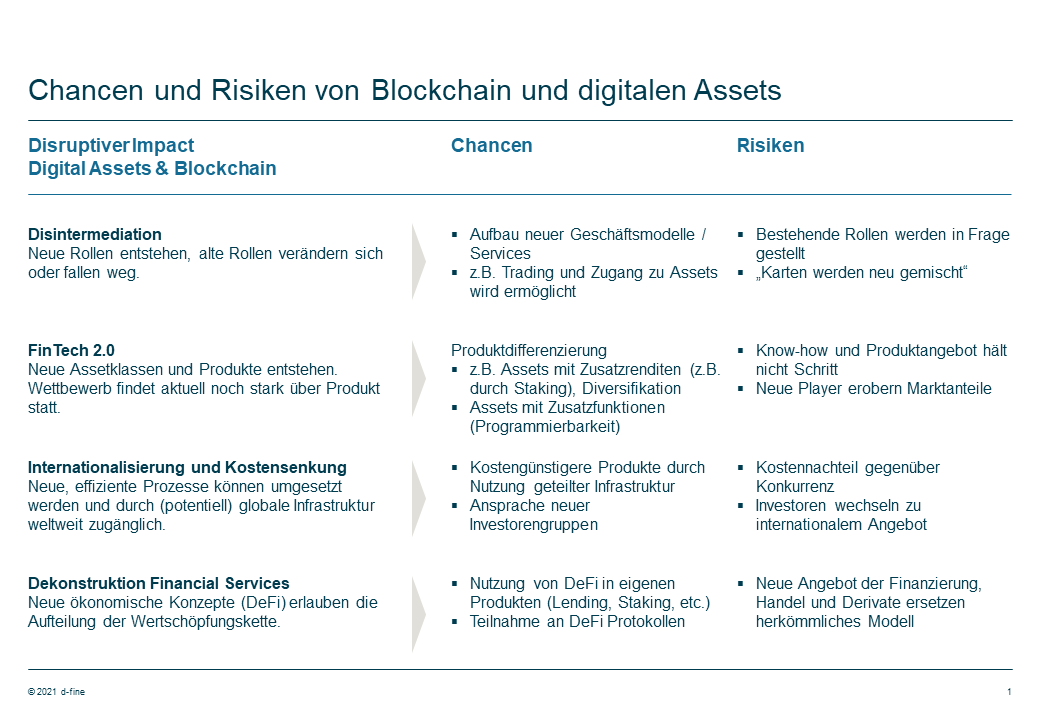

Chancen und Risiken von Krypto Assets

Dabei sind Krypto Assets nicht „nur“ eine neue Asset Klasse und Blockchain nicht „nur“ aus Effizienz- und Kotensenkungsgründen interessant. Dahinter stehen vielmehr deutlich fundamentalere Änderungen, die wir heute nur teilweise absehen können. Bestehende Rollen werden sich verändern und gleichzeitig werden sich Neue bilden. Neue (Finanz-)Produkte werden möglich und damit besteht die Chance zur stärkeren Produktdifferenzierung. Über eine globale Infrastruktur werden diese Produkte prinzipiell weltweit zugänglich und damit internationaler. Schließlich birgt der Bereich Decentralized Finance (DeFi) viele neue Möglichkeiten für Finanzdienstleister könnte aber zukünftig auch in Konkurrenz zum herkömmlichen Modell treten.

Blockchain und digitale Assets bringen sowohl Chancen als auch Risiken für Banking und Asset Management mit sich.

Regulatorisches Umfeld von Krypto Assets

Regulatoren und Gesetzgeber schaffen aktuell die Rahmenbedingungen, um entsprechende Services anzubieten. Damit entstehen insbesondere für Banken und Asset Manager Chancen neue Geschäftsmodelle zu entwickeln. In Deutschland können Krypto Assets als Direktinvestment bereits in Spezial AIFs, also Fondsprodukte für professionelle und semiprofessionelle Investoren, hinzugenommen werden. Seit dem Fondstandortgesetz auch mit bis zu 20% in Spezial AIFs mit festen Anlagebedingungen. Hier besteht die Chance, für Asset Manager durch Selektion hochwertiger Assets, einem klassischen Investmentvehikel und gut durchdachter Strukturierung, die Investoren an der Entwicklung im Krypto Bereich partizipieren zu lassen.

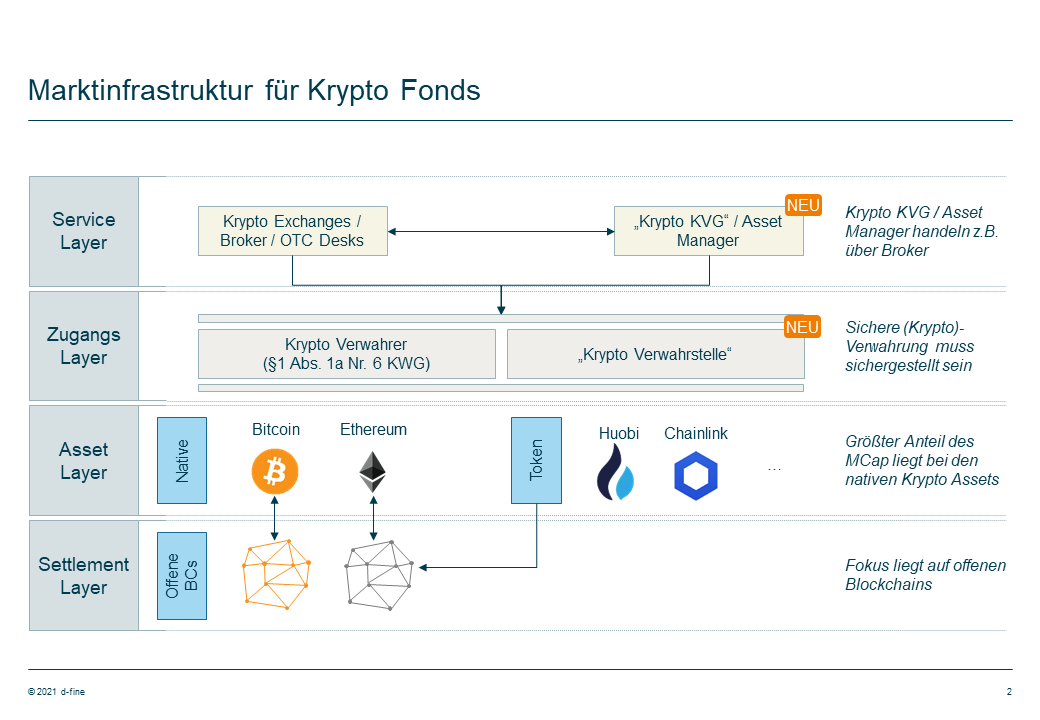

Krypto-Verwahrstelle und Krypto-KVG

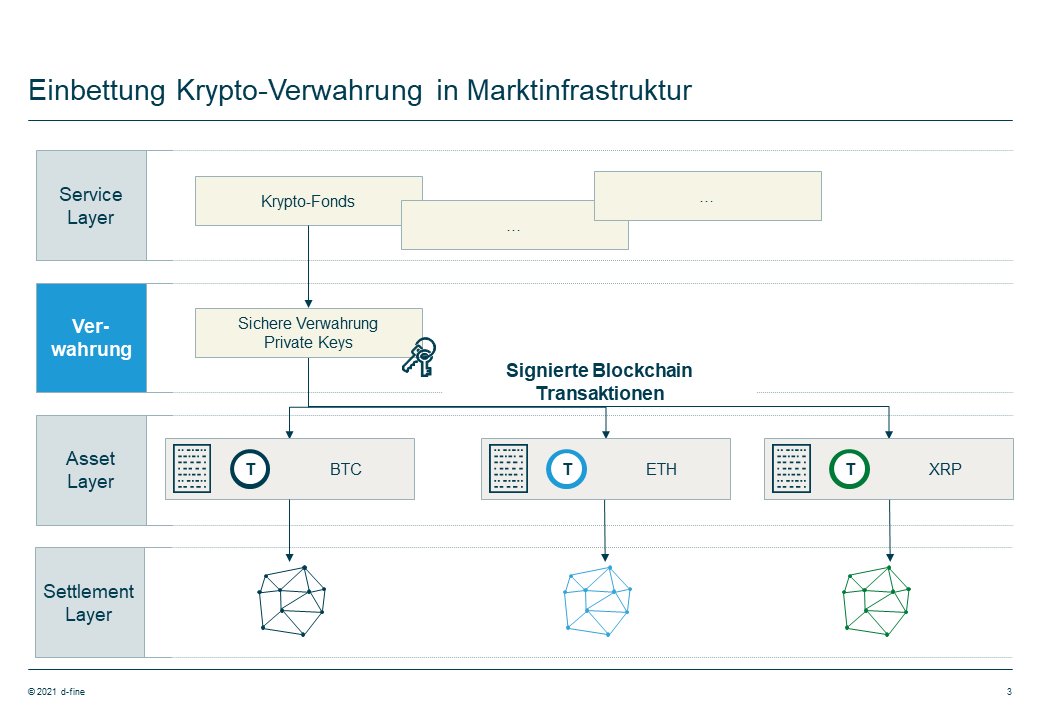

Für solche Fondsprodukte oder für entsprechende Handelsinfrastrukturen bei Banken ist eine neuartige Infrastruktur nötig. Als Basis ist in dieser Infrastruktur die sichere Verwahrung der Krypto Assets entscheidend. Die Verwahrung von „Kryptowerten“ für dritte ist dabei eine regulierte Finanzdienstleistung nach §1 Abs. 1a Nr. 6 KWG.

Verwahrstelle, Krypto-Verwahrer, Krypto-KVG und die unterschiedlichen Handelsplätze wie Kryptobörsen oder Broker sind die wichtigsten (lizensierten) Player in der Infrastruktur für Krypto Fonds.

Die Bedeutung der Kryptoverwahrung wird allerdings häufig unterschätzt, da ein Vergleich zum klassischen Geschäft herangezogen wird und in der Diskussion häufig die sichere Verwahrung von sogenannten Private Keys im Vordergrund steht.

Für Krypto Assets kommt der Verwahrung allerdings eine besondere Rolle zu, da Business Prozesse und Funktionalitäten direkt im Settlement Layer z.B. über Smart Contracts abgebildet sind (z.B. Staking oder DeFi Anwendungen, Voting). Diese Funktionen müssen von der Verwahrlösung unterstützt werden, damit sie auch genutzt und gegenüber dem Kunden exponiert werden können. Da diese Ebene aber aktuell noch alles andere als standarisiert ist und ständigen (technologischen) Änderungen und Innovationen unterworfen ist, bietet sich hier die Möglichkeit sich auch im Kundenangebot gegenüber der Konkurrenz zu differenzieren (z.B. durch Zusatzrenditen).

Der Krypto-Verwahrung kommt in der Marktinfrastruktur für Krypto-Assets eine zentrale Bedeutung zu und geht weit über die sichere Verwahrung der privaten Schlüssel hinaus. Entscheidend ist die sichere Verzahnung von Businessprozessen mit den Funktionalitäten des Assets.

Für bestimmte Konstellationen ist dann zusätzlich eine Verwahrstelle notwendig (bisherige Konstrukte nutzen Ausnahmetatbestände im Regime von sogenannten registrierten KVGen). Die AIF-Verwahrstelle ist gemäß z.B. § 81 Abs. 1 Nr. 2 KAGB verpflichtet, die Eigentumsverhältnisse an den Vermögensgegenständen zu überprüfen. Die Verwahrstelle benötigt daher z.B. eine Kopie der Auftragsausführung und einen Eigentumsnachweis, dass sich die Krypto Assets in der Verwahrung des Fonds befinden.

Schließlich wird eine „Krypto KVG“ benötigt. Hiermit ist eine herkömmlich lizensierte oder registrierte KVG gemeint, die aber die notwendigen Prozesse für die Verwaltung von Krypto Assets umgesetzt hat. Dies beinhaltet insbesondere die technische Anbindung an einen oder mehrere Krypto Broker oder andere Handelsplätze. Insbesondere für Banken, die beispielsweise ein eigenes Market Making oder Brokerage umsetzen wollen, kommt die Anbindung direkt an Krypto Börsen hinzu.

An dieser Stelle steigt die Komplexität deutlich an. Nicht nur muss die technische Anbindung an verschiedene Krypto Börsen in einem ggf. stark fragmentierten Markt bewerkstelligt werden, sondern es müssen auch Prozesse für die Bereitstellung der nötigen Liquidität in Krypto- und Fiat-Währungen an den entsprechenden Handelsplätzen umgesetzt werden (Pre-Funding).

Krypto Assets könnten die Finanzbranche fundamental verändern

Alles in allem könnten diese Entwicklungen zu deutlich fundamentaleren Änderungen in der Finanzbranche führen, als es die verschiedenen Entwicklungen im Bereich FinTech bislang vermochten. Hier lag der Fokus auf der nutzerfreundlichen und digitalisierten Erbringung schon existierender Services und Produkte, die vielfach für Kunden eher Commodity als Differenzierungskriterium waren. Blockchain und digitale Assets hingegen haben das Potential die Art und Weise wie Finanzdienstleistungen zukünftig erbracht werden und welche Assets und Services zur Verfügung stehen, grundlegend zu beeinflussen.

Der regulatorische Rahmen für viele Use Cases ist gegeben, Partner und notwendige Angebote im Markt sind vorhanden und die Kundennachfrage steigt. Daher sollten alle Player der Finanzbranche, falls noch nicht geschehen, eine ernstgemeinte Initiative starten, mit dem Ziel sinnvolle Business Cases zu identifizieren und umzusetzen.