Welche Unterschiede bestehen zwischen dem europäischen, US-amerikanischen und asiatischen Bankgeschäft? Eine Studie zeigt: Die Institute aus Amerika und Asien machen deutlich einfacher Profit als jene in Europa. Das liegt vor allem an drei Dingen.

Zahlreiche Trends und Entwicklungen sind von übergeordneter strategischer Bedeutung für Banken und Sparkassen. Im Bank Blog finden Sie Studien zu den wichtigsten strategischen Trends und Entwicklungen im Finanzbereich.

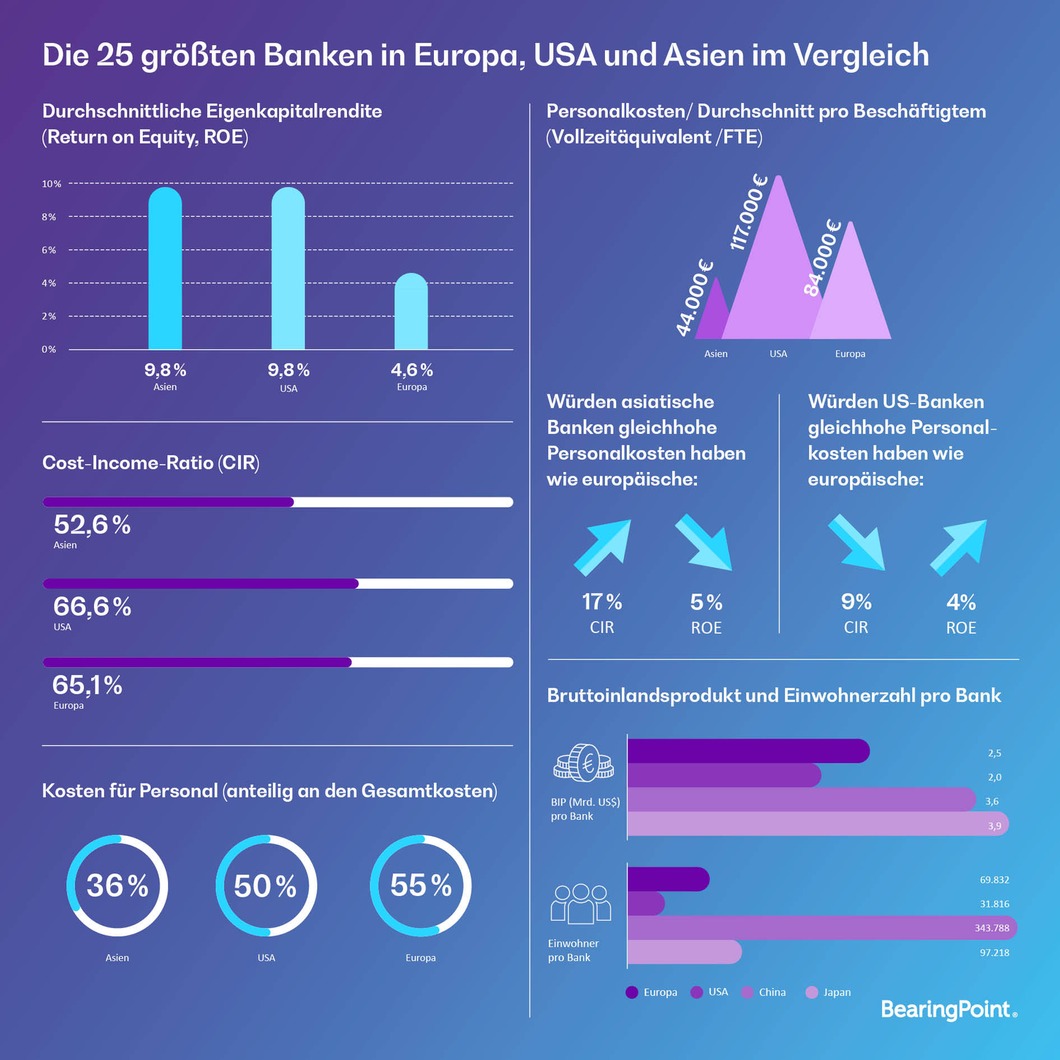

Eine Studie der Unternehmensberatung BearingPoint und das Handelsblatt Research Institute haben die Unterschiede zwischen internationalen Banken untersucht. Im Fokus stehen die Kennzahlen der 25 größten Banken in Europa, den USA und Asien und welche Faktoren zu Unterschieden bei Rentabilität und Effizienz führen.

Demnach weist die durchschnittliche europäische Großbank eine Eigenkapitalrendite von 4,6 Prozent auf. Großbanken in den USA oder in Asien haben mit jeweils durchschnittlich 9,8 Prozent Return on Equity eine fast doppelt so hohe Rendite.

Auch im Zinsgeschäft verdienen die Asiaten deutlich mehr als ihre europäische Konkurrenz: Mit einer Cost-Income-Ratio (CIR) von 53 Prozent seien die asiatischen Banken besonders effizient. Während sie etwas mehr als 50 Cent an Kosten hätten, um einen Euro zu verdienen, seien es in Europa und USA mehr als 65 Cent

Personalkosten drücken Rentabilität in Europa

Zudem wendeten Europäische Banken im Durchschnitt 55 Prozent und US-amerikanische Banken 50 Prozent ihrer Kosten für Personal auf. Banken in Asien jedoch nur 36 Prozent. Der Grund liege vor allem darin, schreiben die Studienautoren, dass in Asien geringere Personalkosten anfielen. Würden dort ähnliche Personalkosten wie in Europa anfallen, läge die durchschnittliche CIR dort um rund 17 Prozent höher – und der ROE um etwa fünf Prozentpunkte niedriger.

Vor dem Gesetz sind nicht alle gleich

Nicht zuletzt machen strenge Vorschriften den europäischen Banken das Leben schwer: Sie müssen im Vergleich zu amerikanischen oder asiatischen Banken deutlich mehr Eigenkapital vorhalten, um unerwartete Verluste zu decken.

Müssten Banken in Europa ähnlich wenig Eigenkapital vorhalten wie die asiatischen Institute, wäre ihre durchschnittliche CIR um rund sechs Prozentpunkte geringer – und der ROE um etwa drei Prozentpunkte größer. Dafür tragen die Märkte in den USA und Asien ein deutlich höheres Risiko als in Europa.

Die Geschäftsmodelle unterscheiden sich stark

Was bringt ein Vergleich der Geschäftsmodelle? In den USA etwa spiele das Provisionsgeschäft eine wesentlich größere Rolle als in Europa und in Asien. Dadurch kämen sie im Vergleich zu ihren europäischen und asiatischen Pendants zu einer durchschnittlich etwa sieben Prozent geringeren CIR – und einem rund drei Prozentpunkte höheren ROE.

Was sollten die europäischen Banken tun, um aufzuschließen?

Für das Hinterherhinken der europäischen Banken seien also drei Faktoren ursächlich:

- Personalkosten,

- Regulierung und

- das Geschäftsmodell.

Die Studienautoren meinen: Handeln europäische Banken nicht rasch, würden sie immer weiter von ihrer amerikanischen und asiatischen Konkurrenz abgehängt werden.

Es gäbe jedoch genug Potenzial für die europäischen Banken, ihre Rentabilität und Effizienz zu steigern, etwa durch Investitionen in moderne IT-Architektur, Komplexitätsreduktion im Geschäftsmodell oder durch Fusionen und Übernahmen. Zudem sei eine Konsolidierung eine weitere Möglichkeit, Rentabilität und Effizienz zu steigern – auch wenn die US-amerikanischen Banken hier ebenfalls Potenzial besäßen. Falls diese schneller oder umfangreicher reagierten, könnten die europäischen Banken bei Rentabilität und Effizienz noch weiter abhängt werden.

Chancen für europäische Banken bei Digitalisierung und Nachhaltigkeit

Personalkosten, Regulierung und Geschäftsmodell können die Unterschiede bei Cost-Income-Ratio und Return on Equity jedoch nicht vollständig erklären, wie die Studienautoren schreiben. Ein weiterer Grund sei eine stärkere Digitalisierung der Banken in den USA und Asien. Infolgedessen seien die amerikanischen und asiatischen Banken effizienter und könnten mit neuen digitalen Produkten und Geschäftsmodellen einen höheren Return on Equity erzielen. In Europa dagegen seien viel an IT-Infrastruktur veraltet.

Durch neue Technologien könnten interne Prozesse jedoch optimiert und die Kundeninteraktion verbessert werden. Zudem eröffnen sich damit Möglichkeiten für neue Services und Geschäftsmodelle.

Aus Sicht der Studienautoren sei zudem das Thema „Nachhaltigkeit“ ein entscheidender Erfolgsfaktor: Die Berücksichtigung von ESG gewinne bei Investoren an Bedeutung. Eine Ausrichtung auf Nachhaltigkeit könne für die europäischen Banken zum Wettbewerbsvorteil werden – nicht zuletzt als Partner für die Europäische Kommission, die im Rahmen des Green Deals Milliarden in Klimaschutz und Nachhaltigkeit investieren wolle.

Infografik: Die Top 25 internationalen Banken im Vergleich

Die folgende Infografik zeigt einen Vergleich ausgewählter Kennzahlen der 25 größten Banken in Europa, USA und Asien:

Die 25 größten Banken in Europa, USA und Asien im Vergleich