Die Fähigkeit, sich an wechselnde Kundenbedürfnisse anpassen zu können, wird auch künftig im Retail Banking darüber entscheiden, inwieweit Banken von ihren Kundinnen und Kunden als zukunftsfähig und relevant wahrgenommen werden.

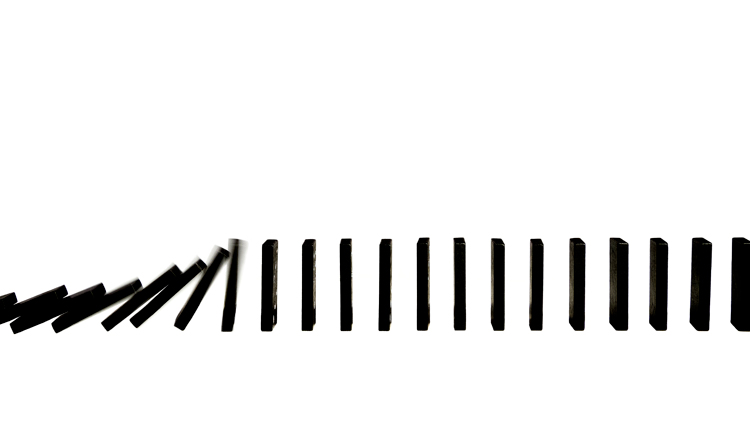

Der Wettbewerb zwingt Banken auf veränderte Kundenanforderungen schnell zu reagieren.

Digitalisierung, Klimawandel, Corona-Pandemie, Ukraine-Krieg: Wir erleben ein Zeitalter der Veränderung und des Umbruchs, mit Blick auf neue Technologien ebenso wie in Bezug auf Gesellschaft und Umwelt. Die Auswirkungen dieser Entwicklungen und Ereignisse lassen kaum einen Bereich unberührt, sie schaffen Unsicherheit, aber auch neue Bedürfnisse. Das gilt nicht zuletzt auch im Retail Banking,

Bankkunden erwarten selbstverständlich, dass sich auch die Banken in ihren Angeboten und Dienstleistungen an den veränderten Bedürfnissen ausrichten. FinTechs und Neobanken haben diese Entwicklung schnell aufgegriffen und digitales und unkompliziertes Banking geschaffen. Nun ist die ganz große Disruption durch die Fintechs zwar ausgeblieben, weil viele Banken bei ihren Dienstleistungen nachgezogen haben und sich am Ende auch die Größenvorteile sowie das Vertrauen in die etablierten Kreditinstitute durchgesetzt haben. Aber viele Menschen haben in den letzten Jahren gesehen, was in anderen Dienstleistungs- und Konsumbereichen möglich ist, gleichzeitig haben Banken bei Serviceleistungen rund ums Geld kein Monopol mehr. Um im Rennen um die Gunst der Kundinnen und Kunden weiter oben mitzuspielen, braucht es künftig deshalb kontinuierliche Anstrengungen.

Herausforderung Zinsumfeld

Banken müssen heute wandlungsfähig bleiben und schnell auf externe Faktoren reagieren, seien sie wirtschaftlicher oder technologischer Natur. Ein Beispiel: Die Niedrigzinsphase seit 2008 hat den Banken im wichtigen Zinsgeschäft schwer zugesetzt, da für Einlagen bei der EZB Strafzinsen zu zahlen waren. Für die Banken ein Dilemma, denn betriebswirtschaftlich wurden die Spareinlagen zum Problem, verlieren wollte man die Kunden aber auch nicht, die ohnehin unter den niedrigen Zinsen zu leiden hatten.

Um hier eine sinnvolle Alternative anzubieten und gleichzeitig die eigene Erlösseite zu diversifizieren, hat deshalb etwa die ING Deutschland in den vergangenen Jahren ihr Angebot an Investmentprodukten massiv ausgebaut: Die Anzahl der Wertpapiersparpläne ist seit 2019 um rund 400 Prozent angestiegen, seit März 2021 bietet die ING alle ETF-Sparpläne ohne Kaufgebühren an. Rund 70 Prozent der auf der Einlagenseite abgeflossenen Mittel wurden so bis heute in Investmentprodukte reinvestiert. Umgekehrt hat die ING Deutschland ebenso konsequent auf das Ende der Negativzinsen im Juli 2022 reagiert und als eine der ersten Banken wieder nennenswerte Zinsen auf Spareinlagen gezahlt. Im 2. Quartal konnten so auf der Einlagenseite bereits wieder Mittelzuflüsse in Höhe von 500 Mio. Euro verbucht werden. Die schnelle Anpassung an das veränderte Zinsumfeld hat sich ausgezahlt.

Mobile First als Wettbewerbsfaktor

Beim Ausbau ihres Investmentangebots hat die ING von vornherein dabei auch die Erwartungshaltung vor allem jüngerer Kundengruppen aufgenommen, Bankdienstleistungen jederzeit und an jedem Ort abwickeln zu können. Die Digitalisierung aller notwendigen Prozesse und die Ausrichtung auf „Mobile First“ ist mittlerweile zu einem relevanten Wettbewerbsfaktor geworden. Bei der ING kommen heute 9 von 10 Kundenkontakten über die App. Rund 38 Prozent der Abschlüsse werden über Mobilfunkgeräte getätigt, bei den Investmentprodukten sind es sogar 50 Prozent. Wie wichtig diese Fokussierung auf Mobile First für die Zukunftsfähigkeit von Banken sein kann, zeigt der Blick auf die Altersstrukturen: In der Gruppe der 18-bis 29-jährigen liegt der Anteil der App-Nutzer bei 86 Prozent. Das Deutsche Aktieninstitut hat bereits im vergangenen Jahr auf die Bedeutung von Smartphone-Apps für das Entstehen der neuen „Generation Aktie“ hingewiesen, die Zahlen der ING bestätigen die Beobachtung.

Auch an anderer Stelle wird deutlich, dass sich das traditionelle Retail-Geschäft in der Fläche verändern wird. Deutschland wird immer mehr zu einer bargeldlosen Nation. Einer Studie von Mastercard und GfK zur Folge haben 2021 bereits 61 Prozent der Bevölkerung bargeldlos gezahlt, ein Fünftel durch Mobile Payment mit Handy oder Smartwatch. Auch bei der ING hat sich die Anzahl der Mobile Payments zwischen 2019 und 2021 verdoppelt, Mobile Payments stehen hier mittlerweile für fast 40 Prozent aller Kartentransaktionen.

Beide Entwicklungen (Mobile First und Mobile Payment) dürften den Trend zum Abbau von Filialen und zur Fusion gerade kleinerer Kreditinstitute weiter beschleunigen. 2021 ging die Zahl der Bankfilialen nach Angaben der Deutschen Bundesbank um mehr als 2.300 zurück, die Gesamtzahl der Kreditinstitute verringerte sich um rund 160. Das wird Auswirkungen auf das Geschäftsmodell Retail Banking haben.

Anpassungsfähige Strukturen schaffen

Das veränderte Nutzungsverhalten der Kundinnen und Kunden und vor allem die Notwendigkeit, schnell auf Wandel reagieren zu können, stellen neue Anforderungen an die Arbeitsabläufe in Banken. Bei den Mitarbeitern ist heute digitales Know-how stärker gefragt als Kenntnisse von Kassen- und Buchungssystemen. Prozesse, vor allem in der Produktentwicklung, müssen in den Banken schneller zu Ergebnissen kommen. In agilen Organisationsformen lassen sich Kundenanforderungen besser aufnehmen und umsetzen als in starren Hierarchien. Eine brauchbare erste Lösung anzubieten, die sich erweitern und aktualisieren lässt, kann oftmals zielführender sein als das lange Warten auf ein einhundertprozentig abgestimmtes Endprodukt.

Im Retail Banking gibt es nur noch wenige Gewissheiten. Der Blick nach vorn macht das Bild nicht unbedingt klarer. Eine anhaltend hohe Inflation, eine mögliche Rezession aber auch demographische und soziale Umbrüche werden sich künftig im Nachfrageverhalten nach Bankdienstleistungen und -produkten niederschlagen. Banken, die Veränderungen als Chance begreifen und eine Unternehmenskultur des permanenten Wandels schaffen, werden sich an neue Anforderungen leichter anpassen können. So haben sie gute Voraussetzungen, auch in Zukunft das zu liefern, was ihre Kundinnen und Kunden wollen. Um damit relevant zu bleiben.