Nach Jahren anhaltender Negativzinsen kommt die Zinswende für Banken und Sparkassen einer lange ersehnten Erlösung gleich. Eine aktuelle Studie hat die Ertragseffekte aus der Anlage der wichtigsten Passivpositionen der Bankbilanz untersucht.

Zahlreiche Trends und Entwicklungen sind von übergeordneter strategischer Bedeutung für Banken und Sparkassen. Im Bank Blog finden Sie Studien zu den wichtigsten strategischen Trends und Entwicklungen im Finanzbereich.

Die Niedrig- und zweitweise sogar „Negativzinsen“ in den Jahren nach der Finanzkrise 2007/08 haben Banken viele Milliarden Euro an Erträgen gekostet. Mittlerweile steigen die Zinsen wieder.

In einer Studie hat PwC die Ertragseffekte aus der Anlage der wichtigsten Passivpositionen der Bankbilanz vor dem Hintergrund der aktuellen Zinswende prognostiziert. Hierzu gehören Kundeneinlagen (Sichtguthaben auf Girokonten, Tagesgeld, Festgeld und Spareinlagen), Eigenkapital aber auch die gezielten längerfristigen Refinanzierungsgeschäfte (sogenannten TLTROs oder GLRGs) durch die Zentralbanken.

Tagesgeld könnte Kreditinstituten Milliardengewinne bringen

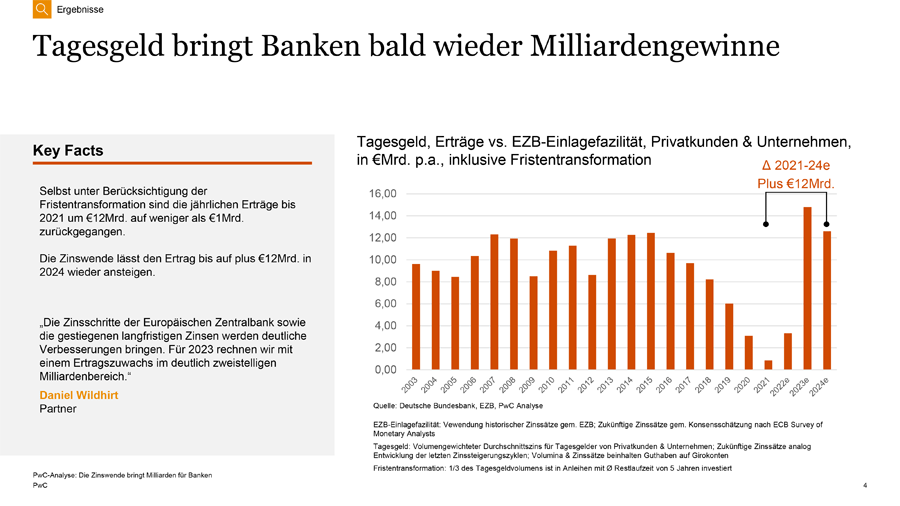

Die Tagesgeldeinlagen von Kunden bei deutschen Kreditinstituten sind seit 2009 von rund 0,9 Billionen Euro um mehr als 1,5 Billionen auf mehr als 2,4 Billionen Euro gestiegen. Die Steigerung ging mit negativen Bankenmargen einher. Diese sind seit 2009 jedes Jahr mit bis zu 0,6 Prozent im Minusbereich gewesen.

Das führte in den 13 Jahren von 2009 bis 2021 zu rechnerischen Verlusten aus Tagesgeldeinlagen in Höhe von insgesamt mehr als 96 Milliarden Euro. Allein 2021 haben sich die Verluste auf rund 13 Milliarden Euro summiert. Dies war der bisherige Tiefpunkt. Im Jahr 2022 kommen nochmal mehr als sieben Milliarden Verlust hinzu.

Die Zinsschritte der Europäischen Zentralbank werden nun deutliche Verbesserungen bringen. Für 2023 und 2024 rechnen die Studienautoren mit einer positiven Marge von jeweils rund 0,5 Prozent. Konkret bedeutet die positive Marge: Im Jahr 2023 wird sich das Tagesgeldgeschäft für die deutschen Banken erstmals seit 2008 (fast acht Milliarden Euro Gesamtertrag) wieder lohnen: mit 13,6 Milliarden Euro Gesamtertrag. Dieser könnte 2024 sogar noch steigen: auf rund 14,5 Milliarden Euro. Das heißt, die Erträge für deutsche Banken aus den Tagesgeldeinlagen ihrer Kunden summieren sich in den kommenden zwei Jahren auf rund 28 Milliarden Euro.

Banken und Sparkassen profitieren vom Zinsanstieg.

Geschäft mit Spareinlagen wird wieder rentabler

Seit 2004 wurden auch Spareinlagen immer weniger verzinst: Brachten sie (inklusive der Fristentransformation) im Jahr zuvor, also 2003, noch summa summarum 14 Milliarden Euro Gesamtertrag für deutsche Banken, waren es 2004 immerhin noch 13 Milliarden Euro. Seither schrumpften die Erträge fast kontinuierlich. 2022 werden sie aller Voraussicht nach auf ihren vorläufigen Tiefpunkt auf unter eine Milliarde fallen. Auch beim Spareinlagengeschäft sollten die Banken die Talsohle infolge der Zinswende durchschritten haben. Die Studienautoren rechnen hier allerdings nur mit einer moderaten Ertragsverbesserung.

Stabilisierungseffekte bei TLTROs und Eigenkapitalerträgen

Die Zinswende stabilisiert zudem die Erträge aus sogenannten gezielten längerfristigen Refinanzierungsgeschäften mit der EZB (engl. targeted longer-term refinancing operations/“TLTROs“), obwohl die Special Interest Rate-Perioden der EZB auslaufen.

Die Erträge hieraus sind im Vergleich zu den Tagesgeld- und Spareinlagenerträgen der kommenden zwei Jahre mit bis zu 1,9 Milliarden Euro (2021) relativ gering. Allerdings waren sie vor 2020 ebenfalls im negativen Bereich.

Gestoppter Abwärtstrend bei Eigenkapitalerträgen

Ein Stabilisierungseffekt lässt sich auch für die Eigenkapitalerträge der Banken vorhersagen. Ein Beispiel dafür, inklusive Rückblick: Im Jahr 2003 hatten sich die Erträge deutscher Banken aus Bond-Portfolien mit einer durchschnittlichen Restlaufzeit von fünf Jahren auf 16,8 Milliarden Euro summiert. Danach waren diese Erträge bis 2005 leicht rückläufig, um bis 2009 wieder auf 16,3 Milliarden zu steigen. Danach allerdings ging es steil bergab – bis zum bisherigen Tief bei voraussichtlich 4,7 Milliarden Euro im Jahr 2022. Bis 2024 erwarten die Studienautoren eine Stabilisierung auf diesem Niveau. Damit wäre auch bei den Eigenkapitalerträgen der Abwärtstrend vorerst beendet.

Die Studie „Zinswende bringt Milliarden für Banken“ können Sie hier direkt herunterladen.

PwC ist die führende Wirtschaftsprüfungs- und Beratungsgesellschaft in Deutschland und Partner des Bank Blogs.

Mehr über das Partnerkonzept des Bank Blogs erfahren Sie hier.