FinTechs haben gezeigt, was möglich ist, wenn Geschäftsmodelle nicht an alte Technologien gebunden sind. Dies bringt Banken in Zugzwang, ihre Geschäftsmodelle zu überdenken und die Bank von morgen zu definieren. Doch wie gelingt der technische Umbau?

Die meisten Banken sind mittlerweile online, aber sie sind nicht digital.

In den letzten Jahren haben sich die Ansprüche von Bankkunden geändert. Die Kunden von morgen erwarten personalisierte Dienstleistungen und Kommunikation mit direkter Relevanz. Sie erwarten, dass Transaktionen und Informationen zeitrelevant bereitgestellt werden. und dass ihre Bank jederzeit über verschiedene Kanäle erreichbar ist. Und nicht zuletzt wünschen sie sich implizit einfach zu verstehende Customer Journeys vom Zeitpunkt der Akquisition bis zum Ende des Geschäftsverhältnisses.

Online ist nicht digital

Auch Banken haben, mit Blick auf die agilere und günstigere Konkurrenz, neue Erwartungen an die Digitalisierung:

- Deutlich verbesserte Kosteneffizienz in den operativen Kundenprozessen;

- Rückgang der Kosten etwa durch wiederverwendbare Informationstechnologie;

- Reduzierung der Kundenfluktuation und höhere Kundenloyalität;

- Ertragssteigerung durch neue digitale Geschäftsmodelle (Open Banking);

- Kürzere Time to Market bei der Einführung neuer Produkte;

- Tieferes Verständnis des Kundenverhaltens.

Diese Hoffnungen werden aber derzeit noch nicht erfüllt. Denn die meisten Banken sind zwar mittlerweile online, aber nicht digital. Für digitale Finanzanbieter hingegen sind Onlinekanäle der zentrale Interaktionspunkt mit dem Kunden – sie können problemlos jeden Prozess vollständig digital abwickeln.

Veraltete Kernbankensysteme als Hindernis

Es sind bei den klassischen Institutionen häufig dieselben Gründe, die eine Digitalisierung erschweren. Vor allem veraltete Kernbankensysteme limitieren die Gestaltung in den Kundenkanälen und erschweren deren Integration in die IT-Architektur. Dies führt zu komplizierten und trägen, mit Geschäftslogik überladenen Applikationen. Auch werden digitale Kanäle oft nicht geschäftsbereichsübergreifend, sondern in Silos gemanagt mit jeweils mannigfaltigen Applikationen. Nicht zuletzt wird PSD2 als Gefahr und nicht als Chance angesehen. Daher sind viele IT-Infrastrukturen nur bedingt offen und Schnittstellen bewusst komplex.

Es fehlt an Agilität

Digital sein, heißt auch agil sein. Gerade für Banken mit starken digitalen Ambitionen können die Konsequenzen verheerend sein. Das verdeutlicht das Ausrollen neuer Produkte oder angepasster Dienstleistungen bei Kernbankensystemen. Dieses muss für jedes Silo individuell gemanagt werden, wobei alle Projekte um die gleichen IT-Ressourcen ringen. Die Folge: Es dauert Monate. Zudem lässt sich kein einheitliches Kundenverhaltensmodell erstellen, da deren Identität oft nicht zentral über alle Kanäle hinweg gemanagt wird. Und aufgrund fehlender offener Schnittstellen lassen sich neue Open-Banking-Geschäftsmodelle nur schwer realisieren.

FinTechs sind hingegen dank ihrer agilen IT-Lösungen in der Lage, die Service-Erwartungen ihrer Kunden zu erfüllen, haben aber noch nicht das Vertrauen und das breitgestreute Serviceportfolio traditioneller Banken.

Um kreative Produkte anbieten zu können oder aber um Zugang zu neuen Technologien zu erhalten, werden immer häufiger FinTech+Banken-Ventures eingegangen, die mit schwer zu realisierenden Integrationsprojekten einhergehen, um eine stringente digitale Kundenerfahrung zu liefern.

Echtes Omnichannel ist möglich

Die Runderneuerung sämtlicher IT-Systeme ist eine weitere Option, aber ein teures und komplexes Unterfangen. Eine Alternative ist die Anpassung der IT-Architektur, die die Kanal-Silos vereinheitlicht, verschlankt und von den trägen Kernbankensystemen entkoppelt.

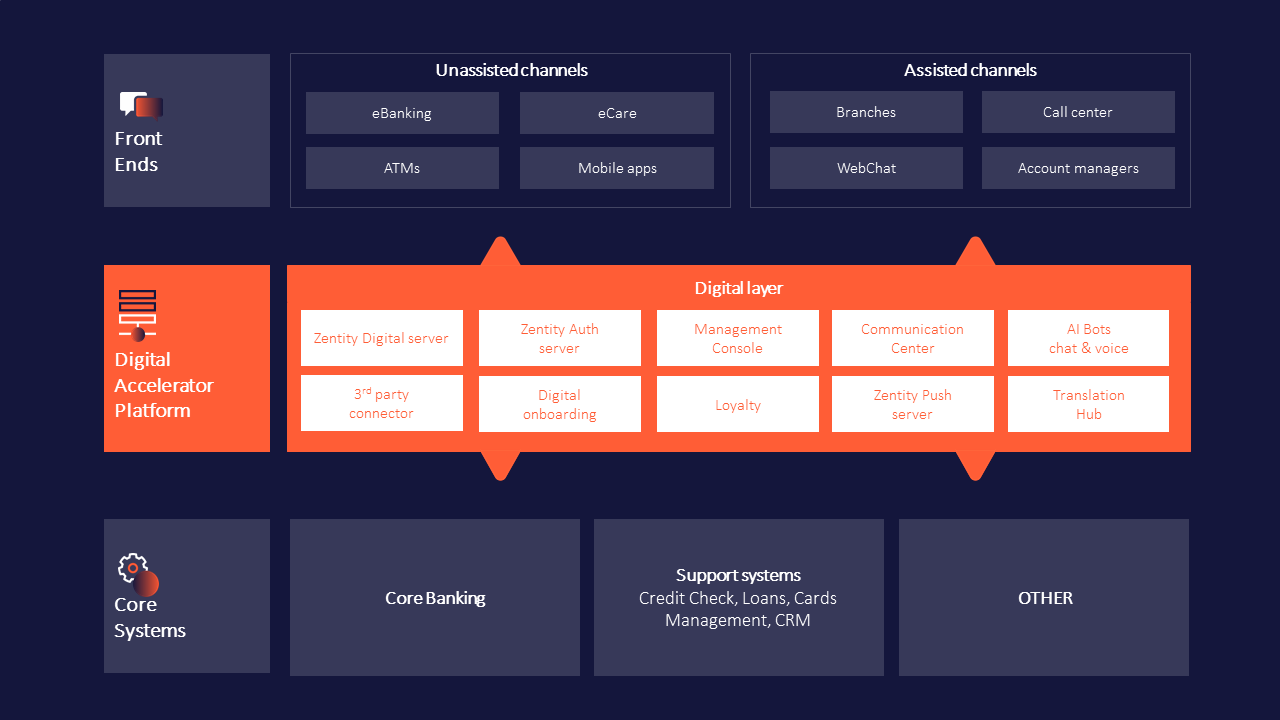

Erster Ansatzpunkt sind die Frontends. Entschlackt enthalten diese Applikationen so wenig Prozesslogik wie möglich, damit sie agil und schnell zu verändern sind.

Zweitens ist eine Microservice-basierte Plattform zwischen den Kernbankensystemen und den digitalen Applikationen für alle wesentlichen Geschäftsfunktionen unumgänglich. Sie ermöglicht eine vereinheitlichte Kommunikation zwischen den internen Systemen mittels API und stellt sichere Schnittstellen für Partner bereit.

Schließlich sollte die Prozesslogik für Produkte und Services zentral für alle Kanäle gemanagt und gleich verwendet werden. So müssen Prozessanpassungen und Integrationen neuer Dienste und Produkte nur einmal durchgeführt werden.

Die „High Level Digital Accelerator Platform“ von Zentity a.s. ist nicht nur integrativ, es lassen sich auch zusätzliche bankenspezifische Geschäftsfunktionsmodule einbinden und neue schlanke Applikationen entwickeln.

Vorteile einer angepassten IT-Architektur

Unabhängig von den Entwicklungszyklen der Kerngeschäftssysteme lassen sich, wenn die Geschäftslogik extrahiert wird, schnell neue Produkte und Prozesse konzipieren und für alle Kanäle kundenorientiert umsetzen. Schlanke und vereinheitlichte Applikationen und Frontends stellen sicher, dass der Kunde kanalunabhängig einheitliche Prozesse erlebt und Produkte. Ohne parallele IT-Entwicklungen reduziert sich der Aufwand, Kanäle parallel zu managen, was zudem einen signifikanten Einfluss auf die operativen Kosten hat. Das Managen der Geschäftslogik auf einer integrativen Plattform erlaubt es allen Kanälen, in kürzester Zeit zusätzliche Funktionen bereitzustellen wie AI-Bots für Kunden-Chats, Übersetzungen, Messaging und Kommunikationspräferenzen sowie digitales Onboarding.

Eine solche Anpassung der IT-Architektur versetzt etablierte Finanzinstitute technisch in die Lage, mit Fintechs gleichzuziehen. Durch die flexible, relative Unabhängigkeit von veralteten Kerngeschäftssystemen und die Option, Produkte von Drittanbietern zu integrieren, lassen sich neue innovative Services entwickeln. Der Wettbewerb liegt damit wieder dort, wo er sein sollte: in der Kreativität, für Kunden die bestmöglichen Produkte zu ersinnen.

Plattformlösungen für die Anpassung der IT-Architektur

Für die Anpassung der IT-Architektur ist eine In-house-Entwicklung meist zu langwierig und komplex. Mittlerweile existieren Plattformlösungen, die sich innerhalb von sechs Monaten implementieren lassen. Ein Vorreiter mit umfassender Erfahrung in diesem Bereich ist z.B. die Zentity a.s.. Deren „Digital Accelerator Platform“ ist nicht nur integrativ, es lassen sich auch zusätzliche Geschäftsfunktionsmodule einbinden und neue schlanke Applikationen entwickeln.

Wie auch immer Innovation mit Vertrauen verheiratet werden soll, eine agile Technologie im Hintergrund ist unabdingbar. Mit einer guten IT-Architektur lassen sich in kurzer Zeit Produkte auf den Markt bringen und gleichzeitig können Kunden FinTech-Produkte von Partnern zur Verfügung gestellt werden.

Frank Gotthardt

Frank Gotthardt ist Koautor des Beitrags. Er ist Managing Partner bei NEW RATIONALE und hat den Großteil seiner Karriere im Bereich Telekoms und High Tech als Managementberater auf C-Level oder als Geschäftsführer einer Investmentbank verbracht.

Der Beitrag ist Teil des Jahrbuchs 2022/23 des Vereins Finanzplatz Hamburg e.V.. Das Jahrbuch können Sie hier direkt herunterladen.