Wie bekommen Banken ihre Daten in den Griff – und nutzen sie für die rundum datengetriebene Wertschöpfung von morgen? Finanzinstitute müssen sechs Handlungsfelder bearbeiten, um über Daten nachhaltige Wettbewerbsvorteile zu erzielen.

Daten können Banken und Sparkassen Wettbewerbsvorteile sichern.

Das Sparschwein, der Goldbarren oder der Holzkasten im Spar-Klub früherer Jahrzehnte sind nostalgische Ausnahmen. In der Regel aber kann man Geldanlagen oder Finanzprodukte nicht anfassen: Sie sind meist immateriell, virtuell und informationsbasiert.

Banken nutzen seit jeher entlang der gesamten Wertschöpfungskette Daten. Der Umfang an Informationen, die zur Verfügung stehen, wächst rasant. Und richtig gesammelt, ausgewertet und aufbereitet bieten sich zahlreiche Einsatzfelder an, die Wettbewerbsvorteile versprechen. Das betrifft vor allem Anwendungen, für die verschiedene Daten aus unterschiedlichen Bereichen integriert werden: für die personalisierte Ansprache und ein besseres Verständnis von Kundenbedürfnissen, für eine optimale Ausnutzung von Marketingbudgets, für eine effektive Abbildung von ESG-Anforderungen oder ein modernes Risikomanagement.

Fazit: Das Finanzinstitut der Zukunft ist im Wesentlichen eine datengetriebene Organisation, in dem Daten zu dem Produktionsfaktor von morgen geworden sind. Für das Heute bedeutet das: Einen Wettbewerbsvorsprung erarbeiten sich diejenigen Institute, in denen Daten entlang der gesamten Wertschöpfungskette qualitätsgesichert verfügbar sind und systematisch genutzt werden. Wie gelingt das und wo stehen wir heute?

Sechs Handlungsfelder für das datengetriebene Finanzinstitut

Finanzinstitute haben in den vergangenen Jahren auch vor dem Hintergrund zunehmenden regulatorischen Drucks Budgets im bis zu dreistelligen Millionenbereich investiert, um ihre Datenhaltung zu zentralisieren, Datentransparenz herzustellen, ein umfassendes Datenmanagement und eine Data Governance aufzusetzen und IT-Anwendungen zu standardisieren. Dennoch fehlt es häufig an einer effektiven Umsetzung, nachhaltigen Roll-out-Konzepten und einer echten Datenkultur.

In anderen Fällen, etwa beim Thema ESG-Daten, sind Vergleichbarkeit und/oder Qualität der Daten nicht ausreichend gegeben – mehr als die Hälfte der Finanzinstitute, so unsere Studie (siehe Infokasten), beschreibt ihre Datenqualität als mittelmäßig. Oder Silos und Blockaden hemmen den Fluss der Daten entlang der Wertschöpfungskette, so dass sie ihren vollen Nutzen nicht entfalten können.

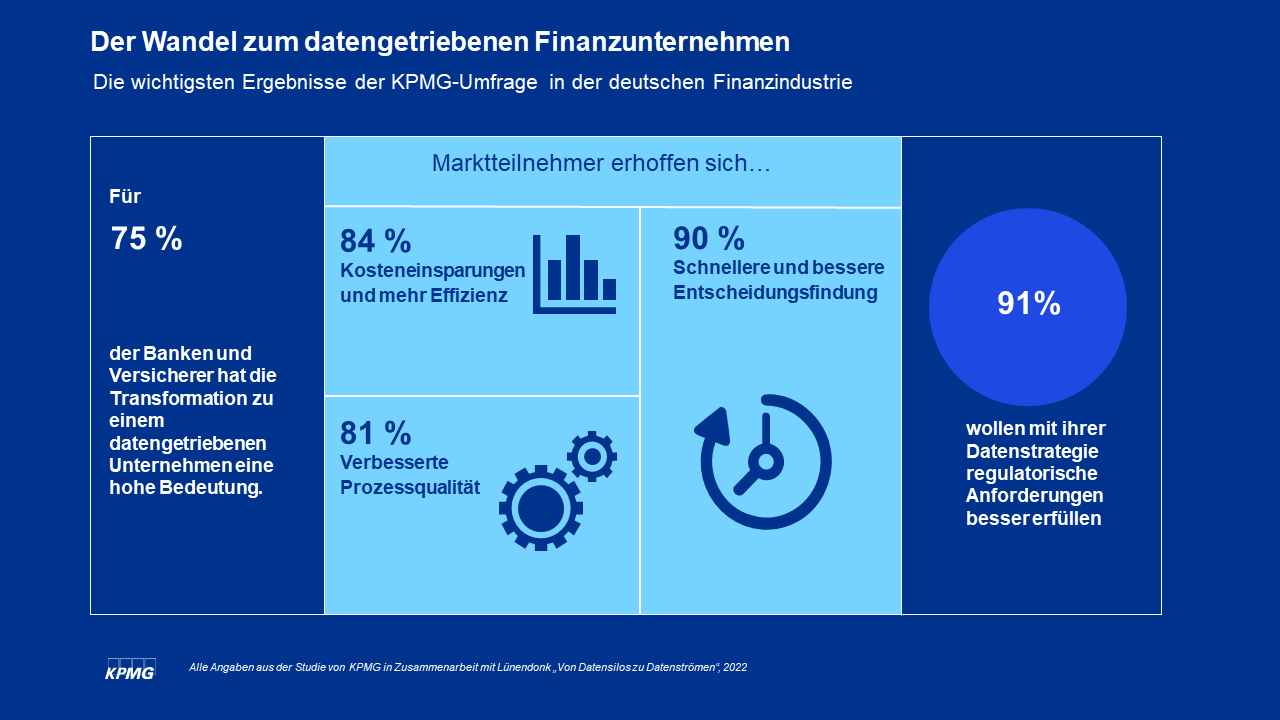

Die wichtigsten Ergebnisse der KPMG-Umfrage zur Datennutzung in der deutschen Finanzindustrie.

Ein unternehmensweiter Blick auf Daten ist für Finanzinstitute aber erfolgskritisch. Deshalb wird es eine der großen Herausforderungen in den kommenden Jahren sein, sich in der disziplinübergreifenden Sammlung, Speicherung und Verwertung von Daten zu verbessern sowie eine hinreichende Datenqualität zu erzielen. Welchen großen Wert Daten und ihre gezielte Nutzung haben, ist bei allen Finanzdienstleistern angekommen – auch das belegt unsere Umfrage. Die hohe Relevanz unterstreicht aber auch der Fokus der Europäischen Zentralbank auf Datenhaltung und Datenmanagement, ausgedrückt etwa in den Aufsichtsprioritäten oder in Vor-Ort-Prüfungen mit Fokus auf Datenqualität, Data Governance, Datenhaltung und Data Reporting.

Aber welche Schritte bringen die Unternehmen auf dem Weg zu einer datengetriebenen Organisation wirklich weiter? Nach unserer Auffassung gilt es, im Wesentlichen sechs Handlungsfelder zu berücksichtigen. Die ersten drei beschreiben, wie es Banken gelingt, die passende Basis zu schaffen, um anschließend – darauf aufbauend – Anwendungsfälle umzusetzen, die die Wettbewerbsfähigkeit unterstützen.

Datengetrieben Organisation: Die Basis

Die ersten drei Schritte auf dem Weg zu einer datengetriebenen Organisation sind:

- Datenstrategie,

- Infrastruktur und Architektur,

- Datenmanagement.

Datenstrategie

Mithilfe der passenden Datenstrategie wird festgelegt, wie das Geschäftsmodell datengetrieben bestmöglich unterstützt werden kann. Sie formuliert, wie die Organisation künftig Daten nutzt und wie sie über die passende Datenkultur dazu befähigt wird, erfolgreich mit Daten zu arbeiten.

Dateninfrastruktur und Datenarchitektur

Bei der Wahl der richtigen Dateninfrastruktur und Datenarchitektur kommen verstärkt Cloud-Komponenten und Ansätze der Modularisierung zum Einsatz, um Flexibilität für das künftige Geschäft und Veränderungen am Markt zu bieten. Auch neue Ansätze wie Data Lakehouses spielen eine zunehmende Rolle. Zentral in der Ausbildung der Datenarchitektur und -infrastruktur ist es, fragmentierte IT-Landschaften mit hohem Maß an manuellen Lösungen in eine stark standardisierte IT-Infrastruktur mit hohem Automatisierungsgrad zu überführen. Das Ziel: Datenintegrität und Effizienz an den Schnittstellen.

Datenmanagement

Auch das Datenmanagement bildet die Grundlage für eine effektive datengetriebene Organisation. Dabei spielen insbesondere Data Governance, Data Quality Management, Datentransparenz (Data Lineage, Data Glossary) und Datenschutz eine Rolle. Obgleich Finanzinstitute vielfach ein umfassendes Datenmanagement aufgebaut haben, mangelt es vielfach an einer effektiven Umsetzung entlang des Datenaggregationsprozesses und der grundsätzlichen Awareness von Mitarbeitern.

Das Fundament aus Strategie, Infrastruktur und Datenmanagement muss liegen, bevor Banken Anwendungsfälle – und damit konkreten Nutzen für das Geschäft – realisieren können.

Datenmanagement: Der Nutzen für Banken

Nutzen für Banken ergibt sich im Bereich des Datenmanagements in drei Bereichen:

- Automatisierung,

- Datenbasierte Entscheidungen,

- Reporting.

Automatisierung

Anwendungsfälle bieten sich viele. So bietet eine strukturierte Datenschicht gerade in der Finanzindustrie ein enormes Potenzial für Automatisierungen. Im Rahmen der Marktdatenverarbeitung lässt sich zum Beispiel unter dem Einsatz von Künstlicher Intelligenz (KI) eine höhere Datenqualität erreichen. Auch lassen sich Prozesse, in denen zum Beispiel Dokumente verarbeitet werden, zunehmend automatisieren.

Datenbasierte Entscheidungen

Ansätze aus dem Bereich Data & Analytics/KI, zum Beispiel Machine Learning, haben mittlerweile einen hohen Reifegrad erreicht und können dem Menschen dabei helfen, bessere Entscheidungen zu treffen. Denn Mitarbeitende erhalten durch datengetriebenes Arbeiten Fakten an die Hand. Gleichzeitig können durch den Einsatz von KI auch Risiken reduziert werden, die bei einer manuellen Datenverarbeitung entstehen.

Reporting

Moderne Ansätze im Bereich Reporting und Planung ermöglichen eine bessere Unternehmenssteuerung und Abbildung regulatorischer Bedarfe. Durch eine Personalisierung in der Ansprache und Self-Service-Elemente lassen sich gleichzeitig auch Pluspunkte an der Kundenschnittstelle sammeln.

Daten sind Treibstoff für Wettbewerbsvorteile

Unternehmen, denen es künftig gelingt, Daten gezielt und transparent zu erheben, diese effizient zu nutzen und mit Hilfe intelligenter Technologien zu analysieren, werden ihre Wettbewerbsposition verbessern. Sie werden regulatorische Vorgaben leichter erfüllen, ihre Informationslage optimieren und sich so auch neue Geschäfte erschließen können.

Kurzum: Schon in der vergangenen Dekade war oft zu hören, Daten seien das neue Öl. Im informationsbasierten und virtuellen Geschäft der Banken sind sie mehr denn je ein wichtiger Treibstoff im Konkurrieren um Wettbewerbsvorteile.

E-Book „#Wettbewerbsvorsprung“ zum Download

Der Artikel ist Teil einer Serie zu den Möglichkeiten von Banken und Sparkassen, sich einen Wettbewerbsvorsprung im Markt für Finanzdienstleistungen zu sichern. Alle Beiträge sind in einem umfangreichen E-Book zusammengefasst. Abonnenten von Der Bank Blog Premium können das E-Book direkt herunterladen.

Wenn Sie kein Abonnent sind können Sie das E-Book auch einzeln kaufen. Zum Bestellformular geht es hier.

Noch kein Premium-Leser?

Premium Abonnenten des Bank Blogs haben direkten Zugriff auf alle kostenpflichtigen Inhalte des Bank Blogs (Studienquellen, E-Books etc.) und viele weitere Vorteile.

>>> Hier anmelden <<<

Bislang sind folgende Beiträge in der Serie erschienen:

- Kosten drücken – Kunden gewinnen - Vorsprung durch RegTech

- Silver Ager, die übersehene Zielgruppe

- Wie Regionalbanken in der Baufinanzierung einen #Wettbewerbsvorsprung erzielen können

- Web3-Technologien revolutionieren die Finanzwelt

- Wie Banken im KMU-Geschäft Wettbewerbsvorteile erzielen

- Die Zukunft des Firmenkunden-Kreditgeschäfts

- Auch in der Krise: Nachhaltigkeit mehr als nur ein Kostenfaktor

- Wie Banken beim Zahlungsverkehr wieder einen #Wettbewerbsvorsprung erringen können

- So erzielen Banken Wettbewerbsvorteile mit Daten

Ulrike Heyken

Ulrike Heyken ist Koautorin des Beitrags. Sie ist Partnerin im Bereich Data Management Financial Services bei KPMG. Die Volkswirtin begleitet Banken in der Transformation und Standardisierung des Datenmanagements vis-a-vis regulatorischer Anforderungen.