Im Payments-Bereich steht in den kommenden Jahren beträchtliches Wachstum bevor. Banken, die daran partizipieren wollen, müssen zentrale Trends aufgreifen, ihre digitalen Angebote ausbauen und regulatorische Pflichtaufgaben effizient umsetzen.

Wie Banken im Zahlungsverkehr erfolgreich sein können.

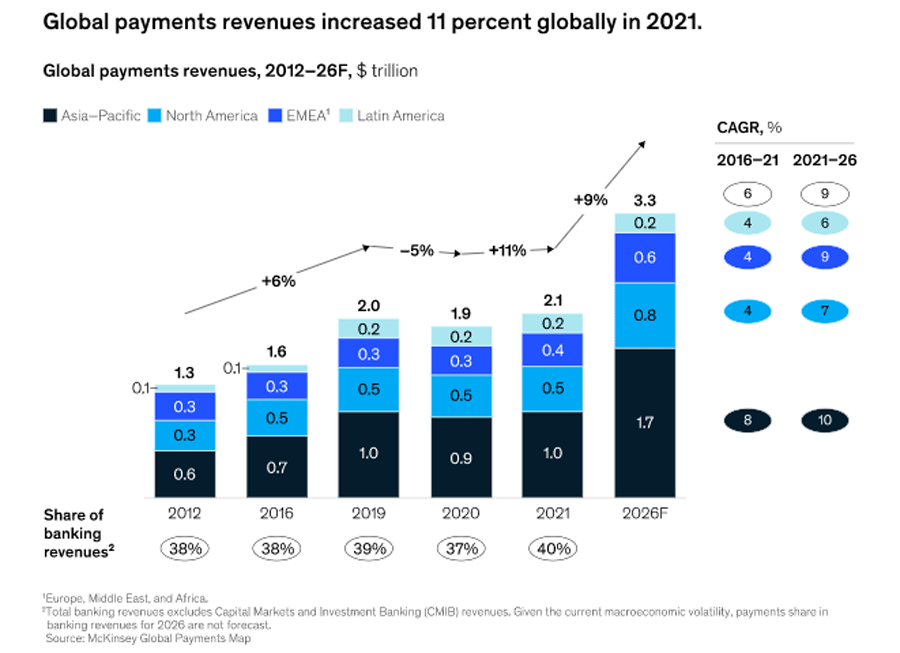

Das Ertragspotenzial im Zahlungsverkehr bleibt hoch. Einer aktuellen McKinsey-Studie zufolge werden die Erträge mit Zahlungsverkehrsdienstleistungen in den kommenden fünf Jahren durchschnittlich 9 Prozent pro Jahr steigen. Das ist noch einmal mehr als die durchschnittlich 6 Prozent Wachstum der vergangenen Jahre, getrieben durch das veränderte Zinsumfeld sowie die inflationsbedingt steigenden Volumina der Transaktionen. Auch unabhängig davon, bleibt der deutsche Payments-Markt dank sinkender Bargeldnutzung, skalierter nationaler Zahlungsverfahren und einer modernen Instant-Payment-Infrastruktur für Banken und Spezialisten attraktiv.

Banken erleben dabei gegenüber Spezialisten eine zumindest kurzfristige Erholung: Nachdem ihre Marktanteile an Zahlungsverkehrs-Erträgen von 82 Prozent 2007 auf 66 Prozent 2022 gefallen sind, wird aufgrund der steigenden Zinsen eine Steigerung ihres Marktanteils auf rund 70 Prozent erwartet. Denn Banken profitieren gegenüber spezialisierten Dienstleistern besonders stark von einer Steigerung der Zinskonditionsbeiträge ihrer Einlagen. Damit dieser Trend nicht nur eine Momentaufnahme bleibt und Banken beim Zahlungsverkehr wieder einen Wettbewerbsvorsprung erringen können, müssen sie jedoch Marktentwicklungen frühzeitig aufgreifen und die Anforderungen ihrer Kunden mit innovativen Lösungen erfüllen.

Die globalen Erträge im Zahlungsverkehr sind in den vergangenen Jahren im Schnitt 6 Prozent pro Jahr gestiegen. In den kommenden Jahren wird sogar ein jährliches Wachstum von 9 Prozent erwartet.

Potenzial bei Financial Automation, Integrated-Payments und Zahlungen von Privatpersonen

Denn trotz der steigenden Zinsen bleiben zahlreiche Herausforderungen aus Kundensicht bestehen. So wünschen sich Unternehmen nach wie vor häufig bessere Angebote etwa im Auslandsgeschäft und haben viele Möglichkeiten im Bereich digitale Financial Automation wie etwa vollständig digitale Accounts Payables(AP)- oder Receivables(AR)-Abwicklungen noch nicht genutzt. Speziell Händler finden zudem wenige Integrated-Payments-Angebote die neben dem Zahlungsverkehr auch Softwarelösungen für Geschäftsprozesse (z.B. die Verknüpfung von Reservierungs-, Zahlungs- und Warenwirtschaftssystem in Restaurants). Märkte wie die USA zeigen auf, dass dies insbesondere für kleine und mittelständische Unternehmen (KMU) interessant ist.

Privatkunden nutzen darüber hinaus weiterhin mehrere Zahlungsmittel, um stationär und digital zu zahlen. Obwohl die Bargeldnutzung sinkt, besteht im Bereich digitaler Zahlungen weiter Potenzial. EZB-Daten zufolge lag der Anteil an Bargeldzahlungen 2022 am Point of Sale 2022 noch bei 38 Prozent, bei Zahlungen zwischen Privatpersonen sogar bei 68 Prozent. Für Banken bedeutet das weniger Aufwände in der Bargeldbereitstellung, mehr Ertragspotenziale im Handel sowie Potenziale rund um Konto und Karte.

Digitalisierung in Zahlungsverkehr und Treasury nimmt zu

Um dieses Potenzial auszuschöpfen und ihr Payments-Angebot entsprechend auszubauen, müssen Banken eine Reihe von Trends im Auge behalten. So steigt insbesondere die Bedeutung digitaler Bezahlverfahren weiter. Die Nutzung von Debitkarten und mobiler Verfahren hat seit 2020 etwa um 8 Prozent beziehungsweise 15 Prozent zugenommen.

Auch der Digitalisierungsschub bei Unternehmen hält weiter an. Bislang haben etwa bereits zwischen 25 und 35 Prozent der Unternehmen mit einem Umsatz von mehr als 300 Millionen US-Dollar eine digitale Finanzautomatisierungs- und B2B-Zahlungssoftware implementiert. Dieser Anteil wird in den kommenden Jahren weiter steigen. Financial Automation (AR/AP/Treasury/Payment) gewinnt dabei auch bei KMU an Bedeutung. Zwischen 10 und 20 Prozent der KMU nutzen entsprechende Lösungen bereits – mit steigender Tendenz. Firmen setzen dabei auch im Finanzressort vermehrt auf Cloud-Lösungen.

Gleichzeitig verbreitert sich das Thema Open Banking/Finance auch stärker in Richtung KMU. Dank der breiten Digitalisierung werden Open-Finance-Lösungen – etwa bei Forecasting, Invoice-Tracking oder Documentation Management immer präsenter. Banken müssen zudem breitere Angebote für Händler etablieren und skalieren: Integrierte, industrie-spezifische (ISV) Angebote nehmen an Fahrt auf, etwa bei Restaurants, körpernahen Dienstleistungen oder online.

Nachhaltigkeit, Payment-as-a-Service und Payments-Partnerschaften gewinnen an Bedeutung

Zugleich spielt das Thema Nachhaltigkeit auch im Zahlungsverkehr eine wachsende Rolle. Laut McKinsey-Prognosen könnten die Erträge aus nachhaltigen Zahlungsverkehrsprodukten bis 2025 von rund 6 Milliarden US-Dollar 2021 auf jährlich 12 bis 15 Milliarden US-Dollar steigen. Banken, die diese Trends entschlossen, angehen und strategisch aufgreifen, können von zusätzlichen Geschäftschancen profitieren. Parallel wird auch Payment-as-a-Service attraktiver. Dabei werden Partnerschaften etwa im Auslandsgeschäft zunehmend wettbewerbsrelevant.

Um im Payments-Geschäft erfolgreich zu sein, müssen Banken in vielen Bereichen weiterdenken und sich für Partnerschaften mit neuen Anbietern öffnen. Auch das Thema Regulatorik wird weiterhin eine entscheidende Rolle spielen: Während kurzfristig die verpflichtende Nutzung von Instant Payments viele Institute weiter beschäftigt, zeichnen sich langfristig weitere fundamentale Themen wie PSD3, digitale Identität und digitaler Euro ab. Neben dem digitalen Euro gilt es auch die Entwicklung von Giralgeld-Token als weiterer innovativer Zahlungsart im Auge zu behalten. Einige Banken können ihre bessere Ertragslage durch die gestiegenen Zinsen und bilanzielle Flexibilität auch nutzen, um strategische Akquisitionen zu tätigen, um zukünftige Einnahmequellen zu erschließen, sowie ihr technologisches Fundament zu modernisieren, anstatt weiter an bestehende Legacy-Systeme anzubauen. In jedem Fall haben Banken, die dynamischer handeln, gute Chancen, einen Wettbewerbsvorsprung zurückzugewinnen.

E-Book „#Wettbewerbsvorsprung“ zum Download

Der Artikel ist Teil einer Serie zu den Möglichkeiten von Banken und Sparkassen, sich einen Wettbewerbsvorsprung im Markt für Finanzdienstleistungen zu sichern. Alle Beiträge sind in einem umfangreichen E-Book zusammengefasst. Abonnenten von Der Bank Blog Premium können das E-Book direkt herunterladen.

Wenn Sie kein Abonnent sind können Sie das E-Book auch einzeln kaufen. Zum Bestellformular geht es hier.

Noch kein Premium-Leser?

Premium Abonnenten des Bank Blogs haben direkten Zugriff auf alle kostenpflichtigen Inhalte des Bank Blogs (Studienquellen, E-Books etc.) und viele weitere Vorteile.

>>> Hier anmelden <<<

Bislang sind folgende Beiträge in der Serie erschienen:

- Kosten drücken – Kunden gewinnen - Vorsprung durch RegTech

- Silver Ager, die übersehene Zielgruppe

- Wie Regionalbanken in der Baufinanzierung einen #Wettbewerbsvorsprung erzielen können

- Web3-Technologien revolutionieren die Finanzwelt

- Wie Banken im KMU-Geschäft Wettbewerbsvorteile erzielen

- Die Zukunft des Firmenkunden-Kreditgeschäfts

- Auch in der Krise: Nachhaltigkeit mehr als nur ein Kostenfaktor

- Wie Banken beim Zahlungsverkehr wieder einen #Wettbewerbsvorsprung erringen können

- So erzielen Banken Wettbewerbsvorteile mit Daten