Der digitale Euro bietet den Banken in Deutschland die einmalige Chance, den Zahlungsverkehr der Zukunft in ihrem Sinne mitzugestalten und verlorenen Boden wieder gutzumachen. Diese Möglichkeit sollten die Institute nutzen, wie auch der Blick nach China zeigt.

Der digitale Euro eröffnet Banken neue Chancen im Zahlungsverkehr.

Um ihre Position im Zahlungsverkehr zu verbessern, sollte die Kreditwirtschaft – noch bevor die EZB die endgültigen Spezifikationen für den digitalen Euro bekannt gibt – einen branchenweiten Schulterschluss wagen und mögliche Szenarien im Zusammenhang mit dem digitalen Euro durchspielen. Gemeinsam sollten die Weichen gestellt und die technischen Voraussetzungen für einen erfolgreichen Einsatz der digitalen Währung im Euroraum geschaffen werden.

Vier Aspekte des digitalen Euro

Gleichzeitig sind die Banken gefordert, tragfähige Umsetzungsszenarien zu entwerfen – und dabei vor allem die Geschäftskunden in den Blick zu nehmen. Denn hier verspricht der digitale Euro die größten Potenziale für die Banken. Vier Aspekte stehen dabei im Vordergrund:

- Geschäftsmodell. Unternehmen werden voraussichtlich die größten Nutznießer des digitalen Euro sein. Banken sollten daher gezielt Anwendungsfälle und Produkte für ihre Firmenkunden entwickeln.

- Infrastruktur. Privat- und Firmenkunden benötigen eine einfache Möglichkeit, den digitalen Euro zu nutzen, beispielsweise mit Hilfe einer Wallet. Auch müssen frühzeitig Netzwerke geschaffen und angebunden werden, um den digitalen Euro breit nutzbar zu machen.

- Integration. Banken müssen Vorbereitungen treffen, um die neuen Produkte und Prozesse in das bestehende operative Geschäft zu integrieren. Wesentliche Kernprozesse sind dabei zu identifizieren und die Auswirkungen anhand entsprechender Kriterien zu bewerten.

- Kooperationen. Für die Akzeptanz auf Händler- als auch auf Kundenseite ist es wichtig, den digitalen Euro flächendeckend verfügbar und nutzbar zu machen. Kooperationen mit bestehenden Serviceanbietern, allen voran Payment Service Providern, sind daher sinnvoll.

Ohne Intermediäre wird es einfacher und schneller

Vor allem im grenzüberschreitenden Zahlungsverkehr zeigen sich die Herausforderungen des heutigen Systems. Zwar ist die bevorstehende Einführung einheitlicher XML-Nachrichten für Target2 und SWIFT ein großer Schritt in Richtung eines einheitlichen Zahlungsverkehrs im Interbankenbereich, den Anforderungen des Marktes an eine schnelle, transparente und kostengünstige grenzüberschreitende Zahlungsabwicklung wird dies jedoch nur in geringem Maße gerecht. Der digitale Euro macht viele Intermediäre überflüssig, wovon insbesondere Großkunden mit starkem Außenhandels- und Akkreditivgeschäft profitieren. Vor allem die Kombination mit Smart Contracts kann Prozesse massiv vereinfachen und damit deutlich niedrigere Gebühren ermöglichen. Die Zahlungsabwicklung wird effizienter und schneller.

Ähnliche Vorteile kann der digitale Euro auch im E-Commerce oder im stationären Handel bieten. Derzeit zahlen Händler beispielsweise für die Abwicklung von Kartenzahlungen Gebühren in Höhe von etwa 0,8 bis 3 Prozent des Umsatzes. Diese könnten mit dem digitalen Euro drastisch auf wenige Cent sinken, zudem erfolgt die Zahlung in Echtzeit. Das Geld steht dem Händler sofort zur Verfügung. Banken können damit in Zukunft eine echte Alternative zur Kartenzahlung oder auch zu Platzhirschen wie PayPal schaffen. Bei den Überlegungen zu neuen Geschäftsmodellen sollte auch die Auslösung von Zahlungen berücksichtigt werden. Hier bietet sich beispielsweise die Initiierung der Zahlung auf Basis des QR-Codes an, um unabhängig von den teilweise geschlossenen NFC-Schnittstellen der Handyhersteller zu sein.

Der Blick ins Ausland zeigt: Es funktioniert

Wie schnell sich eine digitale Währung durchsetzen kann, zeigt das Beispiel China. Pünktlich zu den Olympischen Winterspielen Anfang 2022 hat das Land die digitale Version des Yuan freigeschaltet. Allein in den ersten acht Monaten wurden 360 Millionen Transaktionen mit einem Gesamtwert von fast 14 Milliarden US-Dollar über den e-CNY abgewickelt. Bis Ende 2022 akzeptierten mehr als 5,6 Millionen Händler den digitalen Yuan. Die digitale Währung – die auch zwischen zwei Offline-Geräten verwendet werden kann – wird zudem kontinuierlich weiterentwickelt und erhält regelmäßig neue Anwendungsfälle. So kann der e-CNY beispielsweise seit Anfang 2023 auch für den Kauf von Wertpapieren verwendet werden.

Die enge Zusammenarbeit zwischen Zentralbank und Geschäftsbanken in China könnte in ähnlicher Form als Blaupause für die weitere Entwicklung im Euroraum dienen. Denn der digitale Yuan wird arbeitsteilig von der chinesischen Zentralbank herausgegeben, die auch für das Liquiditätsmanagement zuständig ist. Die Geschäftsbanken sind für die Bereitstellung des digitalen Yuan in Form von Wallets verantwortlich.

Der digitale Yuan ist für die sofortige Gutschrift bei nationalen und internationalen Transaktionen konzipiert und wird bereits erfolgreich im Handel mit anderen Ländern eingesetzt. Erst kürzlich hat die Bank für Internationalen Zahlungsausgleich (BIZ) den erfolgreichen Devisenhandel mittels Zentralbanktoken durch grenzüberschreitendende Überweisungen zwischen vier Ländern bekanntgegeben.

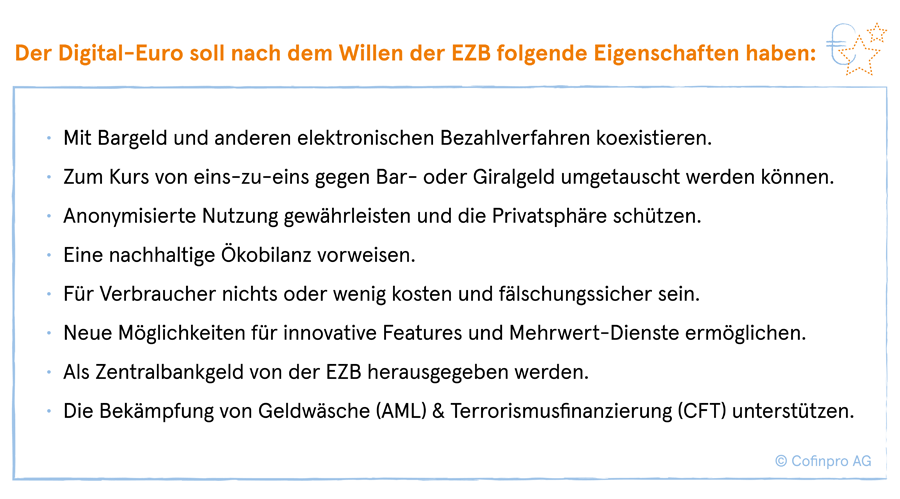

Die von der EZB geplanten Eigenschaften des digitalen Euro.

Wie weit die Überlegungen auch hierzulande gediehen sind, zeigt das auf dem Weltwirtschaftsgipfel in Davos vorgestellte Universal Digital Payments Network. Dabei handelt es sich um ein Messaging-Netzwerk, das auf der Distributed-Ledger-Technologie (DLT) aufbaut. Dieses stellt die Interoperabilität zwischen der rasch wachsenden Zahl verschiedener regulierter Stablecoins und Zentralbankwährungen (CBDCs) sicher. Es ermöglicht Unternehmen auf der ganzen Welt, sich direkt mit dem Netzwerk zu verbinden und Zahlungen und andere Dienste direkt zu nutzen.

Deutsche Banken müssen in die Offensive

Wie heikel die Situation für die deutschen Banken auf dem heimischen Zahlungsmarkt bereits ist, zeigt auch das Oligopol der großen US-Kartenanbieter. Neben der Dominanz an der Ladenkasse hat Mastercard kürzlich die seit rund 30 Jahren genutzte Maestro-Funktion einseitig gekündigt – mit weitreichenden Folgen für Banken, Handel und Kunden. Und es ist nur eine Frage der Zeit, bis auch Visa sein Pendant VPAY einstellt. Auch bei den Technologiekonzernen, die über ihre Bezahlfunktionen viele Daten sammeln, bekommen die Finanzinstitute keinen Fuß in die Tür. Im Gegenteil: Wenn es um Bezahldienste geht, bleibt beispielsweise bei Apple die NFC-Schnittstelle nur den eigenen Payment-Services vorbehalten.

Im stationären Handel, also an der Ladenkasse, dominieren mit weitem Abstand (lässt man die Barzahlung außer acht) die Kartenzahlungen der zwei großen US-Anbieter Visa & Mastercard. Bei Zahlungen mit Mobiltelefonen via beispielsweise ApplePay oder GooglePay sind nicht nur die beiden BigTechs beteiligt, sondern bei der zugrundeliegenden Kartenzahlung heißen die beiden Big Player wieder Visa & Mastercard. Auch im Online-Handel hat sich mit PayPal ein BigTech aus den USA flächendeckend platziert und verzeichnet in manchen Bereichen bis zu 30 Prozent des Gesamtumsatzes. Diese Unternehmen diktieren die Regeln für Margen und technische Standards. Wie schwer es den deutschen beziehungsweise europäischen Finanzinstituten fällt, einen gemeinsamen Nenner zu finden, zeigt das (vorerst) gescheiterte Projekt „European Payment Initiative (EPI)“. Es bleibt zu hoffen, dass die Branche mit der Umsetzung des digitalen Euros eine einheitliche Lösung findet. Ideal wäre es, wenn sich die Banken in einem ersten Schritt zu einem Konsortium zusammenschließen würden, um neue Branchenstandards zu definieren.

Damit der digitale Euro ein Erfolg wird und sowohl Firmen- als auch Privatkunden von den Möglichkeiten profitieren können, bedarf es der Mitgestaltung durch die Privat- und Geschäftsbanken. Die Banken sind daher gefordert, sich aktiv mit dem Thema auseinanderzusetzen und geeignete Geschäftsmodelle zu entwickeln.