Ist die Wahl der Bezahlform vor allem eine Frage des Alters? Eine aktuelle Studie meint Ja und zeigt auf, dass die Zukunft wie wir in Deutschland bezahlen, vor allem von jungen Konsumenten bestimmt werden könnte.

Kaum ein Markt ist so in Bewegung wie der für Payments. Im Bank Blog finden Sie aktuelle Studien zu relevanten Entwicklungen und Trends.

Für eine aktuelle Studie zum Bezahlverhalten hat das Marktforschungsunternehmen Delphi Research im Auftrag von S-Payment insgesamt 1.512 Personen im Alter von 16 bis 75 Jahren dazu befragt, wie sie an Kassen in Geschäften und in Online-Shops bevorzugt bezahlen.

Wie wir in Zukunft in Deutschland bezahlen werden, entscheiden demnach vor allem die jungen Menschen der Generation Z, also der Geburtsjahrgänge 1996 – 2010.

Bargeld immer noch bevorzugt

Generationenübergreifend ist Bargeld immer noch das am häufigsten beim Einkaufen genutzte Zahlungsmittel. Laut der Umfrage nutzen 85 Prozent der Befragten Münzen und Scheine am Point of Sale (PoS) am häufigsten, gefolgt von Kartenzahlungen (75 Prozent).

Bei kleineren Beträgen bis zu 5 Euro bevorzugen 67 Prozent das Bezahlen in bar, während bei Beträgen von 6 bis 50 Euro die bargeldlose Zahlung an der Kasse überwiegt. In diesem Fall zahlen 40 Prozent der Kunden bar, 39 Prozent mit ihrer Bankkarte, 10 Prozent mit Kreditkarte und 9 Prozent nutzen mobile Bezahllösungen.

Bei Käufen über 100 Euro neigt sich die Waage deutlich zu Kartenzahlungen: In Mode-, Möbel- und Elektrogeschäften zahlen nur noch 25 Prozent der Verbraucher bar, während die Hälfte die Bankkarte und 18 Prozent die Kreditkarte nutzen.

Mobiles Bezahlen noch in den Startlöchern

Mobiles Bezahlen ist am Point of Sale (PoS) noch nicht sehr verbreitet und wird über alle Altersgruppen und bei allen Betragskategorien (von 5 Euro bis über 100 Euro) nur von wenigen genutzt. Allerdings nutzen schon 17 Prozent der Befragten der Gen Z Mobile Payment im Möbelhaus oder Elektromarkt. Apple Pay ist das am häufigsten genutzte Mobile Payment-Produkt am PoS (9 Prozent), gefolgt von PAYBACK Pay (7 Prozent) und Google Pay (6 Prozent). Die Android-App „Mobiles Bezahlen“ der Sparkasse folgt knapp dahinter mit 5 Prozent.

Bei denjenigen, die noch kein Mobile Payment am stationären Handel nutzen, aber Interesse dafür bekunden, liegt Apple Pay mit 26 Prozent in der Beliebtheit an erster Stelle. Es folgt die App „Mobiles Bezahlen“ mit 18 Prozent. Unter Sparkassen-Kunden, die Interesse an Mobile Payment haben, liegt der Präferenzanteil von „Mobiles Bezahlen“ sogar bei 40 Prozent.

Die größten Vorteile von Mobile Payment im Vergleich zu Bargeld liegen aus Sicht der Nutzer in der Schnelligkeit des Bezahlvorgangs (20 Prozent) und der Tatsache, dass das Smartphone immer dabei und griffbereit ist (14 Prozent). Die Befragten sehen Nachteile vor allem in einer schlechteren Ausgabenkontrolle (26 Prozent) und der vermuteten Unsicherheit beim Datenschutz (20 Prozent).

Jüngere Generationen affiner für Mobile Payment

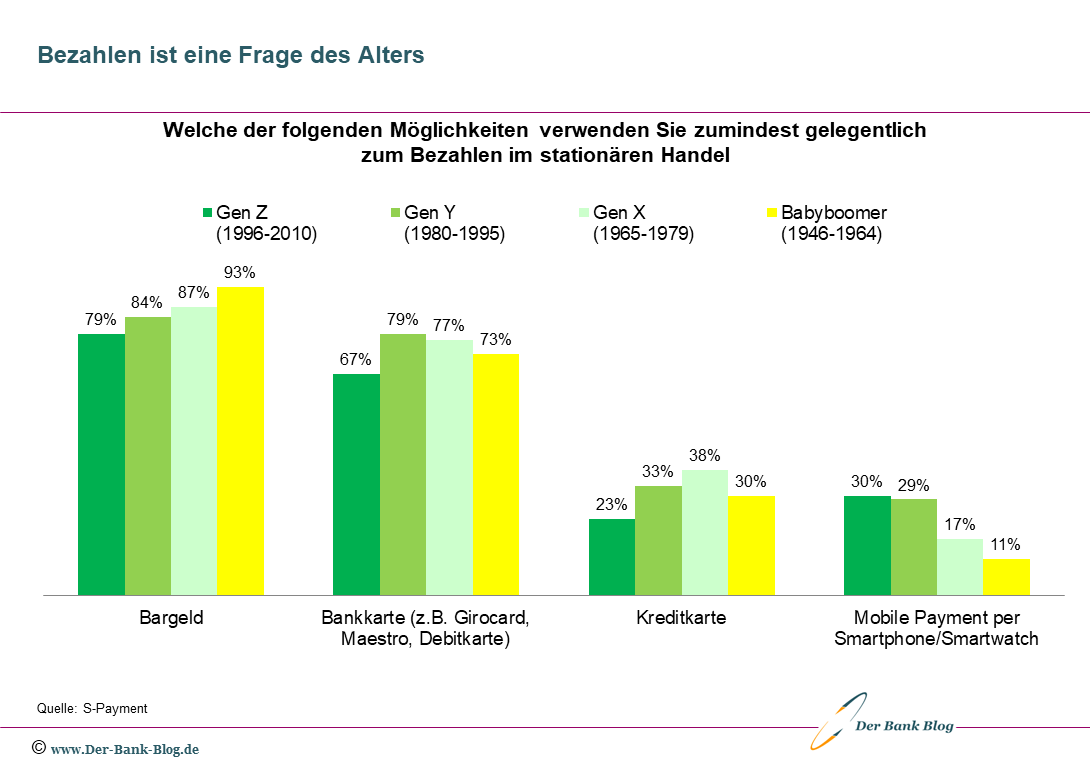

Bei jüngeren Konsumenten verliert Bargeld zugunsten von Mobile Payment als Zahlungsmittel an Bedeutung. So bezahlt die Generation Z nur noch zu 79 Prozent bar. Das Bezahlen mit dem Smartphone, einer Smartwatch oder einem anderen Device ist in dieser Altersgruppe mit einem Anteil von 30 Prozent schon das dritthäufigste Zahlungsmittel, noch vor Kreditkarten (23 Prozent).

Die Generation Y zahlt zu 84 Prozent bar, nutzt aber auch zu 29 Prozent Mobile Payment.

Die Generationen X und Babyboomer nutzen hingegen Mobile Payment nur zu 17 bzw. 11 Prozent. Hier liegt Bargeld mit 87 bzw. 93 Prozent noch ganz vorne.

Jüngere Generationen sind offener für Mobile Payment.

Generell ist das Interesse an Mobile Payment mit 91 Prozent (noch) deutlich höher als die tatsächliche Nutzung (22 Prozent). Die größte Hürde besteht beim fehlenden Impuls, Mobile Payment ein erstes Mal auszuprobieren. Denn 70 Prozent derjenigen, die das einmal getan haben, bezahlen danach regelmäßig mobil.

Kriterien zur Auswahl des Zahlungsmittels

Die wichtigsten fünf Kriterien, nach denen die Bundesbürger das für sie passende Zahlungsmittel an der Ladenkasse auswählen, sind:

- Zuverlässigkeit ( 87 Prozent),

- Akzeptanz (83 Prozent),

- Einfachheit und Schnelligkeit des Bezahlvorgangs (82 Prozent),

- Sicherheit und Datenschutz( 82 Prozent) sowie

- eine übersichtliche Ausgabenkontrolle (82 Prozent).

Beim Online-Bezahlen dominiert PayPal

PayPal ist das am häufigsten genutzte Online-Zahlverfahren (75 Prozent), gefolgt vom Kauf auf Rechnung (55 Prozent) und Kreditkarten (36 Prozent). Mobile Payment-Angebote wie Apple Pay (8 Prozent) und Google Pay (7 Prozent) haben noch Wachstumspotenzial im Bereich Online-Zahlungen, obwohl sie bereits eine hohe Nutzungsintensität aufweisen.

40 Prozent der Apple Pay-Nutzer verwenden das Zahlverfahren fast täglich oder mehrmals pro Woche, verglichen mit 24 Prozent bei PayPal-Nutzern.

Die wichtigsten Kriterien bei der Wahl eines Online-Zahlverfahrens sind:

- Zuverlässigkeit (90 Prozent),

- Vertrauen in den Anbieter (86 Prozent),

- Sicherheit und Datenschutz (86 Prozent),

- Einfachheit und Schnelligkeit (85 Prozent) sowie

- Käuferschutz bei Falsch- oder Nichtlieferung (84 Prozent).

Nur eine App zum Bezahlen?

73 Prozent der Befragten finden die Idee einer App, mit der sie überall vor Ort und im Internet bezahlen können, attraktiv. Das Konzept spricht junge und mittelalte Zielgruppen gleichermaßen an, wobei 53 Prozent der Generation Z und 51 Prozent der Generation Y Interesse bekunden.

Zusätzlich zu den Bezahlverfahren wären für die Verbraucher zusätzliche Funktionen besonders attraktiv, wie Käuferschutz und Reklamationsfunktion (79 Prozent), Versicherung bei Diebstahl oder Datenmissbrauch (71 Prozent) und die Abrufbarkeit von Kassenbelegen/Quittungen (68 Prozent).

Premium Abonnenten des Bank Blogs haben direkten kostenfreien Zugriff auf die Bezugsinformationen zu Studien und Whitepapern.

Noch kein Premium-Leser?

Premium Abonnenten des Bank Blogs haben direkten Zugriff auf alle kostenpflichtigen Inhalte des Bank Blogs (Studienquellen, E-Books etc.) und viele weitere Vorteile.

>>> Hier anmelden <<<

Neu: Tagespass Studien

Sie wollen direkten Zugriff auf einzelne Studien, aber nicht gleich ein Premium-Abonnement abschließen? Dann ist der neue Tagespass Studien genau das richtige für Sie. Mit ihm erhalten Sie für 24 Stunden direkten Zugriff auf sämtliche Studienquellen.

>>> Tagespass Studien kaufen <<<

Ein Service des Bank Blogs

Der Bank Blog prüft für Sie regelmäßig eine Vielzahl von Studien/Whitepapern und stellt die relevanten hier vor. Als besonderer Service wird Ihnen die Suche nach Bezugs- und Downloadmöglichkeiten abgenommen und Sie werden direkt zur Anbieterseite weitergeleitet. Als Premium Abonnent unterstützen Sie diesen Service und die Berichterstattung im Bank Blog.