Durch Elektromobilität und Digitalisierung werden die Karten im Markt für mobilitätsbezogene Finanzdienstleistungen neu gemischt. Das eröffnet Banken und Sparkassen gute Chancen, die eigene Position auszubauen oder in den Markt einzusteigen.

Finanzdienstleister können vom Wandel der Mobilität in Unternehmen profitieren.

Vom Gabelstapler in den Lagerhallen über den Pkw der Außendienstmitarbeiter bis hin zu leichten Nutzfahrzeugen oder Lastwagen – für viele Unternehmen ist ihre wirtschaftliche Tätigkeit direkt mit dem Thema Mobilität verknüpft. In der Folge hat sich in der betrieblichen Mobilität ein komplexes Ökosystem an Anbietern und Dienstleistern entwickelt.

Dazu gehören neben unabhängigen Mobilitäts- und Zahlungsverkehrsdienstleistern, Öl- und Energieunternehmen, spezialisierten Anbietern in Bereichen wie Mautabwicklung auch Automobilhersteller sowie Kreditkartenanbieter.

Mobilitätsbezogene Finanzdienstleistungen wichtiger B2B-Wachstumsmarkt

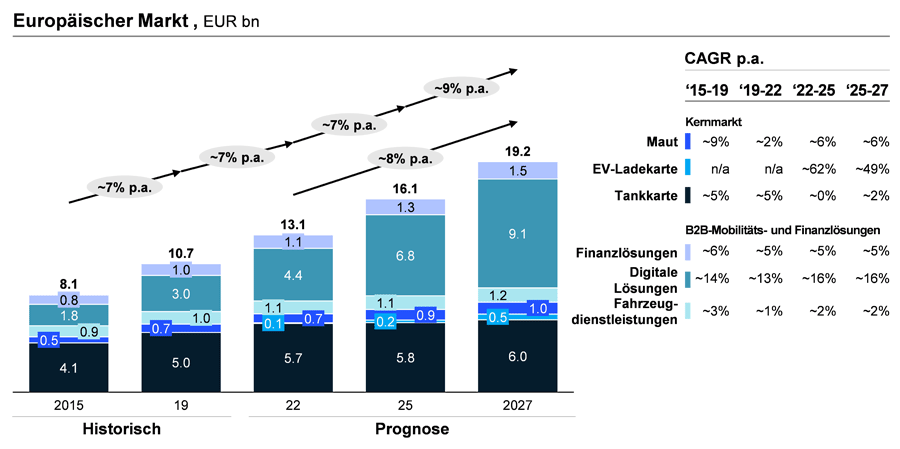

Das breite Spektrum beteiligter Akteure ist nicht überraschend. Denn der Markt für Finanzdienstleistungen im Bereich der B2B(Business-to-Business)-Mobilität in Europa dürfte nach Berechnungen von McKinsey in den kommenden Jahren stark wachsen und bis 2027 ein Volumen von rund 19 Mrd. Euro erreichen. Dieses wird insbesondere auf die drei Segmente Mobilitäts- und Finanzdienstleistungen, Mautzahlungen sowie Tank- und Ladekarten entfallen.

Zu den Mobilitäts- und Finanzdienstleistungen gehören Services wie die Mehrwertsteuer-Rückerstattung oder digitale Lösungen im Bereich Telematik oder digitale Fracht. Den Berechnungen zufolge könnte dieses Segment um etwa 16 Prozent pro Jahr wachsen – allerdings mit einer starken Fragmentierung, aufgrund der Vielzahl verschiedener Dienstleistungen und Anbieter.

Elektromobilität sorgt für hohe Nachfrage bei Ladekarten

Ein weiterer Wachstumstreiber für Zahlungsdienstleistungen im Bereich Mobilität sind Mautgebühren – insbesondere durch die Harmonisierung der europäischen Mautsysteme im Rahmen des European Electronic Toll Service (EETS). In der Folge könnte europäische Mautmarkt zwischen 2022 und 2027 jährlich um etwa 6 Prozent wachsen und ein Volumen von rund einer Milliarde Euro erreichen. Hauptgründe sind die steigende Zahl mautpflichtiger Fahrzeuge, die Einführung neuer Mautstraßen und steigende Mautgebühren. Auch wenn E-Fahrzeuge derzeit in der Regel noch von der Maut befreit sind, dürfte sich das mit zunehmender Marktdurchdringung ändern.

Für einen weiteren Schub könnte die rasant steigende Nachfrage nach Ladekarten mit einer jährlichen Wachstumsrate von 62 Prozent bis 2025 und einem Volumen von mindestens 500 Millionen Euro bis 2027 sorgen. Tank- und Ladekarten machen Bargeldtransaktionen überflüssig, was zahlreiche Vorteile wie etwa Kostenkontrolle, verbesserte Liquidität, Kostentransparenz und bequeme Rechnungsstellung bietet. Viele Anbieter sehen die Mobilitätswende als Chance und bieten bereits heute Ladekarten an.

Der Markt für Finanzdienstleistungen im Bereich der B2B-Mobilität in Europa dürfte bis 2027 ein Volumen von rund 19 Mrd. Euro erreichen, insbesondere durch Mobilitäts- und Finanzdienstleistungen, Mautzahlungen sowie Tank- und Ladekarten.

Fünf Disruptionen werden mobilitätsbezogene Finanzdienstleistungen bis 2030 prägen

Und der Markt für mobilitätsbezogene Finanzdienstleistungen ist in Bewegung – geprägt von fünf großen Trends:

- Elektrifizierung von Nutzfahrzeugen und Flotten,

- Die Infrastruktur wird elektrisch und digital,

- Arbeitsabläufe und Prozesse werden digitalisiert,

- Kundenerlebnis im Handel prägt Kundenerlebnis im B2B-Mobilitätsbereich,

- Zahlungen werden „instant“ und geräteunabhängig.

1. Elektrifizierung von Nutzfahrzeugen und Flotten

Durch den großen technologischen Fortschritt haben sich Elektrofahrzeuge als umweltfreundliche Alternative zu Verbrennern etabliert. Viele Unternehmen haben ihre Flotten bereits auf Elektromobilität umgestellt. Sukzessiv nimmt auch die Marktdurchdringung im Segment der leichten und schweren Nutzfahrzeuge zu, wo E-LKW zunehmend für die Auslieferung auf der letzten Meile eingesetzt werden. Bei Langstrecken-LKW ist die Reichweite nach wie vor eine Hürde und auch die Gesamtbetriebskosten (TCO) sind weiter hoch.

Das McKinsey Center for Future Mobility geht jedoch davon aus, dass auch bei LKW (ab 7,5t) der EV-Anteil (ohne Hybrid / Fuel Cell) steigen wird – von 0% bei 6,7 Mio. Fahrzeugen 2022 auf rund 7-8% der dann 7,4 Mio. LKW 2030 und sogar 20-22% der 7,8 Mio. LKW 2035. Bei Flottenfahrzeugen bis 7,5t ist die Entwicklung noch deutlich schneller: Der EV-Anteil von rund 2% bei rund 56 Mio. Fahrzeugen 2022 steigt auf circa 20% 2030 bzw. 43% 2035 (mit je rund 63 bzw. 67 Mio. Fahrzeugen). Durch die Elektrifizierung ändern sich auch die Bezahlverfahren, da Laden zu Hause, am Arbeitsplatz und unterwegs den Einsatz neuer Mobilitäts- und Zahlungsanbieter erfordert.

2. Die Infrastruktur wird elektrisch und digital

Infrastruktur wie Ladestationen und Mautstellen wird durch die steigende Zahl von Fahrzeugen auf den Straßen immer wichtiger. Das Aufladen von E-Fahrzeugen erfordert dabei eine vielfältigere Infrastruktur als klassisches Tanken. Ein weiterer Trend bei den Infrastrukturinvestitionen ist die Mauterhebung und Telematik.

Die zunehmende Komplexität der Lieferketten hat zu einem sprunghaften Anstieg des Bedarfs an Telematiksoftware geführt. Spediteure investieren erheblich, um die Transparenz ihrer Flotte zu erhöhen. Die Satellitenverfolgung ermöglicht es, Echtzeitinformationen über jedes Fahrzeug zu erhalten – selbst in abgelegenen oder schlecht angebundenen Gebieten. Die Telematik wird auch zu einer flexibleren Preisgestaltung auf dem Mautmarkt führen, da die Satellitenortung zum Beispiel eine Bezahlung pro Nutzung ermöglicht.

3. Arbeitsabläufe und Prozesse werden digitalisiert

Die Digitalisierung und die verstärkte Nutzung von Daten prägen den LKW-Verkehr. So lassen sich etwa Kosten durch die Prozessoptimierung bei der Auslieferung und Verladung, ein optimiertes Flotten- und Routenmanagement sowie durch maßgeschneiderte Versicherungs- und Leasingangebote senken.

Größere Flotten- und LKW-Anbieter oder Betreiber sind zunehmend bereit, in Produkte und Services zu investieren, die einen Mehrwert aus ihren digitalisierten und vernetzten Fahrzeugen schaffen können. Dies bietet Möglichkeiten für Mobilitäts- und Zahlungsverkehrsanbieter, Kunden zu gewinnen oder zu binden, indem sie ein Portfolio digitaler Mobilitäts- und Finanzlösungen anbieten.

4. Kundenerlebnis im Handel prägt Kundenerlebnis im B2B-Mobilitätsbereich

B2B-Kunden erwarten beim Thema Zahlungsverkehr im Bereich Mobilität inzwischen ein ähnliches Serviceniveau wie sie es von Zahlungen im Handel gewohnt sind. Einige Mobilitätsanbieter bieten bereits sowohl benutzerfreundliche Kundenschnittstellen als auch hoch automatisierte Backends, die komplexen Zahlungsprozesse abwickeln und automatisch mit den ausgewählten Zahlungsanbietern interagieren.

Das resultierende Kundenerlebnis hat zu einem Anstieg der Beliebtheit dieser Anbieter geführt, oft auf Kosten der traditionellen Taxis. Digitale Zahlungen sind jedoch nur der Anfang. Die Technologie und die wachsende Datenverfügbarkeit werden die Branche zunehmend verändern und zu neuen Services führen, die etwa die Möglichkeit eröffnen, sofort zu kaufen und später zu bezahlen, zu leihen oder Kredite abzurufen.

5. Zahlungen werden „instant“ und geräteunabhängig

B2B-Kunden erwarten ein integriertes Zahlungserlebnis über verschiedene Geräte hinweg, wie sie es im B2C-Bereich erleben. Mit Payment-at-Pump und Payment-in-Vehicle entfällt das zeitraubende Bezahlen am Schalter beim Tanken und Laden. Zahlungsanbieter und Plattformen investieren zudem in erheblichem Umfang in den Aufbau cloudbasierter Zahlungsökosysteme, die Automobilhersteller, Öl- und Energieunternehmen, Händler und Finanzdienstleister umfassen. So kann eine virtuelle Kreditkarte, die nur für Tank- und Mautzahlungen geeignet ist, überall akzeptiert werden und sofort Analysen liefern. Zugleich ist es mit Blick auf die Mobilfunknetze unwahrscheinlich, dass mobile Zahlungen überall nahtlos funktionieren werden, weshalb physische Karten weiterhin erforderlich sein könnten.

Großes Potenzial für etablierte und neue Anbieter

Angesichts dieser Entwicklungen ist klar, dass es für europäische B2B-Mobilitätsanbieter zu grundlegenden Veränderungen im Zahlungsverkehrsökosystem kommt. Es ist aber auch wahrscheinlich, dass es sich um mittel- bis längerfristige Veränderungen handelt. Das verschafft den etablierten Anbietern von Tankkarten- oder Mautzahlungen eine gewisse Atempause.

Umgekehrt können Zahlungsverkehrsanbieter, Automobilhersteller und Auto-FinTechs die Entwicklungen nutzen, um in den Markt einzutreten. Dabei sind Finanzdienstleister im Mobilitätsbereich gut beraten dies in drei Phasen zu tun: Zunächst geht es darum, die eigene Rolle im künftigen Ökosystem zu definieren, dann die Chancen zu nutzen, die sich durch die Umwälzungen eröffnen, und nicht zuletzt darum, bereit zu sein, das eigene Geschäftsmodell weiterzuentwickeln, um neue Ertragsquellen zu erschließen.