Im Spannungsfeld strenger ESG-Regulierungen und der Herausforderungen der nachhaltigen Transformation im KMU-Sektor kommt Banken eine Schlüsselrolle zu. Sie können sich als ganzheitlicher Nachhaltigkeitsbegleiter für ein „underserved” Segment positionieren.

Beyond Banking ermöglicht Banken, über traditionelle Finanzierungsleistungen hinaus zu gehen und – z.B. mit Beratung zu ESG-Themen – sich als umfassende Nachhaltigkeitsbegleiter zu profilieren.

Die Rolle von Banken in der nachhaltigen Transformation von kleinen und mittelständischen Unternehmen (KMUs) wird zunehmend zentraler, da diverse Regulierungen wie die EU Taxonomie Verordnung oder die Corporate Sustainability Reporting Directive (CSRD) auf Kundenseite und die Sustainable Finance Disclosure Regulation (SFDR) auf Bankenseite sowie der Aspekt der doppelten Materialität offenkundig signifikanten Einfluss auf Finanzierungen haben und noch stärker haben werden.

Damit Banken ob der Regulierungen nicht zum „Sündenbock“ der Kunden werden, der Kreditanträge verkompliziert oder ablehnt, wird es entscheidend sein, sich als Enabler einer Transformation und als Unterstützer auf diesem anspruchsvollen Weg zu positionieren. In diesem Kontext stellen sich einige Fragen, z.B.

- Wie wichtig ist dabei einfacher und leistbarer Zugang zu ESG-Expertise für KMUs?

- Welche Rolle können Banken als ganzheitlicher Nachhaltigkeitsbegleiter für KMUs einnehmen?

- Welche Chancen sich ergeben daraus sowohl für Kreditinstitute als auch für alle involvierten Stakeholder?

Die Herausforderung: KMUs und Nachhaltigkeit

KMUs stellen ein bedeutendes Segment der europäischen Wirtschaft dar, stehen aber vor großen Herausforderungen bei der Bewältigung ihrer nachhaltigen Transformation. Eine Studie von Eurochambres zeigt, dass zwar fast 60 Prozent der KMUs in ihre nachhaltige Transition investieren, sie jedoch mit der Sicherstellung ausreichender Finanzierung kämpfen. Lediglich 35 Prozent ihrer Investitionen wurden durch externe Quellen finanziert, und nur 16 Prozent dieser externen Finanzierung können als nachhaltige Finanzierung klassifiziert werden.

Neben diesen finanziellen Hürden fehlt es KMUs auch an einer umfassenden Strategie und häufig auch den notwendigen Kenntnissen/Wissen, um den gesetzlichen Anforderungen gerecht zu werden. Laut einer Untersuchung von PricewaterhouseCoopers zeigt sich, dass zwar eine hohe Bereitschaft zur Durchführung der grünen Transformation existiert, jedoch eine ganzheitliche Strategie und die Fähigkeit, die regulatorischen Voraussetzungen zu erfüllen, oft fehlen.

Banken als Schlüsselplayer in der nachhaltigen Transformation

Etablierten Banken kommt bei dieser Herausforderung rund um die nachhaltige Transformation großer Segmente der Wirtschaft eine zentrale Rolle zu. Durch die Bereitstellung eines umfassenden Angebots an nachhaltigen Produkten und Services, können diese sich als zentraler strategischer Partner für KMUs positionieren. Neben grünen Produkten wie grüne Kredite und Bonds, stehen hier auch Beratung zu Nachhaltigkeitsthemen und Unterstützung beim Berichtswesen im Fokus.

Ein wesentlicher Aspekt, warum etablierte Banken im Vergleich zu anderen Wirtschaftsteilnehmern besonders geeignet sind, die Rolle eines ganzheitlichen Nachhaltigkeitsbegleiters einzunehmen, liegt darin, dass sie neben ihrer Funktion als Finanzierer auch über ein beispielloses Netzwerk an Partnern und Experten mit spezifischer ESG-Expertise verfügen.

Digitaler Marktplatz für ESG-Beratung als Beyond Banking Service

Durch Kooperationen mit ihren ESG-Netzwerkpartner können Banken ihren KMU- Kunden wie kein anderer Zugang zu notwendiger Nachhaltigkeitsexpertise bieten. So betont Stefan Otto in einem Beitrag an dieser Stelle zur Schlüsselrolle von Banken im wirtschaftlichen Wandel: „Kooperationen zwischen Unternehmen sind der Schlüssel zum Erfolg, um notwendige Nachhaltigkeitsziele zu erreichen. Mit einem umfassenden Netzwerk an Beratungskooperationen entsteht so besagtes grünes Ökosystem an Nachhaltigkeitsexpertise, auf das Firmenkundinnen und -kunden jederzeit themenbezogen zugreifen können“.

Ein Weg, um dies als Bank im Einklang mit der Konzession und der Regulatorik zu bewerkstelligen, ist die Einrichtung eines digitalen ESG-Service-Marktplatzes, auf welchem externe Nachhaltigkeitsberater aus dem Banken-Netzwerk gelistet sind und in deren Namen digital buch- & abwickelbare Kurzberatungsleistungen anbieten. Diese Plattform würde es KMUs ermöglichen, maßgeschneiderte Beratungsdienste einfach und effizient zu buchen, wodurch die Umsetzung von ESG-Initiativen erheblich vereinfacht wird.

Fünf Nutzenvorteile für KMUs, ESG-Experten & Banken

Ein digitaler Marktplatz für ESG-Beratung Modell bietet in dieser Konstellation folgende Nutzenvorteile für alle involvierten Stakeholder:

- Niederschwelliger Zugang zu ESG-Expertise für KMUs;

- Effizientes Neugeschäft für externe ESG-Berater;

- Beitrag zu bankeigenen ESG-Initiativen;

- Erweiterung des Kundenstamms im ESG-konformen Finanzierungsbereich;

- Abhilfe bei der Challenge des Fachkräftemangels.

1. Niederschwelliger Zugang zu ESG-Expertise für KMUs

Viele KMUs sehen sich mit der Herausforderung konfrontiert, dass sie aufgrund ihrer Größe oft nicht im Fokus großer Beratungsfirmen stehen und somit bei der Umsetzung von ESG-relevanten Themen „underserved“ sind. Der digitale ESG-Service Marktplatz schafft hier Abhilfe, indem auf diesem speziell auf die Bedürfnisse dieser Unternehmen zugeschnittene Beratungsleistungen angeboten werden. Dies erleichtert den KMUs den Zugang zu wertvoller Expertise und unterstützt sie bei der nachhaltigen Transformation ihrer Geschäftsmodelle.

2. Effizientes Neugeschäft für externe ESG-Berater

Für ESG-Experten bietet der Marktplatz eine Plattform, um ihre Dienstleistungen effizient einem breiten Publikum anzubieten und Neugeschäft zu generieren. Die digitale Abwicklung ermöglicht eine effiziente und gar (teil-) skalierbare Bereitstellung ihrer Expertise.

3. Beitrag zu bankeigenen ESG-Initiativen

Durch die Bereitstellung eines solchen Marktplatzes leisten Banken nicht nur einen Beitrag zur Förderung der Nachhaltigkeit in der Wirtschaft, sondern stärken auch ihre eigenen ESG-Initiativen.

4. Erweiterung des Kundenstamms im ESG-konformen Finanzierungsbereich

Banken, die solche Dienstleistungen anbieten, ziehen vermehrt Kunden an, deren Finanzierungsvorhaben den ESG-relevanten Regulatorien entsprechen. Dies kann sich in weiterer Folge positiv auf das Firmenneukundengeschäft auswirken und so die Position der Bank im wettbewerbsintensiven Finanzsektor stärken.

5. Abhilfe bei der Challenge des Fachkräftemangels

Dadurch, dass die Leistungserbringung durch externe ESG-Experten über den digitalen Marktplatz passiert, ermöglicht es Banken, KMUs einfachen Zugang zu spezialisierten Beratungsleistungen anzubieten, ohne direkt von dem branchenweiten Fachkräftemangel betroffen zu sein. Dies gewährleistet eine kontinuierliche Bereitstellung qualitativ hochwertiger Dienstleistungen.

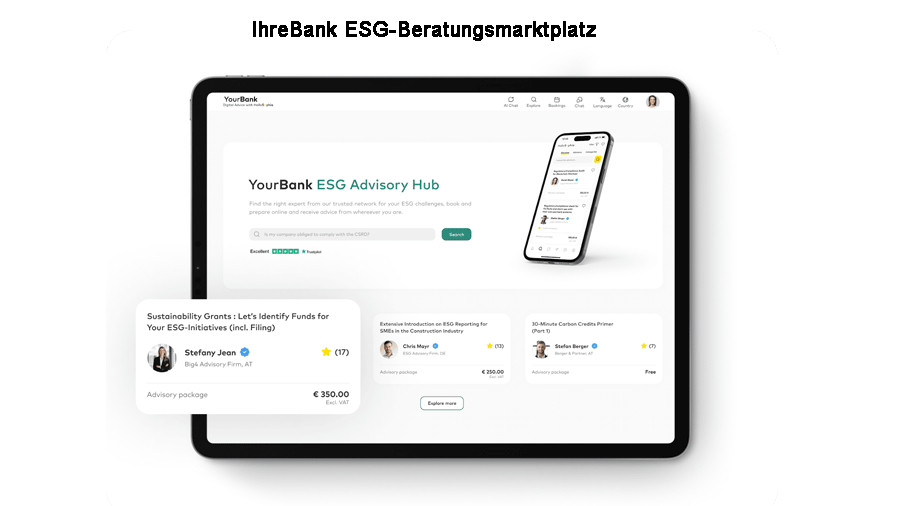

beyond24 – [Ihre Bank] Online-Beratungsmarktplatz

beyond24 ist ein Beyond Banking-Demo Case von HalloSophia. Die Demo zeigt auf, wie Banken zur digitalen Drehscheibe für Beratung und Expertinnen-Rat werden können, welche/r von vertrauenswürdigen Netzwerkpartnern und einzelnen Berater innerhalb ihres Ökosystems erbracht wird.

„IhreBank“ ESG-Beratungsmarktplatz powered by HalloSophia, der es externen Nachhaltigkeitsberatern aus dem Bankennetzwerk erlaubt, effizient und digital Kurzberatung für KMU-Kunden der Bank anzubieten.

Das Dienstleistungsangebot kann durch das Listing interner Finanzspezialisten erweitert werden, die von bestehenden und neuen Kunden on-demand gebucht werden können. Ermöglicht wird das durch die Out-of-the-Box-Lösung der ConsulTech Company HalloSophia, welche White-Label-„Service Marketplaces“ inklusive des notwendigen regulatorischen Rahmens für andere Organisationen in deren Branding betreibt. Insgesamt handelt es sich um ein bahnbrechendes, radikal neues Konzept mit ungeahntem New Business-Potenzial an der Schnittstelle der Key Assets etablierter Banken.

ESG-Service-Marktplätze als Beyond Banking-Dienstleistung

Banken haben durch die Schaffung digitaler ESG-Service-Marktplätze und die Integration externer Beratungsexperten in eigene Kanäle eine einmalige Gelegenheit, eine zentrale Rolle in der Nachhaltigkeitstransformation von KMUs einzunehmen. Indem sie als digitaler Hub agieren, können sie Risiken minimieren und gleichzeitig bedeutende Synergien schaffen, die den Wert für KMUs, Experten und die Bank selbst maximieren.

Diese Strategie ermöglicht es Banken, über traditionelle Finanzierungsleistungen hinaus zu gehen (Beyond Banking) und als umfassende Nachhaltigkeitsbegleiter zu agieren, wodurch sie einen entscheidenden Beitrag zur Förderung einer nachhaltigen, zukunftsfähigen Wirtschaft leisten.