Die vollständige Digitalisierung des Kreditprozesses läuft auf Hochtouren. Mittlerweile sind Konsumentenkredite innerhalb von 15 Minuten abschließbar, aber auch komplexere Finanzierungen und Unternehmenskredite lassen dank Künstlicher Intelligenz nicht mehr lange auf sich warten.

Der Online-Abschluss von Konsumentenkrediten ist heutzutage weit verbreitet, aber auch Unternehmenskredite könnten durch die Nutzung von KI bald folgen.

Wie im vorhergehenden Beitrag zur digitalen Bankberatung beschrieben, eignet sich der Einsatz von Künstlicher Intelligenz (KI) dazu, den Informationsfluss zwischen Kunde und Bank, aber auch innerhalb einer Bank zu verbessern. Von dieser Anwendungsmöglichkeit machen bereits eine Vielzahl von Finanzinstituten im genossenschaftlichen, öffentlichen und privaten Sektor Gebrauch.

Darüber hinaus eignet sich die Technologie hervorragend, um mittels strukturierter und unstrukturierter Daten Bankberater und -analysten im Rahmen von Kreditvergabe- und Immobilienfinanzierungsprozessen zu unterstützen. Im Idealfall können diese Prozesse gar vollumfänglich automatisiert bearbeitet werden.

Revolution des Kreditgeschäfts durch Künstliche Intelligenz

Mit Hilfe von KI können so beispielsweise aus Zahlungsstrom-Analysen schnelle Einblicke in die Kreditwürdigkeit eines Privatkunden gewonnen werden. Aber auch durch die Extraktion, Analyse und Interpretation einzelner Informationen aus komplexen Dokumenten der Unternehmensfinanzierung, wie Geschäftsberichten oder Bilanzen, können Kreditvergabeprozesse heute signifikant beschleunigt werden.

Im Folgenden werden die möglichen Auswirkungen auf Privat- und Firmenkundenkredite sowie auf den Bereich der Baufinanzierung näher untersucht.

Künstliche Intelligenz und Privatkundenkredite

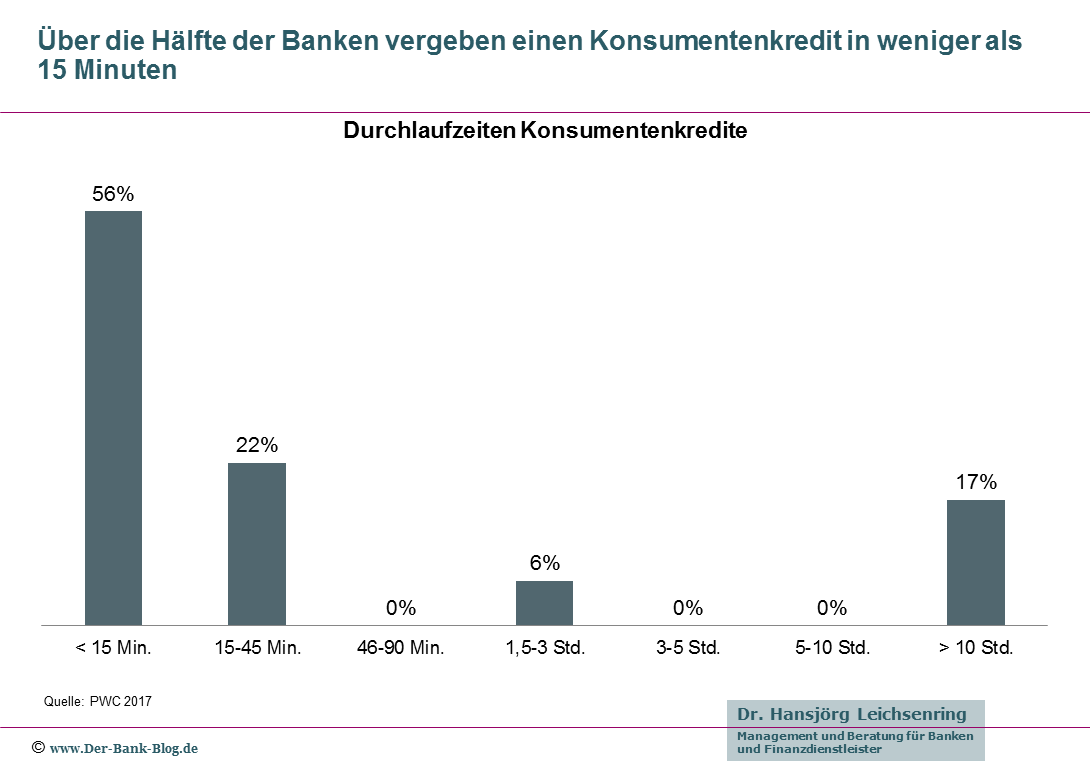

Die steigende Nachfrage nach Online-Krediten ist wenig verwunderlich: Mehr als die Hälfte der deutschen Kreditinstitute benötigt für den Abschluss eines Konsumentenkredits mittlerweile weniger als 15 Minuten, die Auszahlung erfolgt in der Regel innerhalb von ein bis zwei Tagen.

Konsumentenkredite lassen sich durch Digitalisierung und Anwendung von KI mittlerweile innerhalb von 15 Minuten bearbeiten.

Insgesamt zeigt sich, dass die Beantragung eines Online-Kredits bis 100.000 Euro für Konsumenten im deutschen Markt kein Problem ist. Nahezu alle Institute, die einen Online-Kredit anbieten, ermöglichen einen Upload der Dokumente auf ihrer Website, die Identifikation ist häufig via Video-Identifikation möglich und eine handschriftliche Vertragsunterzeichnung ist auch nur noch selten notwendig. Damit ist die Antragsstellung zu großen Teilen digitalisiert.

Trotz der steigenden Digitalisierung des Antragsprozesses, erfolgt die fallabschließende Kreditbearbeitung und -entscheidung in vielen Häusern häufig noch mit hohem manuellem Aufwand. So werden Antragsdokumente manuell validiert und externe Auskunfteien eingebunden, welche die Kreditwürdigkeit eines Kunden auf Basis von Einkommen, Ausgaben, Beschäftigungsverhältnis oder Kredithistorie untersuchen.

Nachdem die Kreditprozesse in den letzten Jahren in Workflow Management Tools überführt wurden, gehen die Institute nun vermehrt dazu über, auch sämtliche Elemente der inhaltlichen Überprüfung der Antragsstrecke zu digitalisieren. So werden Informationen wie Gehaltsnachweise, Grundbücher oder Angaben zum Finanzierungsobjekt mittels OCR-Technologie (Optical Character Recognition, Optische Zeichenerkennung), und künstlicher Intelligenz sekundenschnell analysiert und automatisch verarbeitet. Anschließend wird die Kreditwürdigkeit der Kunden dann auf Basis einer Zahlungsstromanalyse ermittelt. Dabei können auch die PSD2-Datenpunkte anderer Institute genutzt werden.

Datenschutzrechtlich unterstützt wird die Digitalisierung von Kreditprozessen mittlerweile durch die Datenschutzgrundverordnung (DSGVO). Die DSGVO hat die Grundlagen geschaffen, um die Verarbeitung von Kundendaten sowie das Einholen und Dokumentieren des Kundeneinverständnisses zu vereinheitlichen.

Künstliche Intelligenz und Unternehmenskredite

Schwieriger hingegen gestaltet sich die Realisierung eines Online-Unternehmenskredits, welcher durch Regularien wie das Kreditwesengesetz oder MaRisk geprägt ist. Dadurch erfordert der Prozess eine umfangreiche Dokumentation und gestaltet sich komplexer als jener des Privatkundenkredits:

- Quantitative/qualitative Informationsbeschaffung

- Ratingermittlung

- Erstvotum durch Kundenberater (Markt)

- Zweitvotum (Marktfolge)

- Vertragsabschluss

- Auszahlung

- Kreditüberwachung (Rating-Updates)

Gemäß der New York Federal Reserve’s Small Business Credit Survey haben mittelständische New Yorker Unternehmen mit bis zu 500 Mitarbeitern im Jahr 2014 intern durchschnittlich 33 Stunden aufgewendet, um einen Kredit zu beantragen. Anschließend wurde der Antrag von 42 Prozent dieser Bewerber abgelehnt. Ein derart langwieriger und erfolgloser Kreditprozess hat einen stark negativen Einfluss auf die Kundenzufriedenheit, besitzt jedoch großes Automatisierungspotential durch künstliche Intelligenz.

Heutzutage zeichnet sich in Deutschland ein ähnliches Bild hinsichtlich der Digitalisierung von Unternehmenskreditprozessen ab, wie eine Studie des Bankenfachverbands zeigt. 2017 nutzten drei Prozent aller deutschen Unternehmen die Website einer Bank sowie fünf Prozent Internetportale für den Kreditabschluss. Bei den großen Unternehmen darunter, mit einem jährlichen Umsatz von mehr als 50 Millionen Euro, waren dies jeweils nur ein Prozent.

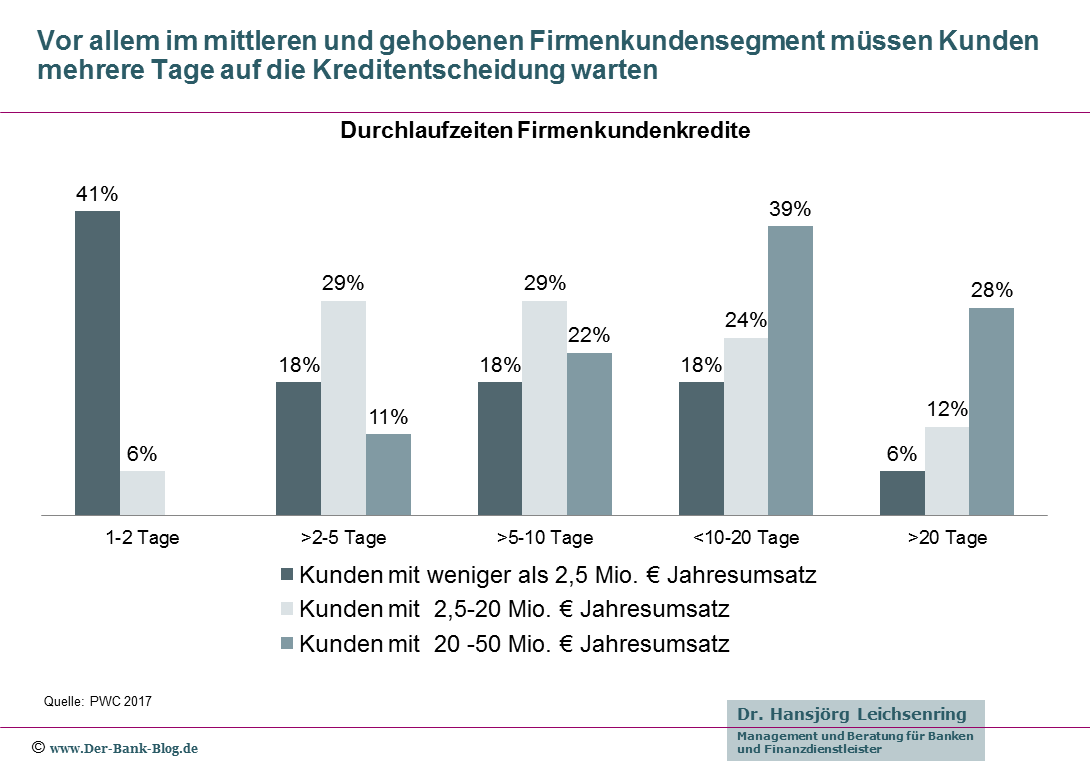

Zwar ist die Anzahl der Kreditanfragen von Unternehmen bedeutend geringer als jene von Privatkunden, jedoch ist das zeitliche Einsparpotential bei Unternehmenskrediten weitaus höher – insbesondere bei Großunternehmen. Nach einer PWC-Studie sind bei kleinen und mittelständischen Unternehmen sind 60 Prozent Kreditinstitute bereits in der Lage, innerhalb von fünf Tagen eine Kreditentscheidung zu treffen. Bei mittelgroßen Firmenkunden hingegen, ist es 65 Prozent der Institute nicht möglich, innerhalb von fünf Tagen eine Kreditanfrage zu bearbeiten. Bei Großunternehmen sind dies gar 89 Prozent aller Institute.

Unternehmen müssen meist mehrere Wochen auf eine Kreditentscheidung warten.

Die Herausforderung bei Unternehmen, insbesondere bei kapitalmarktorientierten, ist im Rahmen des Kreditprozesseses die Analyse der zahlreichen Unterlagen. Zentrales Dokument ist dabei zumeist der Jahresabschluss, welcher zunächst normalisiert wird, um darauf aufbauend ein Rating durchzuführen. In der Regel wird dieser Vorgang intern von Analysten oder extern von Outsourcing-Dienstleistern manuell erbracht und erfordert je nach Umfang und Komplexität eines Abschlusses mehrere Tage.

Mit Hilfe von optischer Zeichenerkennung (OCR) und Natural Language Processing (NLP) kann das zeitaufwendige Financial Spreading heutzutage jedoch weitgehend automatisiert werden. Dadurch reduziert sich der Zeitaufwand für die Analyse der Dokumente von mehreren Tagen auf wenige Minuten.

Beispielsweise kann eine KI-Anwendung der IBM relevante Daten in strukturierter sowie unstrukturierter Form extrahieren und ist mit jeglichen Bilanzierungswahlrechten und -ermessensspielräumen vertraut. Dadurch können Bilanz sowie Gewinn- und Verlustrechnung in eine Einheitsform mit mehr als 200 Positionen überführt werden. Die Anwendung bestimmt für jede Position ein Konfidenzlevel, ermöglicht es dem Analysten, die Herkunft jeder Position im Originaldokument nachzuverfolgen und berechnet Standardkennzahlen. Dem Analysten obliegt schließlich die Verifizierung des automatisch erstellten Spreadings sowie die Ermittlung des Ratings mittels etablierter Kreditrating-Tools.

Einsatz von KI bei Hypothekendarlehen

Auch im Bereich der Immobilienfinanzierung besteht Potential für den Einsatz von KI. In 2018 betrug gemäß Bundesbankstatistik die Höhe der Hypothekenkredite der deutschen Banken an inländische Unternehmen und Privatpersonen 1.334 Milliarden Euro. Dies lässt erahnen, wie hoch der Wert der besicherten Immobilien im Rahmen dieser Kredite ist. Umso wichtiger ist es, Grundbücher auf Risiken zu untersuchen, die den Wert der besicherten Immobilie mindern können.

Auch der Aufwand einer Grundbuchanalyse kann mittels OCR und NLP von mehreren Tagen bis auf wenige Minuten reduziert werden. Ähnlich wie bei der KI-gestützten Jahresabschlussanalyse werden dem Risikoanalysten relevante Inhalte wiedergegeben, die den Immobilienwert negativ beeinflussen, sodass dieser schnell eine Entscheidung treffen kann.

Künstliche Intelligenz hat großes Potential, aber deutsche Banken investieren zu wenig

Laut der erwähnten PWC-Studie, haben elf Prozent aller deutschen Kreditinstitute segmentübergreifend keine Digitalisierungsstrategie, obwohl 2021 voraussichtlich 75 Prozent der Unternehmensanwendungen Gebrauch von künstlicher Intelligenz machen werden.

Im Bankensektor werden die weltweiten Ausgaben für KI im Jahr 2018 vermutlich 3,3 Milliarden US-Dollar erreichen, industrieübergreifend wuchsen die Investitionen in KI damit gar um 54 Prozent im Vergleich zu 2017. Erstaunlich ist dabei, dass die USA für mehr als drei Viertel des Investitionsvolumens in die Technologie verantwortlich sind.

Das Kundenverhalten im Kreditgeschäft wird sich in den kommenden Jahren massiv ändern. Kunden werden vermehrt online und mobil nach Krediten suchen, um von geringen Durchlaufzeiten sowie günstigen Konditionen zu profitieren. 2017 wurden gemäß einer Marktstudie bereits 27 Prozent aller Konsumentenkredite online abgeschlossen. Diese Zahl wird wachsen und auch Unternehmen werden vermehrt Gebrauch von den digitalen Kanälen machen.

Die Technologie ist bereit, um Bankenprozesse an die Erfordernisse des Marktes anzupassen und Angebote wie Konsumenten-, Unternehmens- oder Hypothekenkredit effizienter und kundenorientierter zu gestalten. FinTechs machen von dieser Innovationskraft seit einigen Jahren erfolgreich Gebrauch, aber auch herkömmliche Banken sollten sie nutzen, um ihr Geschäftsmodell zukunftsfähig zu gestalten und Kunden von neuem zu begeistern.