Aus einer aktuellen Open Banking Analyse geht hervor, dass die etablierten Akteure in der Finanzbranche ihr Angebot verstärken und interessante neue Produkte herausbringen, während gleichzeitig auch neue Banken das Spielfeld betreten.

Der Trend zu Open Banking verstärkt sich und die Entwicklung geht in Richtung Open Finance.

Als Reaktion auf die steigende Nachfrage nach offenen und integrierten Finanzlösungen bieten immer mehr Finanzinstitute Finanzdienstleistungen auch in Form von Banking-as-a-Service (BaaS) oder, mit anderen Worten als White-Label- oder (Co-)Branding-Produkte an, die andere Unternehmen in die Wertversprechen für ihre Kunden übernehmen können.

Drei zentrale Erkenntnisse bei Open Banking

Die diesjährige Ausgabe des Open Banking Monitors von INNOPAY bietet daher vor allem strategische Einblicke in den Fortschritt von Finanzinstituten im Bereich BaaS.

Nachfolgend die wichtigsten Erkenntnisse auf einen Blick:

- Der Wettbewerb wird härter,

- API-Produktangebot wächst,

- Für Entwickler optimiert.

Der Wettbewerb wird härter

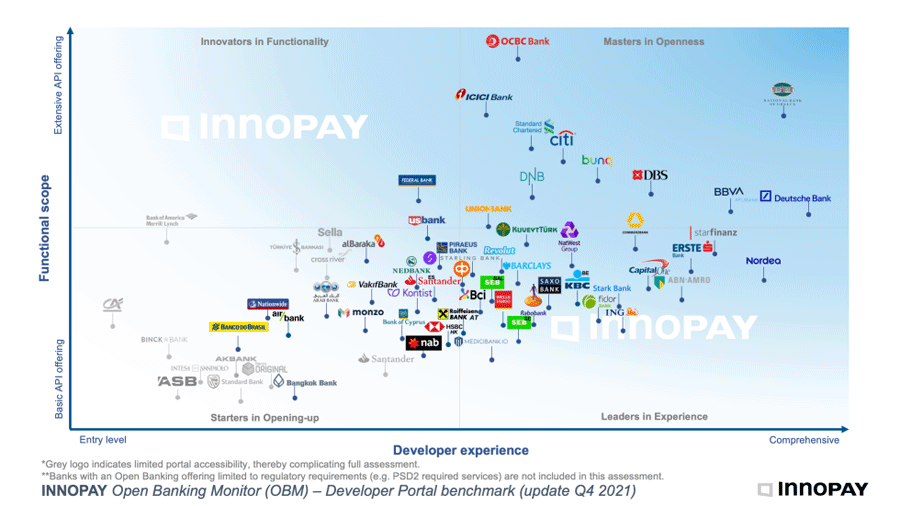

Der Open Banking Monitor zeigt auf, welche Maßnahmen Banken bei der Erweiterung Ihres API-Produktangebots (entlang der der „Funktionsumfangs-Achse“) und bei der Optimierung der Benutzerfreundlichkeit („Entwicklererlebnis‘-Achse“) umsetzen.

Aus der neuesten Ausgabe geht auch hervor, dass bestehende Player nachlegen und interessante neue Produkte im Bereich Open Banking herausbringen, während gleichzeitig viele neue Banken das Spielfeld betreten.

Open Banking Anbieter im Überblick.

API-Produktangebot wächst

Bemerkenswert ist der Trend, dass Banken immer mehr APIs anbieten: Die Zahl der pro Bank angebotenen APIs ist durchschnittlich um 17 Prozent gestiegen. APIs decken inzwischen eine immer größere Bandbreite an üblichen Bankdienstleistungen ab, ganz oben auf der Liste stehen nach wie vor Kontoinformationsdienstleistungen (für verschiedene Kontotypen), Zahlungsinitiierung (für verschiedene Zahlungsinstrumente) und das Zahlungsmanagement (für verschiedene vom Nutzer initiierte Aktionen im Bereich Zahlungsverkehr).

Stark zugenommen haben APIs für die Übermittlung von Kundeninformationen, die eine kontrollierte Weitergabe ausgewählter Datenattribute ermöglichen. Auch verschiedene unternehmensbezogene APIs sind auf den Markt gekommen, die die Effizienz und den Kundenkomfort im Bereich Transaktionsbanking weiter optimieren, zum Beispiel bei der Handelsfinanzierung, dem elektronischen Bankkontenmanagement (eBAM) und bei Funktionen zum Cash-Pooling in Echtzeit.

Zwar konzentrieren Open-Banking-APIs sich immer noch auf die Kernfunktionen, doch ihre Verbreitung beschleunigt sich und weitet sich auf andere Produkte und Dienstleistungen aus, wie die graphische Darstellung unserer Analyse von APIs in den Entwicklerportalen 15 großer multinationaler Banken illustriert.

Für Entwickler optimiert

Die durchschnittliche Bewertung des Entwicklererlebnisses ist um 11 Prozent besser geworden. Dadurch wird die Messlatte angehoben: Der Wettbewerb wird stärker, und Banken müssen nachlegen, um nicht von der Konkurrenz überholt zu werden. Der höhere Entwicklerkomfort ist in erster Linie zurückzuführen auf:

- Community-Entwicklung: 22 Prozent mehr Banken, die aktiv in die Entwicklung der Community investieren, durch Nachrichtenartikel, Blogs, Veranstaltungen oder Partnerschaftsprogramme. Dies deutet darauf hin, dass die Banken beginnen, zu erkennen, wie wichtig die Etablierung der Open-Banking-Community ist, um die Innovation voranzutreiben.

- Benutzerfreundlichkeit: 21 Prozent Steigerung der Bewertung, dank zusätzlicher oder optimierter Entwicklertools wie dynamischen Sandboxfunktionen, detaillierten Schnellstartanleitungen oder umfassenderen Funktionen zum Anwendungs- und Autorisierungsmanagement, die zu einer besseren Erfahrung für Entwickler beitragen, indem sie den API-Kunden die Arbeit erleichtern.

- API-Dokumentation: 3 Prozent mehr Funktionen wie Informationen über den API-Anwendungs- und Geschäftskontext, API-Versionsmanagement und Changelogs sowie die Prägnanz von API-Spezifikationen, die allesamt die allgemeine Lesbarkeit der API-Dokumentation und des zugehörigen Inhalts verbessern.

Drei Trends machen Entwicklern im Bereich Open Banking das Leben leichter

Aktuell sehen wir drei Trends, die eine wichtige Rolle bei der Verbesserung der Erfahrung von API-Nutzern spielen:

- Einheitliche Oberflächen über Länder und Märkte hinweg.

- Kollaborative Lösungen durch „Partner-APIs“ oder „Mash-ups”.

- Flexible API-Lösungen für divergierende Bedürfnisse.

1. Einheitliche Oberflächen über Länder und Märkte hinweg

API-Lösungen lösen eine große Bandbreite an Aufgaben für vielfältige API-Nutzer in verschiedenen Branchen und Märkten. Für Banken stellen daher einheitliche Entwickleroberflächen und eine intuitive Herangehensweise einen entscheidenden Faktor dar, um die Interoperabilität ihrer Lösungen zu gewährleisten.

2. Kollaborative Lösungen durch „Partner-APIs“ oder „Mash-ups”

Bei Open Banking geht es nicht nur darum, Daten und Funktionen verfügbar zu machen und zu nutzen, sondern noch mehr darum, die durch offene Geschäftsmodelle möglich werdenden neuen Chancen auszuloten. Banken mit einem kollaborativen Mindset können innerhalb neuer digitaler Ökosysteme Schlüsselpositionen besetzen, wenn sie gemeinsam mit anderen für beide Seiten nutzbringende Produkte entwickeln, die den gesamten Vorgang für den Nutzer abdecke

3. Flexible API-Lösungen für divergierende Bedürfnisse

Eine für alle Aufgaben passende Universallösung gibt es nicht, und die einzelnen API-Nutzer haben unterschiedliche Bedürfnisse im Hinblick auf Sicherheit, Authentifizierung oder Formatierung. Flexible API-Lösungen erhöhen somit insgesamt die Robustheit und fördern eine umfassende Akzeptanz.

Drei funktionelle Aspekte von Open Banking

Im Hinblick auf den Funktionsumfang werden APIs im Open Banking Monitor anhand von drei Aspekten beurteilt:

- Leistungsumfang des API-Produkts,

- erbrachter Mehrwert durch die API,

- Komplexität der API.

Zeit zum Handeln – Open Finance steht vor der Tür

Für alle, die im Bereich Open Banking tätig sind (egal, ob sie Spitzenreiter sind oder eine eher reaktive Herangehensweise verfolgen), erscheint am Horizont eine neue Herausforderung: „Open Finance“. In diesem neu entstehenden Paradigma der Finanzindustrie erfolgt die Wertschöpfung durch die Bereitstellung, den Austausch und die Nutzung von noch mehr Bankdaten und -produkten mithilfe von APIs. Open Finance unterstützt die Entwicklung überzeugenderer, „integrierter“ Wertversprechen für Kunden und Partner in digitalen Ökosystemen.

Neben Compliance-Herausforderungen, die Open Finance stellt, müssen Finanzdienstleister und andere Akteure mit einer sich ständig ändernden Wettbewerbslandschaft fertig werden. Neu auf den Markt tretende Akteure sprengen herkömmliche Wertversprechen und Geschäftsmodelle, bieten gleichzeitig jedoch auch neue Kooperationsmöglichkeiten. Wir sehen eine starke Verschiebung hin zur Wertschöpfung durch nahtlose digitale Kundenprozesse und Datenströme. Unternehmen mit ehrgeizigen Open-Finance-Strategien werden in der datengetriebenen Wirtschaft am ehesten erfolgreich sein.

Open Finance ist ein bahnbrechender Impulsgeber, der Finanzinstitute dazu herausfordert, ihre Geschäftsmodelle zu überdenken und aktiv zu werden, um Mehrwerte zu erschließen und die eigene Relevanz zu sichern. Es besteht kein Zweifel: Open Finance ist ein wesentlicher Baustein für Finanzdienstleister, die sich in einem digitalen Ökosystem behaupten und kooperativ tätig sein wollen. Jetzt ist es für sie an der Zeit, zu handeln.