Die Ergebnisse der deutschen Innovationserhebung 2022 zeigen, dass es den Banken erstmals gelungen ist, einen höheren Umsatzanteil mit neuen Produkten zu erzielen als im Durchschnitt der deutschen Wirtschaft. Vier Gründe sind dafür maßgebend.

Banken scheinen bei Innovationen aufzuholen.

Die Deutsche Innovationserhebung ist eine im Auftrag des BMBF jährlich vom Leibniz-Zentrum für Europäische Wirtschaftsforschung (ZEW), dem Fraunhofer-Institut für System- und Innovationsforschung ISI und den Institut für angewandte Sozialwissenschaft (infas) durchgeführte, repräsentative Umfrage der deutschen Unternehmen zu ihren Innovationsaktivitäten.

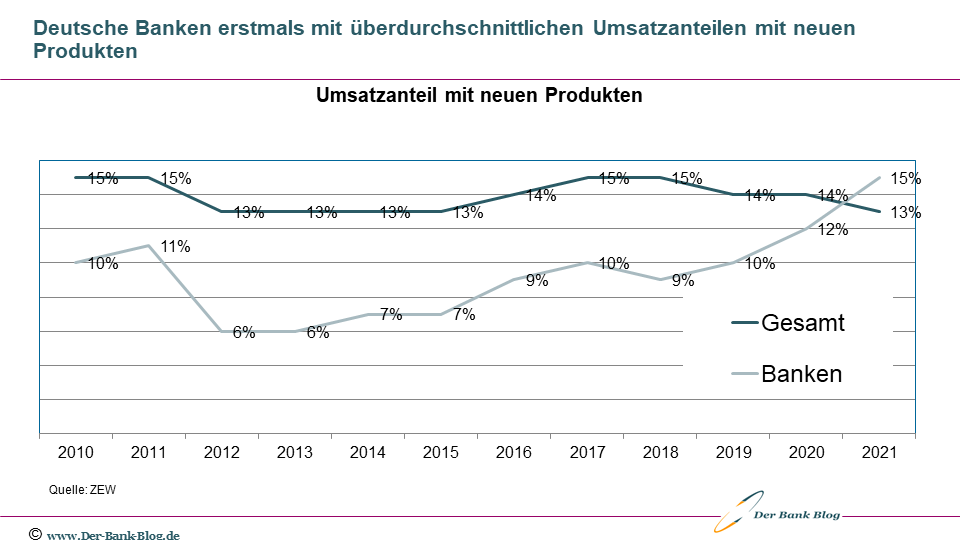

Die Ergebnisse der neuesten Befragung aus dem Jahr 2022 (Bezugsjahr 2021) sahen dabei erstmalig die deutschen Banken in Bezug auf den Anteil mit neuen Produkten oberhalb des Durchschnitts der deutschen Wirtschaft. Während im Jahr 2010 der Umsatzanteil mit neuen Produkten im gesamtwirtschaftlichen Durchschnitt bei 15 Prozent lag, betrug dieser Anteil im Bankensektor nur 10 Prozent. Bis zum Jahr 2021 konnten die Banken ihren Anteil auf 15 Prozent steigern, während die deutsche Wirtschaft im Durchschnitt auf 13 Prozent kam. Der aktuelle Wert der deutschen Banken stellt dabei gegenüber der Mitte des letzten Jahrzehnts sogar eine Verdoppelung dar und ist insbesondere deshalb hervorzuheben, weil sich die Innovationsaktivitäten im Bankensektor in der Vergangenheit auf Kostensenkungen und weniger auf Produktinnovation konzentriert haben.

Erstmals seit 2010 erzielten die Banken höhere Umsatzanteile mit neuen Produkten als der Durchschnitt der deutschen Wirtschaft.

Unternehmenskultur als Motor von Innovationen

Die deutlich positive Entwicklung im Bankensektor lässt dabei die Frage nach den Gründen aufkommen. Sicherlich sind diese vielfältig und können neben spezifischen technologischen Potenzialen, z.B. resultierend aus der Digitalisierung der Angebote, auch mit dem gestiegenen Wettbewerbsdruck z.B. durch FinTechs aus dem Mobile-Payment-Bereich zu tun haben. Ein weiterer interessanter Aspekt, der in der aktuellen Innovationserhebung, genauer beleuchtet wurde, betrifft die spezifische Unternehmenskultur.

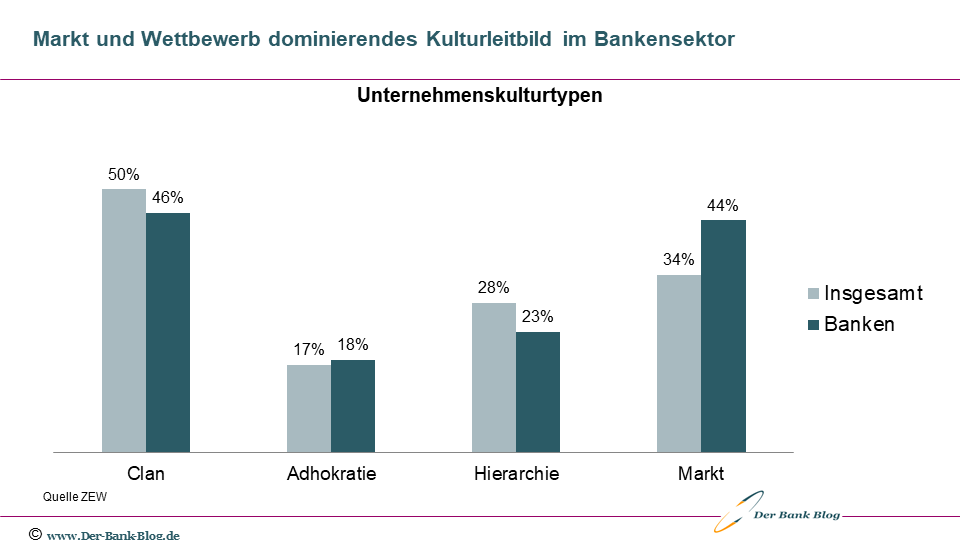

Die Ergebnisse zeichnen insgesamt ein konsistentes Bild. Aufbauend auf der Typologie von Unternehmenskulturen von Kim, Cameron und Quinn legen die deutschen Banken ein besonderes Gewicht auf kompetitive Elemente, die den Wettbewerb als Organisationsprinzip auch intern anerkennen. 44 Prozent der Unternehmen im Bankensektor sind stark durch ein solches Leitbild geprägt, während es nur 34 Prozent der Unternehmen insgesamt sind. Hierarchie und auf zentrale Führungsfiguren („Clan-Orientierung“) ausgerichtete Leitbilder kommen zwar auch vor, sind aber im deutschen Durchschnitt relativ häufiger.

Marktliche und wettbewerbliche Leitbilder dominieren die Unternehmenskultur im Bankensektor. Hierarchie sowie auf zentrale Führungsfiguren ausgerichtete „Clan“-Leitbilder sind unterdurchschnittlich ausgeprägt

Hohe Bedeutung variabler Gehaltskomponenten in Banken

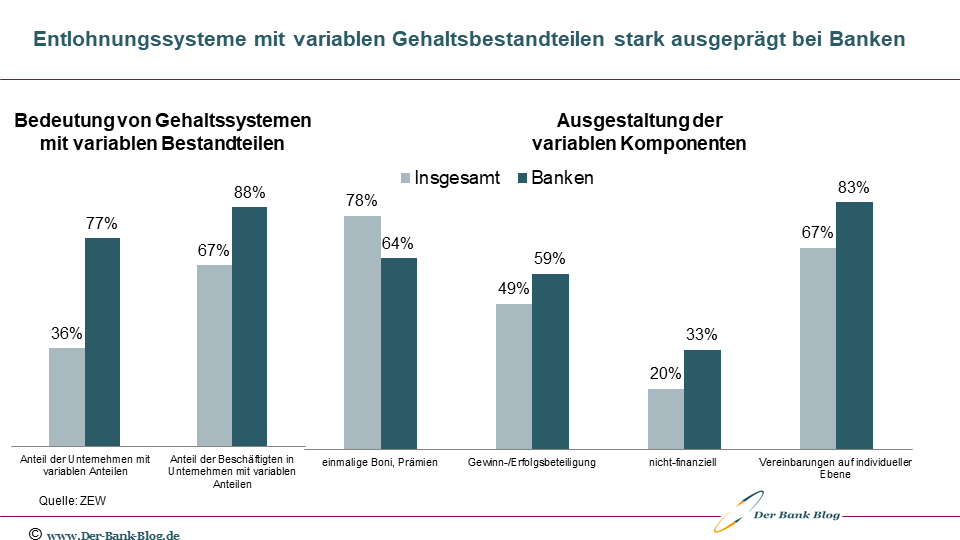

Die Fokussierung auf den unternehmensinternen Wettbewerb spiegelt sich auch in den in der deutlich höheren Bedeutung variabler Gehaltskomponenten wider. So nutzen 67 Prozent der Banken variable Gehaltskomponenten, während der Wert im Durchschnitt nur bei 36 Prozent liegt.

In den Unternehmen mit variablen Komponenten wird bei den Banken ferner mit 88 Prozent ein höherer Anteil der Beschäftigten erfasst als im deutschen Durchschnitt (67 Prozent). Zwar dominiert das Instrument der Boni auch bei den Banken (64 Prozent der Unternehmen mit variablen Komponenten). Allerdings liegt der Wert unter dem deutschen Durchschnitt von 78 Prozent.

Relativ stärker verbreitet sind bei den Banken Gewinn-/Erfolgsbeteiligungen (59 Prozent ggü. 49 Prozent) sowie nicht-finanzielle Anreize wie Fortbildungen oder Freizeit (33 Prozent ggü. 20 Prozent).

Im Bankensektor kommen variable Gehaltskomponenten beinahe doppelt so häufig vor wie im deutschen Durchschnitt. Ebenso wird ein größerer Kreis der Beschäftigten in Unternehmen mit variablen Gehaltskomponenten umfasst.

Ferner zeigt sich eine stark auf das Individuum ausgerichtete Anreizsetzung. So bauen bei 83 Prozent der Banken die Anreizsysteme auf Vereinbarungen auf individueller Ebene auf, während dies im Durchschnitt nur bei 67 Prozent der Unternehmen der Fall ist.

Starke Einbeziehung der Beschäftigten im Bankensektor

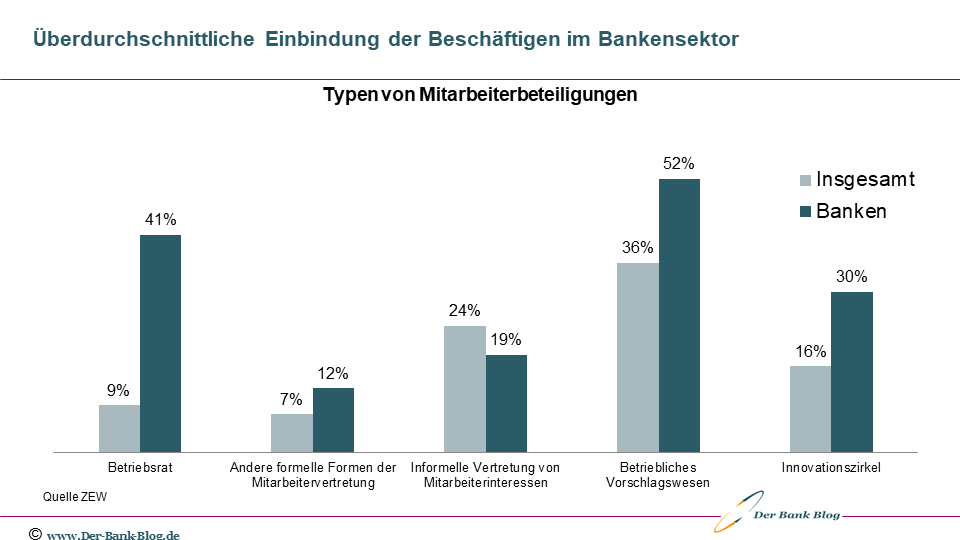

Die starken individualistisch-wettbewerblichen Komponenten werden dabei durch eine starke Einbeziehung der Beschäftigten flankiert. So verfügen 41 Prozent der Banken über einen Betriebsrat. Im Durchschnitt liegt dieser Wert nur bei 9 Prozent. Dies mag sicherlich auch mit der Betriebsgrößenstruktur zu tun haben. Allerdings liegt auch in anderen nicht regulierten Bereichen der Mitarbeitereinbindung der Bankensektor vorne. Innovationszirkel werden von 30 Prozent der Banken genutzt (Durchschnitt: 16 Prozent). Das betriebliche Vorschlagswesen nutzen 52 Prozent der Banken (Durchschnitt: 36 Prozent).

Mitarbeiterbeteiligung in den Entscheidungsprozessen ist im Bankensektor überdurchschnittlich ausgeprägt. Besonders groß ist der Unterschied bei der Bedeutung der Betriebsräte.

Fazit: Wettbewerb und Kultur sind wichtig für Innovationen

Der Bankensektor konnte in der Pandemie seine Erfolge beim Umsatz mit neuen Produktangeboten deutlich steigern. Während die Herstellung eines kausalen Zusammenhangs tiefergehender Analysen bedürfte, kann ein Erklärungsansatz darin liegen, dass die Banken in deutlich überdurchschnittlichem Maße ihre Beschäftigten als wertvolle Ressourcen betrachten.

Dies zeigt sich zum einen in einer starken Orientierung an wettbewerblichen Element zur Unternehmenssteuerung wie variablen Gehaltsbestandteilen, aber auch an der stärkeren Einbindung der Beschäftigten. Diese findet sowohl in formellem Rahmen (Betriebsräte) als informellen statt (z.B. Innovationszirkel).

Die spezifische Konstellation aus Wettbewerb/Anreizen und aktiver Einbeziehung von Beschäftigten kann somit ein Erfolgsrezept darstellen, das Anpassungen gerade in Krisenzeiten ermöglicht.

Dr. Christian Rammer

Dr. Christian Rammer ist Koautor des Beitrags. Der Regionalwissenschaftler ist stellvertretender Leiter des Forschungsbereichs Innovationsökonomik und Unternehmensdynamik im Leibniz-Zentrum für Europäische Wirtschaftsforschung (ZEW) und leitet die Deutsche Innovationserhebung. Seine Forschungsschwerpunkte sind Innovationsprozesse in Unternehmen, Wissenstransfer zwischen Wissenschaft und Wirtschaft sowie Konzeption und Evaluation innovationspolitischer Instrumente.