Feingranular, umfangreich und in hoher Frequenz übermittelt – neue Anforderungen an Meldedaten bedeuten für die Kreditinstitute nicht nur eine Herkulesaufgabe, sondern auch eine Chance, ihre Datenverarbeitungsprozesse zu optimieren und ihre Datenqualität sicherzustellen.

AnaCredit ist ein Beispiel für aktuelle Entwicklungen und neuen Anforderungen im Meldewesen in der Europäischen Union.

Mit dem Single Supervisory Mechanism (SSM) und der Abgabe nationaler Aufsichtsrechte an die Europäische Zentralbank (EZB), hat das Meldewesen in Europa eine Welle von Änderungen erfahren. Im Zuge dieser Änderungen weitet sich nicht nur der Kreis der betroffenen Institute aus sondern auch die Anzahl und der Umfang der einzelnen Meldungen.

Neben der Weiterentwicklung im Common Reporting (CoRep) und Financial Reporting (FinRep) strebt die EZB einen einheitlichen Meldemechanismus für statistische Meldedaten in Europa an. Dadurch soll sowohl die makro- als auch die mikroprudenzielle Aufsicht gestärkt werden, das heisst, die Überwachung des gesamten Finanzsystems und der einzelnen Kreditinstitute.

Aktuell erhält die Aufsicht unterschiedliche nationale (statistische) Kreditdatenmeldungen hinsichtlich Schwellen, Frequenzen und vor allem Umfang. Dies erschwert die Messung der Auswirkungen geldpolitischer Impulse auf die Kreditvergabe in der Eurozone. Mit Analytical Credit Datasets (AnaCredit) beabsichtigt die EZB ein zentrales Kreditregister (CCR) zu errichten, um die Analysequalität in den Bereichen Bankenaufsicht, Finanzstabilität, Risikomanagement, Gelpolitik und Forschung zu erhöhen.

AnaCredit Phase I

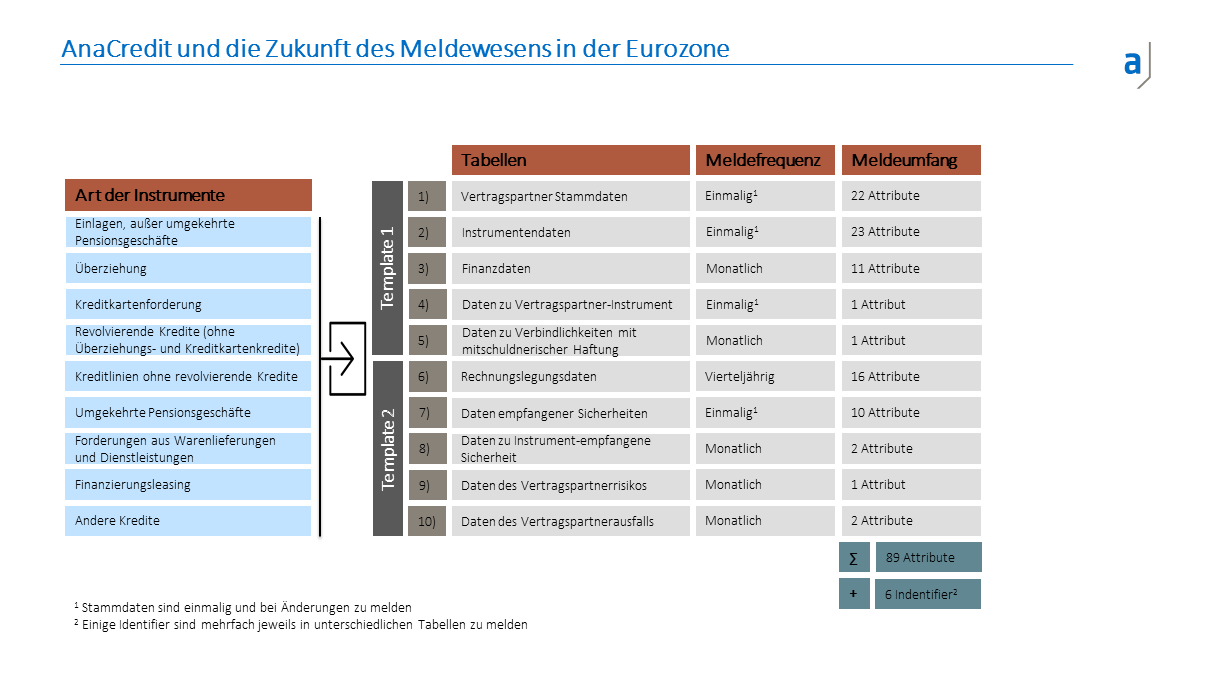

Die am 18. Mai 2016 vom EZB-Rat veröffentliche Verordnung ((EU) 2016/867) befasst sich mit der ersten Phase von AnaCredit, deren Basis die nationalen Kreditregister darstellen sollten. Dennoch sind die Synergien mit anderen Meldungen wie der Millionenkreditmeldung begrenzt, da AnaCredit höhere Ansprüche hinsichtlich Meldefrequenz, Qualität und vor allem Granularität erhebt. Insgesamt 89 Attribute und 6 Identifier sind in 10 Tabellen an die Aufsicht zu melden. Die relativ niedrige Meldeschwelle bei Kreditmeldungen von 25.000 Euro pro Kreditnehmer führt zu einer Explosion zu meldender Datenmengen.

Hohe Datenvolumen stellen eine technische und fachliche Herausforderung für Banken dar.

In dieser Phase sollen zunächst Kredite an juristische Personen gemeldet werden. Informationen zu den weiteren Phasen mit zusätzlichen Berichtspflichtigen, Instrumenten oder Kreditnehmern stehen noch aus.

Meldeerleichterungen für deutsche Banken

Obwohl die Deutsche Bundesbank den deutschen Banken Erleichterungen bezüglich des Meldeumfangs gewährt hat, bleibt AnaCredit eine große Herausforderung für alle Banken. Aus unserer Erfahrung ist eine Datenlücke von nicht geringem Ausmaß zu erwarten. Die Schließung dieser Datenlücke bedeutet für die Banken einen enormen Aufwand, der den Aufwand für die Meldung der vorhandenen Daten gemäß AnaCredit um ein Vielfaches übersteigt. So gilt für deutsche Banken:

- Kleine Banken (rund 750 Institute in Deutschland, deren gemeinsamer Beitrag unter 2 Prozent des Gesamtbetrags ausstehender Kredite beträgt) müssen 17 der 89 Attribute für Bestandskredite (vor dem 1. September 2018 vergebene Kredite) und 26 der 89 Attribute für Neugeschäfte melden.

- Für alle anderen Banken wird die Meldung des Bestandsgeschäfts um 17 Attribute reduziert, die in der Regel nicht in den IT-Systemen der Banken vorhanden sind.

- Niederlassungen außerhalb der Eurozone melden 13 Attribute weniger als in der Verordnung vorgeschlagen.

- Die Meldung der Vertragspartner-Stammdaten ist ab Januar 2018 vorgesehen, 10 weitere Kreditattribute sind ab März 2018 zu melden. Die restlichen 57 Attribute sind im September 2018 zu melden.

- Verzicht auf Sanktionsmaßnahmen in der Interims- und Anfangsphase.

AnaCredit als erster Baustein zur Bankenunion

AnaCredit umfasst eine granulare Datenbasis, die der EZB eine hohe Auswertungsflexibilität ermöglicht. Neben dem Eurosystem sollen die Daten auch andere Institutionen wie die Europäische Kommission, den Europäischen Ausschuss für Systemrisiken, die Bank für Internationalen Zahlungsausgleich oder den Internationalen Währungsfonds in verschiedenen Politikfeldern unterstützen.

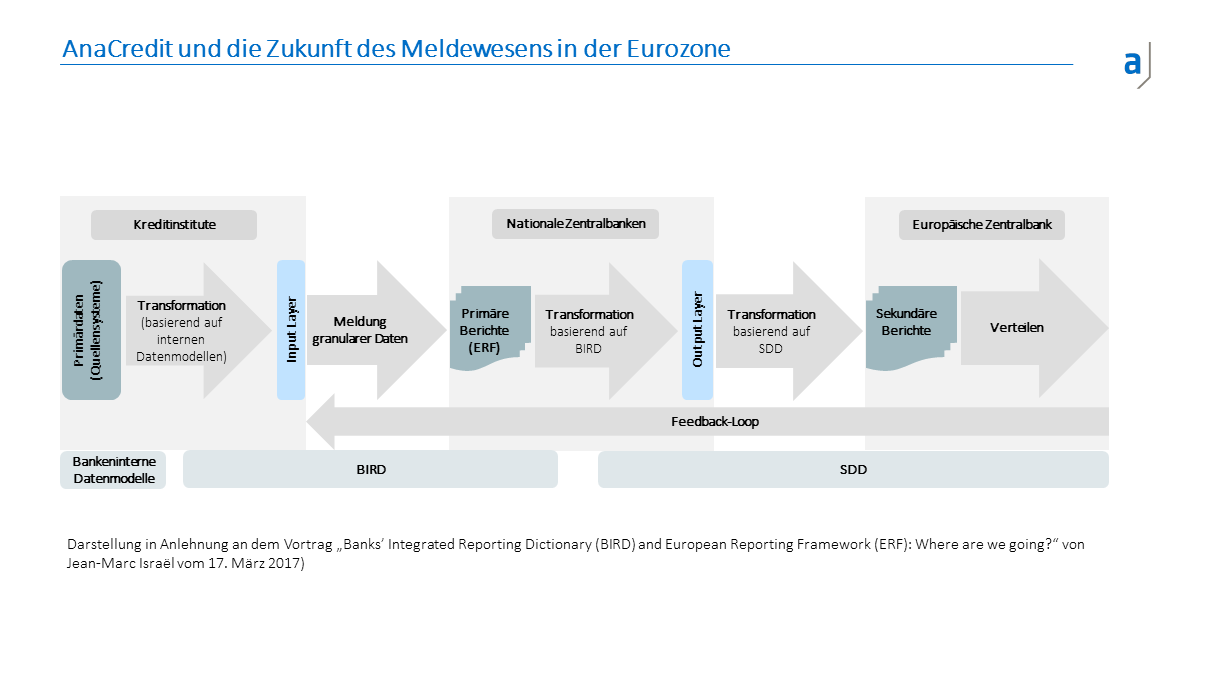

Mit der Einführung von „European Reporting Framework“ (ERF), Banks’ Integrated Reporting Dictionary (BIRD) und Single Data Dictionary (SDD) strebt die EZB die länderübergreifende, harmonisierte Erhebung von zunächst statistischen Meldedaten an. Dabei dient AnaCredit als Pilotprojekt in Richtung einer Bankenunion.

Granulare Meldedaten ermöglichen die Messung der Auswirkung geldpolitischer Impulse in der Eurozone.

Neben AnaCredit wird der Input Layer die monatliche Bilanzstatistik (BSI), die Zinsstatistik (MIR), die Geldmarktstatistik von inländischen Monetären Finanzinstituten (MFIs), die Statistiken über Wertpapierbestände (SHS), Zahlungsbilanz (BoP), FINREP, COREP und mehr enthalten. In der letzten Ausgabe der BIRD Technical Guidelines (Release 1.0) umfasst der Output Layer die Daten aus AnaCredit und SHS.

BIRD an sich ist weder ein IT-System noch eine neue Meldeanforderung, sondern eine freiwillige Initiative der EZB zusammen mit rund 30 europäischen Geschäftsbanken. Eine Ausweitung des ERF auf aufsichtsrechtliche Erhebungen steht aktuell nicht zur Debatte. Dennoch lässt sich erahnen, dass die Notenbank die Wirkung ihrer geldpolitischen Initiativen auf das Feinste prüfen möchte und alles Nötige unternehmen wird, um an die Daten zu kommen, die letztendlich die Banken liefern müssen. So appelliert die EZB immer wieder an die Banken, endlich konsistente Daten zu melden. Dieser Vorstoß fällt zusammen mit den Empfehlungen des Basler Ausschusses bezüglich effektiver Risikodatenaggregation und Risikoberichterstattung (BCBS 239).

Ausblick

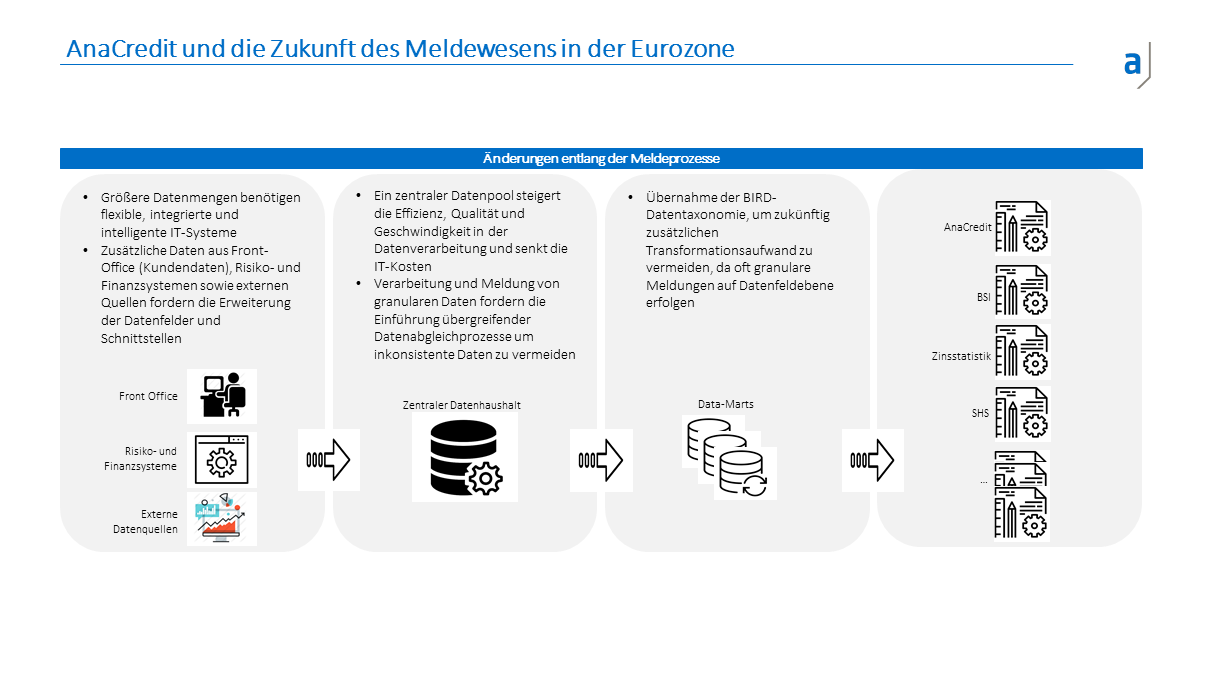

Banken müssen ihr Datenmanagement auf die granulare Erhebungsweise ausrichten, um die Aufsicht zukünftig idealerweise per Knopfdruck bedienen zu können, anstatt bei jeder regulatorischen Anforderung ihren ganzen Datenbestand durchforsten zu müssen. Um sich auf die neue Meldewelt vorzubereiten, kommen Banken um ein konsistentes und einheitliches Datenmodell und automatisierte Prozesse nicht umhin. Die folgende Grafik zeigt einen illustrativen Meldeprozess für granulare Daten und Beispiele, welche Änderungen dies mit sich bringen kann.

Konsistente, granulare und vollständige Daten erfordern Änderungen in Prozessen und Systemen.

Trotz des großen Umsetzungsaufwands sind konsistente, umfangreiche und verfügbare Daten der Treibstoff einer wertorientierten, digitalen Unternehmensführung. Daten aus AnaCredit und anderen Meldungen können in wertvolle Informationen umgewandelt werden, die dem Management einer Bank zur Verfügung gestellt werden sollen. Allein aus der Meldung für die Zahlungsverkehrsstatistik lassen sich Änderungen im Zahlungsverhalten der Kunden erkennen. Diese kann die Bank nutzen, um ihre Kunden zu binden und wettbewerbsfähiger zu bleiben. So kann beispielsweise das steigende Volumen von Auslandsüberweisungen ein Signal für Banken sein, den Kunden günstigere Konditionen hierfür anzubieten.

Mehr über das Partnerkonzept des Bank Blogs erfahren Sie hier.