Trotz vieler Diskussionen und Projekte herrscht in vielen Banken Unsicherheit darüber, was Digitalisierung konkret bedeutet. Eine von Fraunhofer IAO entwickelte Methodik ermöglicht nun eine zielgerichtete Analyse und ein systematisches Fortschrittsmonitoring des digitalen Reifegrads einer Bank.

Methodik zur Analyse des digitalen Reifegrads von Banken und Sparkassen.

Der Begriff „Digitalisierung“ wird insbesondere in der Bankenbranche seit langer Zeit inflationär verwendet und hat sich fast zu einem Unwort entwickelt. Trotz der vielen Ausführungen zu diesem Thema, besteht der Eindruck, dass bei vielen Entscheidungsträgern nach wie vor große Unsicherheit besteht, was sich hinter „Digitalisierung“ alles verbirgt und wie man sich diesem Thema nähern sollte; umfasst es doch gefühlt alles oder nichts in der Bank.

Um diesem Zustand zu begegnen, wurde im Innovationsforum „Bank & Zukunft“ die folgende Definition für Digitalisierung beschrieben:

„Digitalisierung im Bankenumfeld bedeutet aus Sicht des Innovationsforums „Bank & Zukunft“ das Zusammenwachsen der realen mit der digitalen (virtuellen) Welt. Daten werden mittels Netzwerken überall und in Echtzeit für eine unbegrenzte Anzahl an Nutzern verfügbar gemacht, was zu gravierenden Veränderungen in den Banken, als auch im Banking mit Kunden führt. Diese Änderungen umfassen u.a. Geschäftsmodelle, Geschäftsprozesse und Organisationsstrukturen, Verhaltensweisen, Erwartungshaltungen etc.“.

Drei Schwerpunkte für Digitalisierung bei Banken

Demzufolge können drei thematische Schwerpunkte für Digitalisierung bei Banken abgeleitet werden:

- Interne Strukturen und Abläufe: Digitalisierung als Methode und Werkzeug, um Geschäftsprozesse weiter zu standardisieren und zu automatisieren (also das, was vor 10 Jahren als „Industrialisierung“ bezeichnet wurde und damals als Schlüssel für neue Effizienzsteigerungen in Banken angepriesen wurde)

- Marktauftritt und Kundenmanagement: Verbesserung der Kommunikation und Interaktion mit Kunden über digitale Kanäle (derzeit noch bevorzugt via Apps etc.)

- Neue Geschäftsmodelle: Digitalisierung als Enabler neuer Geschäftsmodelle (wobei bislang nur sehr wenige Entscheider ein klares Bild davon zu haben scheinen, wie neue Geschäftsmodelle für Banken die jenseits von reinen Gebührenerhöhungen ausgestaltet sein können).

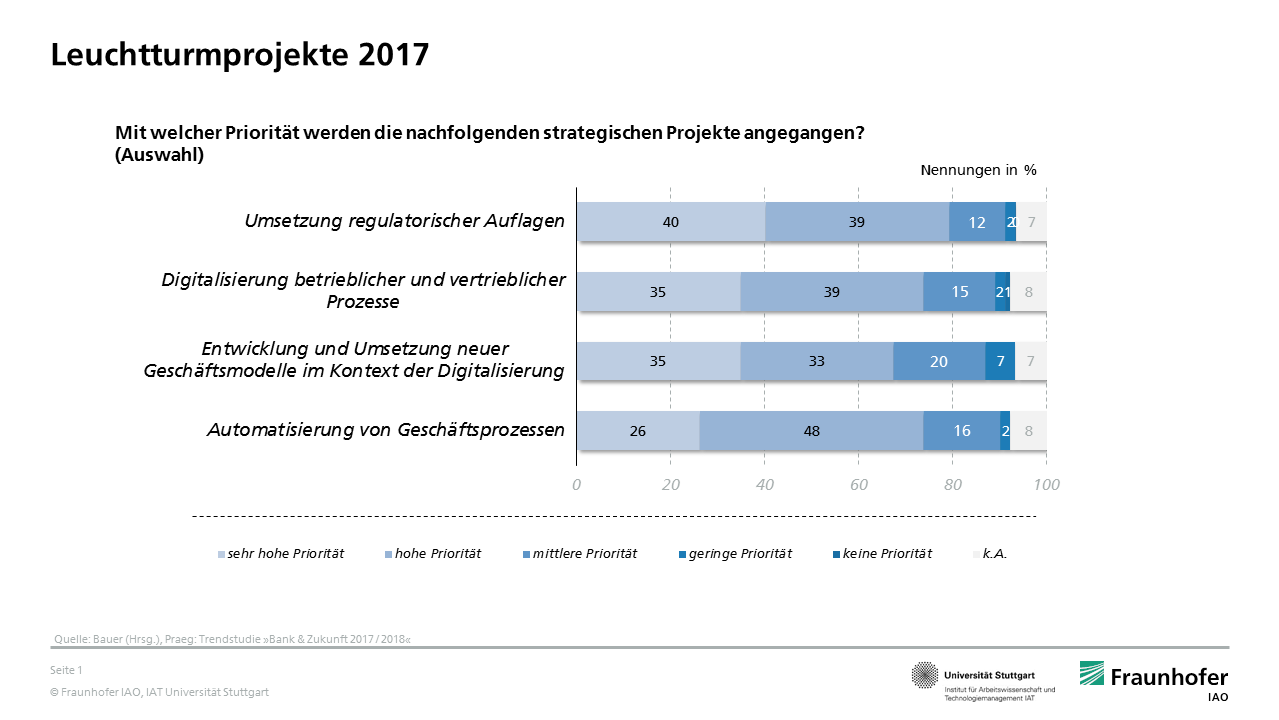

Ergebnisse der aktuellen Trendstudie „Bank & Zukunft“ des Fraunhofer IAO bekräftigen diese Dreiteilung in Bezug auf die derzeitigen Handlungsfelder der Banken. Ein Blick auf die von den teilnehmenden Banken-Entscheidern priorisierten Leuchtturmprojekte zeigt, dass neben der Umsetzung regulatorischer Maßnahmen, die Digitalisierung betrieblicher und vertrieblicher Prozesse, die Gestaltung digitaler Geschäftsmodelle, die Automatisierung von Geschäftsprozessen sowie die Umsetzung von Kostensenkungsmaßnahmen mit den höchsten Prioritäten bewertet sind.

Prioritäre Projekte in Banken aus dem Jahr 2017.

Auffällig dabei ist, dass vier von fünf der am höchsten priorisierten Maßnahmen auf interne Gegebenheiten und Strukturen in den Instituten ausgerichtet sind und lediglich eine Maßnahme auf den Markt und die Kunden. Dies legt die Vermutung nahe, dass viele Institute auf eine durchgängige Digitalisierung derzeit noch nicht ausreichend vorbereitet sind.

Fortschritte in der Digitalisierung erkennen und kommunizieren

Um diesen Zustand zu beheben und den Instituten einen systematischen Überblick ihren derzeitigen und angestrebten digitalen Reifegrad zu geben, haben wir gemeinsam mit Banken und banknahen Dienstleistern im Rahmen des Innovationsforums „Bank & Zukunft“ ein umfassendes Assessment zur Bestimmung der Digitalisierungsreife und für ein individuelles Digitalisierungs-Roadmapping entwickelt.

Zielsetzung des Assessments ist die Unterstützung von Banken bei der systematischen Analyse ihres aktuellen Digitalisierungs-Status. Dabei werden vorhandene Stärken und Verbesserungspotenziale identifiziert und gezielte Maßnahmen für die Steigerung des Digitalisierungsreifegrads abgeleitet.

Die Vorteile gegenüber anderen bestehenden Assessments am Markt, sind die Einnahme einer umfassenden Sicht auf die Bank als organisatorisches System und die Berücksichtigung der aktuellen Digitalisierungsmaßnahmen in Bezug auf einen angestrebten Zielzustand. Dabei werden nicht nur Markt- und Kundenperspektiven analysiert, sondern ebenso die Geschäftsmodelle sowie kulturelle, organisatorische und technische Gegebenheiten in den Instituten.

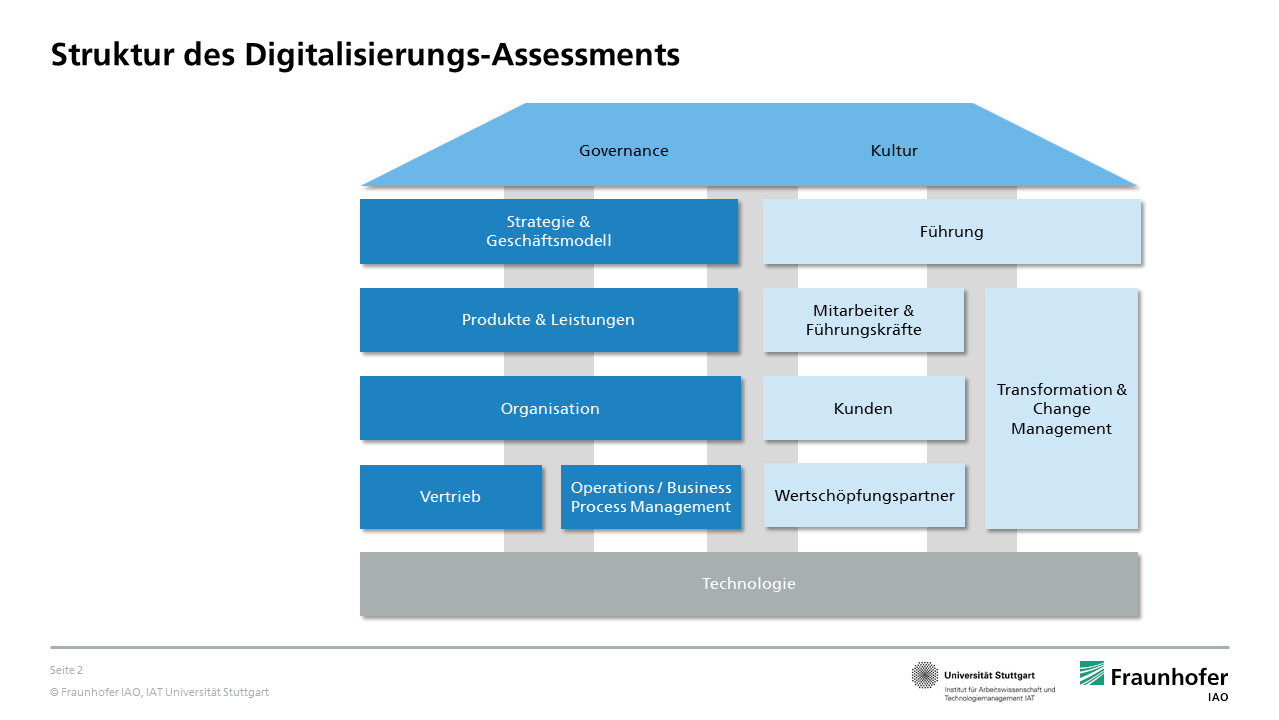

Nachfolgende Abbildung zeigt die Struktur des Digitalisierungs-Assessment auf:

Im Rahmen des Digitalisierungs-Assessments wurden vielfältige Themenbereiche untersucht.

Integriertes Analyseinstrument für die Digitalisierungsstrategie

Das Assessment fungiert damit als integriertes Analyseinstrument bei der (Weiter-)Entwicklung der Digitalisierungsstrategie und der Ableitung und Formulierung geeigneter operativen Maßnahmen. Dabei werden sowohl strategische als auch operative Themen unter Berücksichtigung von personalbezogenen und technischen Gegebenheiten im jeweiligen Institut analysiert.

- Governance: In diesem Bereich erfolgt die Evaluation in der Weiterentwicklung des bestehenden Ordnungsrahmens für die Leitung und Überwachung in der Bank. Dies beinhaltet u.a. das Einhalten von Gesetzen und Regelwerken (Compliance), das Befolgen anerkannter Standards und Empfehlungen sowie das Entwickeln und Befolgen eigener Unternehmensleitlinien. Des Weiteren ist die Ausgestaltung und Implementierung von funktionierenden Leitungs- und Kontrollstrukturen Gegenstand der Überprüfung.

- Kultur: Hier wird der Entwicklungsstand bei der Umsetzung gemeinsamer Werte, Normen und Einstellungen in Bezug auf Digitalisierung evaluiert, die Entscheidungen, Handlungen und Verhalten der Organisationsmitglieder prägen.

- Strategie & Geschäftsmodell: Es werden Strategien zur Verwirklichung langfristig definierter Unternehmensziele bezogen auf Digitalisierung evaluiert. Weitere Indikatoren beziehen sich auf Geschäftsmodelle und die Frage, wie eine Bank Mehrwert für ihre Kunden erzeugt und einen Ertrag für die Organisation sichern kann.

- Produkte & Leistungen: Dieser Bereich fokussiert auf die angebotenen Leistungen und Produkte der Banken sowie deren Entstehungs- und Bereitstellungsprozess.

- Organisation: Indikatoren dieser Dimension zielen auf die organisatorischen Gegebenheiten und Anforderungen in der Bank ab, die durch Digitalisierung entstehen.

- Vertrieb: Im Bereich Vertrieb werden Voraussetzungen und Umsetzungen von Digitalisierungsmaßnahmen mittels mehrerer Reifegradindikatoren analysiert.

- Operations / Business Process Management: Der Analysebereich Operations und Prozesse umfasst alle Bereiche, die für eine durchgängige Leistungserstellung und -erbringung der Bank für interne und externe Kunden zuständig sind.

- Führung: In diesem Bereich wird untersucht, wie Führung in der digitalisierten Bank institutionalisiert ist, von den betreffenden Personen gelebt wird und auf die Belange einer digitalisierten Bank weiterentwickelt wird.

- Mitarbeiter & Führungskräfte: In diesem Bereich werden Mind-Sets von Mitarbeitern und Führungskräften untersucht sowie Fragen nach geeigneten Kompetenzen und Qualifikationen gestellt, welche im Kontext von Digitalisierung von besonderer Bedeutung sind.

- Kunden: Dieser Bereich adressiert die Bereiche Kunden, Kundenverhalten und den Umgang der Bank mit Kunden im digitalen Zeitalter.

- Wertschöpfungspartner: Dieser Bereich analysiert Voraussetzungen und Gegebenheiten, die auf eine horizontale und vertikale Erweiterung der Wertschöpfung abzielt. Des Weiteren wird anhand geeigneter Kriterien untersucht, in welchem Reifegrad eine verteilte Wertschöpfung in der Bank möglich ist.

- Transformation und Change Management: Transformation beschreibt die (fundamentale) Veränderung einer Bank sowohl in der Art und Weise ihrer Geschäftstätigkeit und dem Zugang zu Kunden als auch in der internen Organisation der Leistungsentwicklung, -erstellung und -bereitstellung sowie der Art und Weise der Zusammenarbeit. In diesem Kontext analysieren wir Transformation als einen Prozess, der Veränderung im Zuge der Digitalisierung unterstützt.

- Technologie: Dieser Bereich adressiert das IT-Management sowie technische Infrastrukturen, welche im Zuge von Digitalisierungsmaßnahmen berücksichtigt und ggf. angepasst werden müssen.

Bestimmung eines mehrdimensionalen digitalen Reifegrads

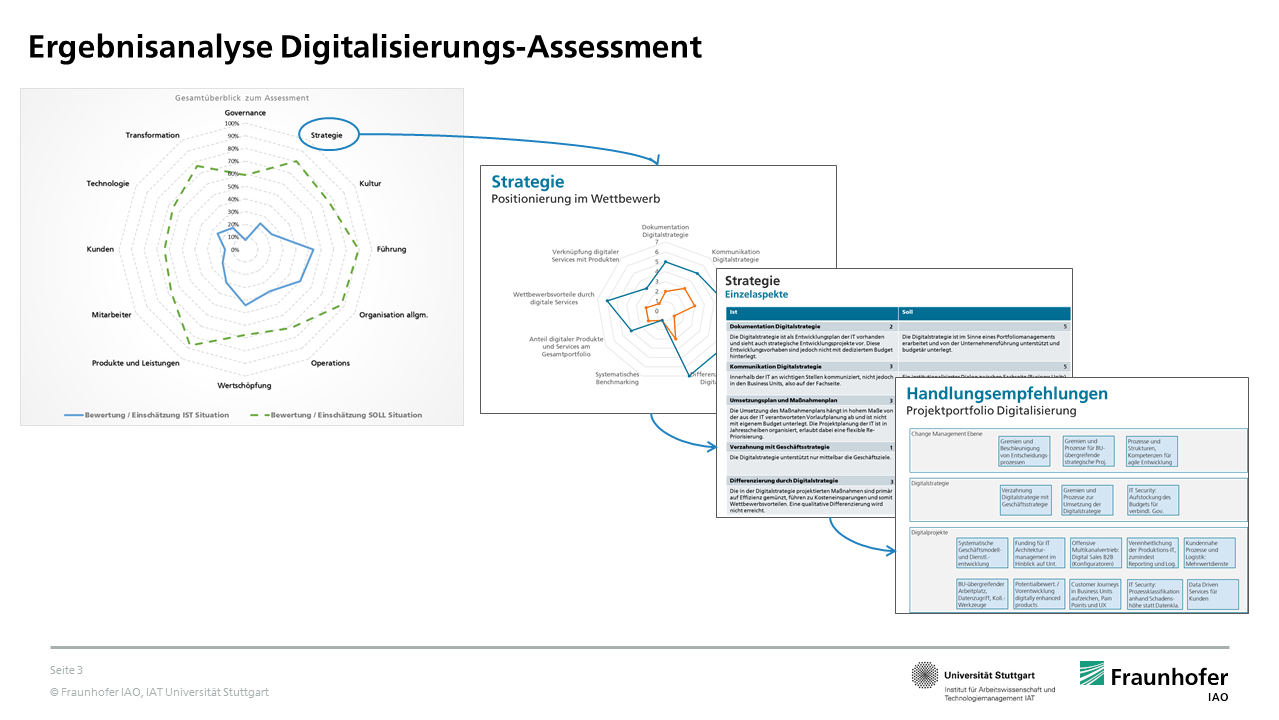

Die Einschätzungen der Befragten werden anhand von zwei Zeithorizonten abgefragt und zwar der Situation heute und der abgestrebten Situation in 2-3 Jahren. Daraus lässt sich zum einen ein detailliertes Bild über die aktuelle Situation der Bank ableiten. Zum anderen wird ein dezidiertes Zukunftsbild der Bank aufgezeigt.

Durch die im Assessment hinterlegten Bewertungsindikatoren kann ein mehrdimensionaler digitaler Reifegrad für ein Institut bestimmt werden. Ebenso lassen sich auf Basis der Ergebnisse Entwicklungs-Roadmaps für die jeweiligen Dimensionen ableiten, welche die Bank bei ihrem individuellen Weg der Digitalisierung begleitet. Ergebnis des Assessments sind konkrete Handlungsfelder und Vorschläge zu Entwicklungsmaßnahmen im untersuchten Institut.

Assessmentergebnisse von strategischen Zielen bis zu operativen Handlungsempfehlungen.

Digitalisierung für alle Größenklassen von Banken

Das Assessment ist skalierbar, so dass es für alle Größenordnungen von Banken nutzbar ist – von großen Geschäftsbanken bis zu klein- und mittelständischen regionalen Banken. Darüber hinaus hat das Fraunhofer IAO branchenübergreifende Analysen des digitalen Reifegrades von Unternehmen durchgeführt, so dass wir bei den Einschätzungen der jeweiligen Ergebnisse in der Lage sind, auf interdisziplinäre Erfahrungen und Ergebnisse zurückgreifen zu können.

Zusammenfassend kann festgehalten werden, dass erfolgreiche Digitalisierung im Banking mehr ist, als die Verbesserung des Automatisierungsgrads von Prozessen oder die Entwicklung einer App für das mobile Banking. Digitalisierung konfrontiert Entscheider mit der grundsätzlichen Fragestellung, wofür ihr Institut in Zukunft stehen will und ob reine Bankdienstleistungen ausreichen, um im Leben der Kunden zukünftig eine entsprechende Aufmerksamkeit zu erhalten und Relevanz zu erzeugen. Das Assessment stellt einen geeigneten Baustein dar, um das Thema Digitalisierung sowie das entsprechende Mindset in die Organisationen und die Köpfe der Menschen in den Banken zu bringen.