Die Generationen Z und Alpha stellen zukünftig ein attraktives Kundensegment für Finanzdienstleister dar, haben allerdings auch spezielle Anforderungen und Bedarfe. Was müssen etablierte Geldinstitute tun, um diese Zielgruppen für sich zu begeistern?

Die Anforderungen junger Generationen an das Banking der Zukunft.

Die Generationen Z und Alpha mit den Geburtsjahren zwischen 1997 und 2025 werden rund ein Viertel der deutschen Gesamtbevölkerung abbilden. Aufwachsen werden diese Generationen in einer voll digitalen Lebenswelt. Virtuelle soziale Interaktionen sind die Regel und technische Endgeräte stellen ständige Wegbegleiter dar. Gleichzeitig nehmen Nachhaltigkeit und die Frage nach dem Sinn des Lebens vermeintlich einen hohen Stellenwert ein. Um als Finanzdienstleister Vorreiter zu sein und weiterhin im Wettbewerb zu bestehen, müssen diese prägenden gesellschaftlichen und technischen Einflüsse zwingend aufgenommen werden.

Zentrale Fragestellungen im Hinblick auf die Zielgruppe

Im Hinblick auf die Zielgruppen Generationen Z und Alpha stehen folgende Fragestellungen im Mittelpunkt:

- Wer nimmt eigentlich Einfluss auf die Finanzentscheidungen junger Menschen?

- Welche Anbieter wird die junge Generation zukünftig wählen: traditionelle Banken und Sparkassen, FinTechs oder gänzlich branchenfremde?

- Gibt es eine mentale Trennung von Bank als Marke und Banking als Dienstleistung und wie wirkt sich diese aus?

- Wie steht es um die Akzeptanz z. B. von Krypto-Assets?

Mit einer Befragung von 250 jungen Menschen im Alter von 16 bis 25 Jahren haben wir ein erstes Stimmungsbild der Generation Z zu diesen Fragen eingeholt. Die Ergebnisse dieser Kurz-Befragung zeigen unter anderem, dass bisher nur 3 Prozent der Befragten ihr Girokonto bei einem FinTech führen. Der Großteil der 16- bis 25-Jährigen nutzt das Girokonto bei traditionellen Kreditinstituten, vor allem bei Sparkassen und Genossenschaftsbanken.

Die Anbieterwahl wird vor allem von den Eltern und der Kostenstruktur beeinflusst

Der Grund für die Anbieterwahl ist vor allem der Einfluss der Eltern. 34 Prozent der Befragten geben an, dass sie sich für den Anbieter ihres Girokontos entschieden haben, weil ihre Eltern dort bereits Kunden sind. In vielen Fällen wird das Girokonto, dass die Eltern in jungen Jahren für ihre Kinder eröffnet haben, zunächst weiterhin genutzt, auch wenn z. B. über Ausbildung oder Studium in einen nächsten und selbstständigen Lebensabschnitt eingetreten wird. Traditionelle Institute sind damit also in der jungen Kundengruppe zunächst einmal nach wie vor sehr gut vertreten.

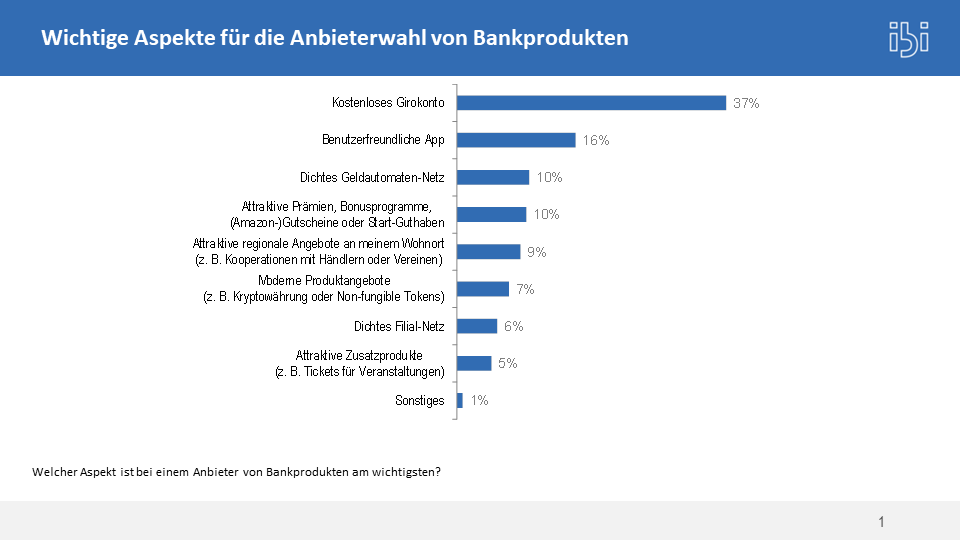

Ein wesentlicher Grund bei der Wahl des Girokonto-Anbieters ist für junge Kunden darüber hinaus, dass das Girokonto kostenlos geführt wird. Mehr als einem Drittel der Befragten (37 Prozent) ist dieser Umstand am wichtigsten. Eine benutzerfreundliche App steht an zweiter Stelle hinsichtlich der Produkt- und Serviceleistungen, wenn auch mit deutlichem Abstand in der Zustimmungsrate (16Prozent). An dritter Stelle ist ein dichtes Netz an Geldautomaten (10Prozent) genauso relevant wie attraktive Prämien, Bonusprogramme oder Start-Guthaben (10 Prozent).

Ein kostenloses Girokonto ist jungen Leuten wichtig, die Ausgestaltung der App ist jedoch nicht zu vernachlässigen.

Die Position von traditionellen Kreditinstituten bei jungen Kunden bröckelt

Bereits an dieser Stelle lässt sich das Dilemma im Hinblick auf eine langfristige Kundenbindung junger Menschen zu traditionellen Kreditinstituten erkennen: Das kostenlose Girokonto wird dieser Kundengruppe in der Regel angeboten. Mit der Einführung einer (ggf. altersbedingten) Kontoführungsgebühr stellt sich häufig die Überlegung der Kunden, den Anbieter zu wechseln, da die Kundenbeziehung in den Vorjahren nicht ausreichend gefestigt und auf eine breitere Basis gestellt werden konnte. Auch wenn traditionelle Kreditinstitute gegenüber z. B. Direktbanken oder FinTechs durch ein (breites) Geldautomaten-Netz punkten: dieser Sachverhalt allein ist deutlich zu wenig bindend.

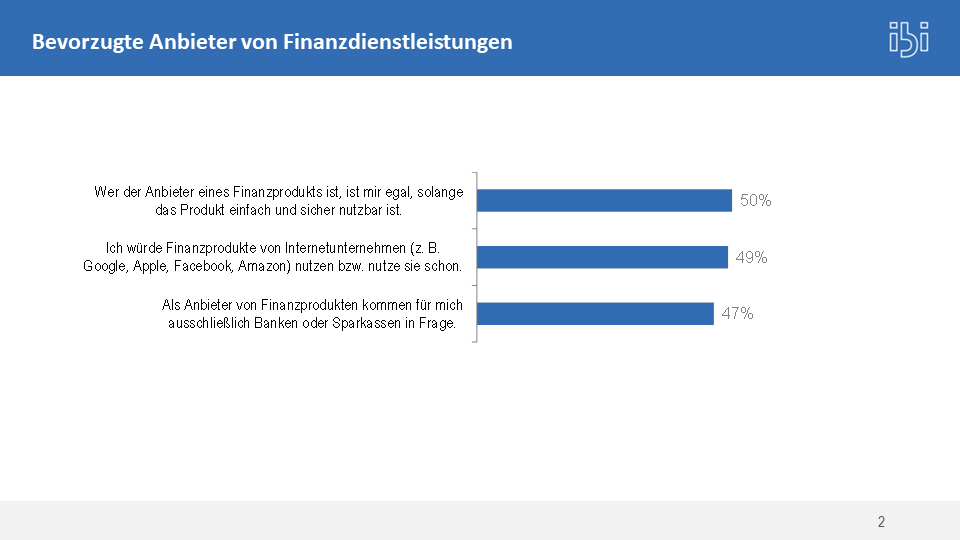

In der Anbieterwahl sind Jugendliche und junge Erwachsene nämlich durchaus offen. Zwar geben 47 Prozent der Befragten an, dass sie Finanzprodukte ausschließlich bei einer Bank oder Sparkasse nutzen möchten. Allerdings antworten auch 49 Prozent der jungen Menschen, dass sie Finanzprodukte von Internetunternehmen wie z. B. Google, Apple, Facebook oder Amazon nutzen würden bzw. dies bereits tun. Der Hälfte der Befragten ist es letztlich egal, wer der Anbieter einer Finanzprodukts denn eigentlich ist, solange es einfach und sicher nutzbar ist. An dieser Stelle verlieren traditionelle Kreditinstitute damit ihre gute Ausgangsposition im Leben des Kunden. Stattdessen konkurrieren sie ab diesem Zeitpunkt mit FinTechs und Internetunternehmen.

Die Anbieter von Finanzprodukten rücken in den Hintergrund für die Generationen Z und Alpha.

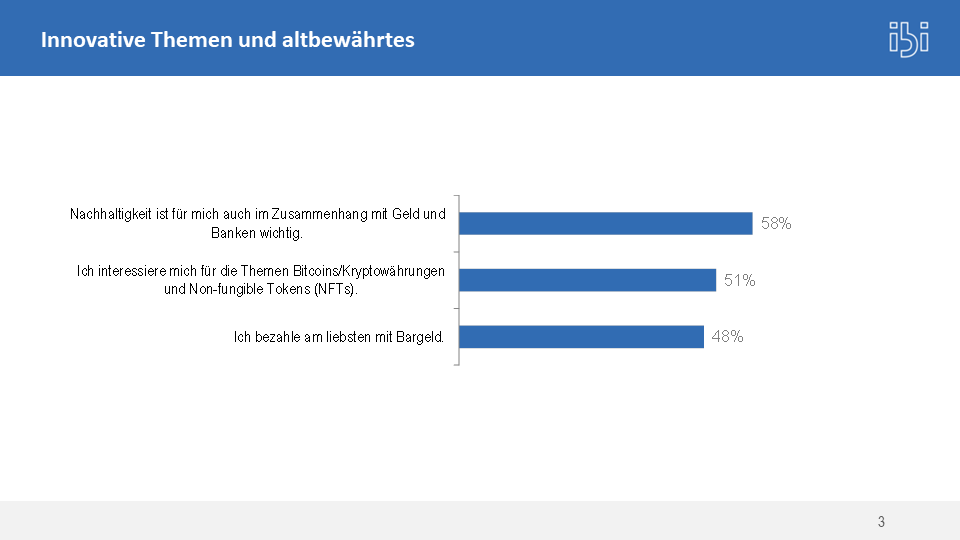

Mit der Einführung der Kontoführungsgebühren gehen Kunden also bei zuvor unzureichender Kundenbindung auf die Suche nach neuen Anbietern. Wichtig ist deshalb eine frühzeitige Kundenbindung: sich als Alltagsbegleiter zu positionieren, jedoch auch innovative Themen aufzugreifen, ist entscheidend. So nimmt das Thema Nachhaltigkeit in dieser ersten Stichprobe einen großen Stellenwert bei der jungen Generation ein (58 Prozent). Doch auch digitale Anlageformen wie Bitcoins, Kryptowährungen und Non-fungible Tokens stehen dem kaum nach (51 Prozent). Im Gegensatz insbesondere zu Letzterem sticht die Vorliebe für eine Bezahlung mit Bargeld überraschend heraus (48 Prozent), zeigt allerdings auch, dass trotz Digitalisierung auch altbewährtes geschätzt wird.

Junge Menschen zeigen sich unterschiedlichen Finanzthemen gegenüber aufgeschlossen.

Ein zukunftsträchtiger Markt, der verstanden werden will

Egal ob bar oder digital – für einen guten Umgang mit Geld ist vor allem die frühe Auseinandersetzung mit dem Thema wichtig. Traditionelle Kreditinstitute haben dabei in vielen Bereichen weiterhin den „Fuß in der Tür“ und sollten den bereits vorhandenen Kundenkontakt nutzen, um die Kundenbindung nicht zu verlieren. Gesellschaftliche Themen der Generationen Z und Alpha müssen dabei besonders berücksichtigt werden. Die junge Generation wird mit ihrer technischen Versiertheit nicht nur die Finanzindustrie grundlegend revolutionieren. Traditionelle Kreditinstitute müssen sich als zuverlässige, vertrauenswürdige Ansprechpartner positionieren und mit (digitaler) Kompetenz und Authentizität punkten.