Im Firmenkundengeschäft stagnieren Erträge und Profitabilität der deutschen Banken auf dem niedrigsten Niveau seit der Finanzkrise. Ursächlich ist vor allem der zunehmende Wettbewerb. Eine Besserung scheint nicht in Sicht zu sein.

Studien und Research zu Trends und Entwicklungen im Firmenkundenbereich der Banken, inklusive Corporate und Investment Banking.

Mit Kampfpreisen und Margenverzicht versuchen die Banken Firmenkunden zu gewinnen. – Dr. Christian Graf, Bain & Company

Seit der globalen Finanzkrise setzen viele Banken in Deutschland verstärkt auf das Firmenkundengeschäft und bauen es kontinuierlich aus. Durch diese Expansionsbestrebungen und die damit verbundene Intensivierung des Wettbewerbs geraten die Erträge und Gewinne immer stärker unter Druck, wie die Unternehmensberatung Bain & Company im kürzlich veröffentlichten Corporate-Banking-Index zeigt.

Die halbjährlich erhobene Analyse deckt rund die Hälfte der Bilanzsumme der 100 größten deutschen Banken ab und konzentriert sich auf Finanzinstitute mit einem Schwerpunkt im Corporate-Banking und einer entsprechenden Segmentberichterstattung.

Profitabilität im Corporate-Banking seit fünf Jahren rückläufig

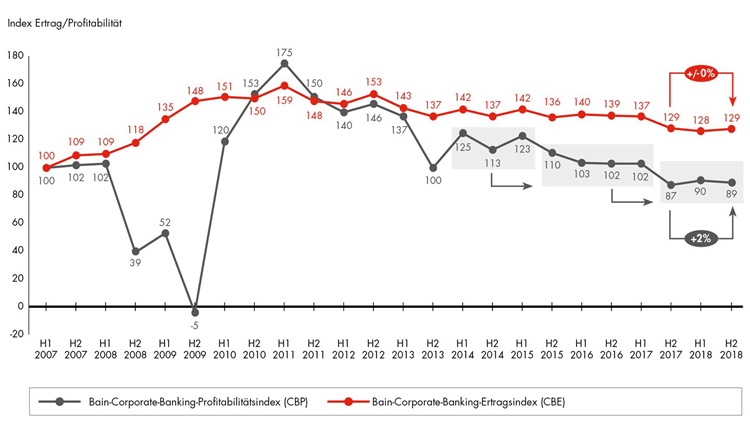

Der Bain-Corporate-Banking-Index mit seinen zwei Ausprägungen (Erträge und Profitabilität) verharrte 2018 auf dem niedrigsten Niveau seit den Jahren 2008 und 2009.

Entwicklung von Erträgen und Profitabilität im deutschen Firmenkundengeschäft der Banken von 2007 bis 2018.

Die Konsequenzen dieser aggressiven Expansion lassen sich insbesondere im Bereich der Firmenkredite, dem mit Abstand wichtigsten Geschäftsfeld, beobachten. Im zweiten Halbjahr 2018 erreichte die Kreditvergabe mit 1,15 Billionen Euro einen neuen Höchststand und lag damit 6 Prozent über dem Vorjahresniveau. Während Sparkassen und Genossenschaftsbanken zuletzt Marktanteile gewannen, verloren die Landesbanken an Bedeutung. Trotz des steigenden Kreditaufkommens verblieb die Kreditmarge mit 1,2 Prozent nahe ihrem historischen Tiefststand.

Kommt es tatsächlich zu der von vielen befürchteten konjunkturellen Schwäche, könnten Banken, die bereits in Zeiten wachsender Nachfrage keine auskömmlichen Margen erzielen, in ernsthafte Schwierigkeiten geraten. Zudem würden die derzeit moderaten Aufwendungen für die Kreditrisikovorsorge in einer Rezession sprunghaft ansteigen.

Cost-Income-Ratio auf Rekordwert

Die Cost-Income-Ratio stieg im zweiten Halbjahr 2018 auf 47 Prozent, den höchsten Wert seit zehn Jahren. Derzeit gelingt es den Banken weder, ihre Abhängigkeit vom Zinsüberschuss zu verringern, noch, ihre Kosten in den Griff zu bekommen.

So war der Anteil des Provisionsüberschusses an den Erträgen zuletzt rückläufig. Außerdem haben die Verwaltungskosten – allen Effizienzprogrammen zum Trotz – wieder zugenommen, auch, weil viele Banken in Zukunftsprojekte wie Digitalisierung und Modernisierung der IT-Infrastruktur sowie höhere regulatorische Anforderungen investiert haben.

Sinkende Rentabilität

Vor diesem Hintergrund bröckelt die Rentabilität des eingesetzten Eigenkapitals. Die Eigenkapitalrendite lag zuletzt mit circa 10 Prozent zwar über den Eigenkapitalkosten, doch wird es für die Banken immer schwerer ihre Kapitalkosten zu verdienen. Vor der Finanzkrise hatten sie noch Renditen von 20 Prozent und mehr erwirtschaftet. Allerdings waren seinerzeit die Eigenkapitalanforderungen deutlich geringer.

Auch seien neue Herausforderungen auf das Firmenkundengeschäft absehbar. So würden die Effekte von Basel III den Druck auf die Eigenkapitalrendite noch einmal verstärken.

Mittel- und langfristig komme es daher darauf an, dass die Banken sich auf die richtigen Produkte konzentrieren, die Kundenbasis stabilisieren und den Vertrieb systematisieren.