Bei der Entscheidung zur Auslagerung der PSD2-Compliance einer Bank an einen externen Technologiepartner sind zahlreiche Fragen zu klären. Eine Checkliste strukturiert den Prozess für eine erstmalige Auslagerung ebenso wie für einen Anbieterwechsel.

10 Dinge, die Sie bei der Auswahl eines PSD2-API-Technologieanbieters beachten sollten.

Die Zusammenarbeit mit einem externen PSD2-API-Lösungsanbieter kann eine Reihe ganz unterschiedlicher Vorteile haben: zum Beispiel niedrigere Kosten und geringere Risiken oder neue Umsatzquellen, Geschäftsmodelle oder externe Serviceangebote durch Drittanbieter (TPPs).

Der Auswahlprozess ist bei einem derart strategisch wichtigen und sicherheitsrelvanten Bereich allerdings vergleichsweise komplex und aufwändig. Für eine optimale Entscheidung gilt es, eine Vielzahl von Aspekte zu berücksichtigen.

Checkliste für die Auswahl eines PSD2-API-Technologieanbieters

Als einer der führenden Anbieter von PSD2-Technologie und -Lösungen haben wir in einer Checkliste die häufigsten Fragen zu diesem Thema zusammengestellt. Sie basieren auf der Erfahrung zahlreicher PSD2-Implementierungsprojekte mit Banken aller Größen in ganz Europa. Die Antworten sollen Entscheidungsträgern dabei helfen, ihren Entscheidungsprozess zu strukturieren und so die Entscheidungsfindung zu erleichtern.

10 Fragen zur Wahl eines PSD2-Technologie-Anbieters

Wir empfehlen, sowohl bei der Entscheidung für eine erstmalige Auslagerung als auch bei einem eventuellen Wechsel des PSD2-Technologie-Anbieters folgende Fragen genau zu prüfen:

- Was sind die Probleme / Vorteile meines aktuellen Anbieters?

- Was ist die Erwartung an die Zusammenarbeit mit einem (neuen) PSD2-Lösungsanbieter?

- Was sind die Vorteile für meine Kunden / Kollegen / Geschäftspartner?

- Möchte ich das PSD2-Management zum ersten Mal auslagern? Oder bin ich auf der Suche nach einem neuen externen Anbieter?

- Was ist die sicherste und effizienteste technische Architektur für mein Unternehmen?

- Welche Möglichkeiten und Ambitionen habe ich, meine APIs über die reinen PSD2-Anforderungen hinaus zu entwickeln und zu monetarisieren?

- Wie flexibel ist der Anbieter, um sich an Marktentwicklungen anzupassen und auf meine individuellen Bedürfnisse zu reagieren?

- Muss ich durch die Verpflichtung zu einer Fallback-Lösung meinen Aufwand verdoppeln?

- Wie werden SCA, Einwilligungsmanagement & Verwaltung von TPPs gehandhabt?

- Welche Anforderungen an Monitoring und Reporting muss ich erfüllen?

Zusammenarbeit mit externen Partnern prüfen

Bei grundlegenden Entscheidungen, die die Strategie einer Bank im Umgang mit dem Thema PSD2-APIs bestimmen, sollten Banken permanent auch die Zusammenarbeit mit externen Partnern prüfen.

Bei den Kosten ist zu bedenken, dass das Vertrauen in einen spezialisierten Software-Anbieter aufgrund der Erfahrung aus zahlreichen Projekten und des nachgewiesenen Know-hows ohne Frage Synergien birgt. Darüber hinaus können externe Partner die Integration einer Vielzahl innovativer FinTechs erheblich erleichtern, wenn sie diese bereits auf ihrer Plattform vorintegriert haben.

Technik und Compliance verbinden

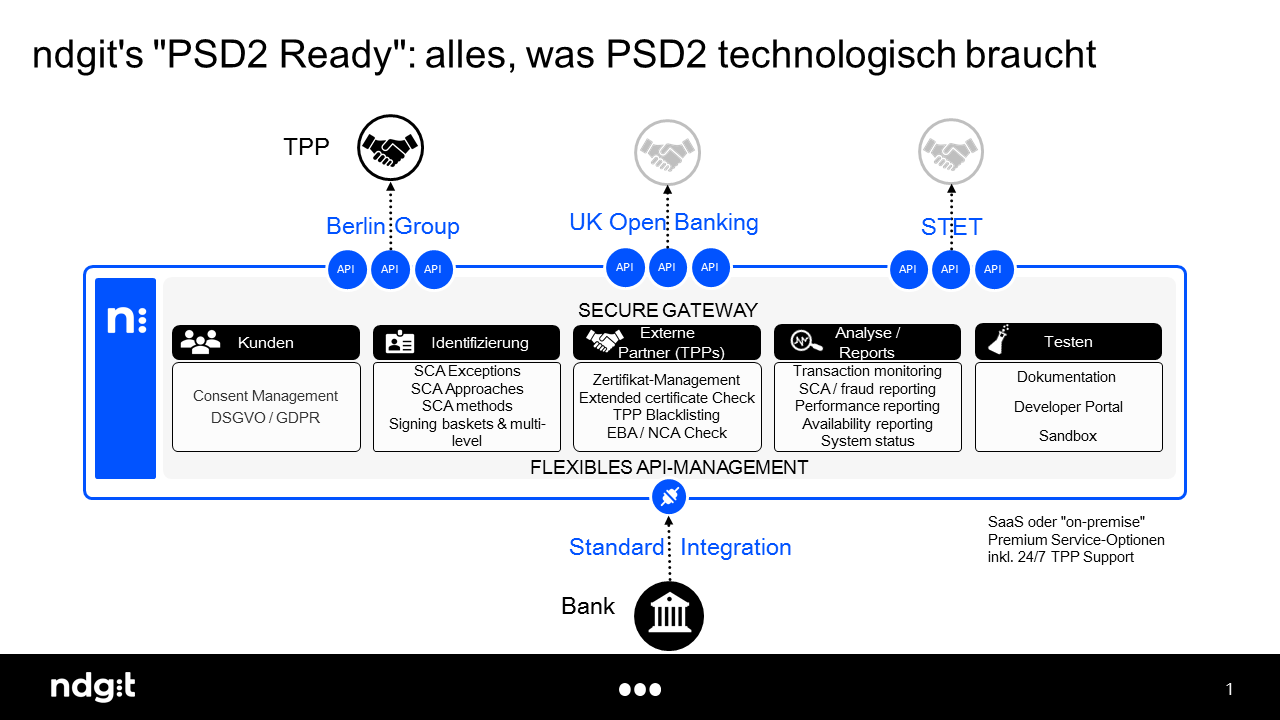

ndgit stellt so zum Beispiel bereits vielen führenden europäischen Banken alle technischen Funktionen zur Verfügung, die sie benötigen, um die API-bezogenen Anforderungen der regulatorischen Vorgaben umzusetzen. Ein etablierter Anbieter wie ndgit garantiert zudem dafür, dass seine „Out-of-the-Box“-Lösungen Bankensysteme mit minimalem Aufwand öffnen und verbinden können und so eine flexible Plattform für die Umsetzung neuer Open-Finance-Anwendungsfälle bieten.

Eine PSD2-API-PLattform bietet eine Vielzahl an Optionen und Integrationsmöglichkeiten sowohl in Bezug auf unterschiedliche regionale PSD2-Standards als auch auf die zahlreichen PSD2-Prozesse, die eine Bank an den Anbieter und die Plattform auslagern kann.

Banken, die proaktiv solche zusätzlichen Dienstleistungen anbieten und vertrauensvoll mit FinTechs zusammenarbeiten, werden künftig besser in der Lage sein, Innovationen voranzutreiben, ihre internen Prozesse sowie Dienstleistungen zu beschleunigen, ihr Kundenerlebnis zu verbessern, ihre Kundenbindung zu stärken und ihre Kundenbasis auszubauen.