Banken und Sparkassen müssen einen aktiven Beitrag zur Verbesserung des Lebens ihrer Kunden leisten, um zukünftig erfolgreich zu sein und einen nachhaltigen Wettbewerbsvorteil zu realisieren.

Das Verhalten von Kunden und Konsumenten ändert sich. Der Kunde von heute ist u.a. selbstbewusst, preissensibel, serviceorientiert und vernetzt. Studien zu aktuellen Trends und Entwicklungen beim Kundenverhalten finden Sie im Bank Blog.

© Shutterstock

Banken sollten auf ihrem Weg in die Zukunft vor allem über Kunden und deren Bedarf nachdenken. Menschen ändern sich und damit auch ihr Bedarf. Gerade im Zeitalter der Digitalisierung ist dieser starken Veränderungen unterworfen. Banken müssen sie mit frischen Augen betrachten, ihre neuen Bedürfnisse und Wünsche verstehen und bereit sein, sich zu ändern.

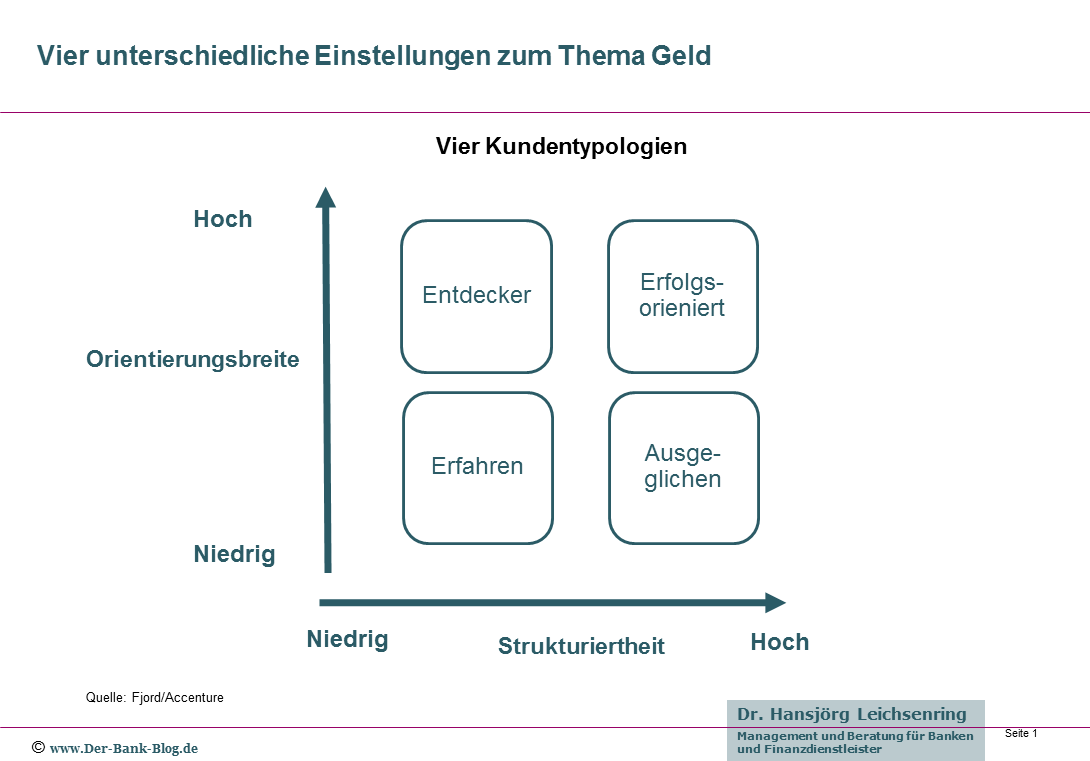

Eine aktuelle Analyse der Designagentur Fjord hat die Beziehung von Menschen zu Geld untersucht und dabei vier unterschiedliche Kundentypen identifiziert.

Vier Verhaltensweisen rund um Geld

Aus der Analyse des Kundenverhaltens lassen sich vier Formen des Umgangs von Konsumenten mit Geld ableiten:

- Geld verwalten: Das Treffen von Entscheidungen, wann und wie Geld ausgegeben bzw. gespart wird.

- Geld verdienen: Geld durch Arbeit, Cash-Back-Angebote und Rabatt Gutscheine verdienen.

- Geld verfolgen: Ein Auge auf Einnahmen und Ausgaben, Spartöpfe und Schulden haben.

- Geld ausgeben: Mit Geld den gewünschten Lebensstil erreichen pflegen.

Vier Kundentypen

Ausgehend von den Analysen, lassen sich vier unterschiedliche Kundentypen mit unterschiedlichen Einstellungen zu Geld unterscheiden:

- Den Entdecker, der seine Zukunft offen gestalten möchte. Geld ermöglicht es ihm, glücklich und komfortabel zu leben.

- Den Erfolgsorientierten, der vor allem seine Ziele erreichen möchte. Geld ist für die Erreichung der Ziele da und hilft ihm bei der richtigen Vorbereitung für die Zukunft.

- Den Erfahrenen, der sein Leben im Jetzt lebt. Ihm ermöglicht Geld, sein Leben heute zu genießen und optimistisch in die Zukunft zu blicken.

- Den Ausgeglichenen, der den besten Gegenwert erhalten möchte. Dabei gilt es, aus jeder Transaktion und jedem Geschäft das besten aus dem eingesetzten Geld zu machen und so dem eigenen Finanzplan zu folgen.

Vier Kundentypen mit unterschiedlichen Einstellungen zu Geld

Drei Erkenntnisse für die Bank der Zukunft

Das Verständnis dieser Gruppen und ihrer Einstellungen zu Ausgeben und Sparen soll Finanzdienstleistern eine verhaltensorientierte Kundensegmentierung ermöglichen. Sie bilden die Grundlage für die Konzeption, den Aufbau und die Nutzung von Finanzdienstleistungen der Zukunft.

Die Untersuchung liefert dazu drei zentrale Erkenntnisse:

Kundenbedarf muss im Vordergrund stehen

Traditionelles Banking stimmt mit dem heutigen Bedarf der Konsumenten nicht mehr überein. Die Banken müssen die Bedürfnisse der Verbraucher berücksichtigen, während sie ihre eigenen Prioritäten setzen. Wo Banken über Produkte, Gewinne und wirtschaftlichen Wert denken, sind Kunden darauf bedacht, wie sie behandelt werden, wie sie gute Angebote und persönlichen Wert erhalten.

Die Synchronisierung dieser Überlegungen kann ein Win-Win-Szenario ergeben und vorteilhaft für alle sein.

Alte Segmentierungsstrategien sind überholt

Langjährig erfolgreiche Segmentierungsstrategien der Finanzinstitute sind heute nicht mehr sinnvoll. Einfache demografischer Kriterien wie Alter, Familienstand oder Einkommen bieten keine konstruktiven Einsichten mehr. Vielmehr muss das Verständnis des Kunden, seines Verhaltens und seiner Prioritäten rund ums Thema Geld im Vordergrund stehen. Erst so können zukunftsorientierte Bankdienstleistungen entwickelt werden, die Werte schaffen und Chancen bieten.

Neues, frisches Denken ist gefordert

Konsumentenverhalten entwickelt und verändert sich so schnell und wenig vorhersehbar wie noch nie. Das Festhalten an vermeintlich bewährten Strategien erscheint daher wenig geeignet, um sich für das Finanzdienstleistungsmodell der Zukunft zu wappnen. Neue, unkonventionelle Ansätze können dagegen bislang verschlossene Türen öffnen und neue Chancen bieten.

Premium Abonnenten des Bank Blogs haben direkten kostenfreien Zugriff auf die Bezugsinformationen zu Studien und Whitepapern.

Noch kein Premium-Leser?

Premium Abonnenten des Bank Blogs haben direkten Zugriff auf alle kostenpflichtigen Inhalte des Bank Blogs (Studienquellen, E-Books etc.) und viele weitere Vorteile.

>>> Hier anmelden <<<

Neu: Tagespass Studien

Sie wollen direkten Zugriff auf einzelne Studien, aber nicht gleich ein Premium-Abonnement abschließen? Dann ist der neue Tagespass Studien genau das richtige für Sie. Mit ihm erhalten Sie für 24 Stunden direkten Zugriff auf sämtliche Studienquellen.

>>> Tagespass Studien kaufen <<<

Ein Service des Bank Blogs

Der Bank Blog prüft für Sie regelmäßig eine Vielzahl von Studien/Whitepapern und stellt die relevanten hier vor. Als besonderer Service wird Ihnen die Suche nach Bezugs- und Downloadmöglichkeiten abgenommen und Sie werden direkt zur Anbieterseite weitergeleitet. Als Premium Abonnent unterstützen Sie diesen Service und die Berichterstattung im Bank Blog.

2 Kommentare

Der Weg ist steinig und schwer – zumindest für die Banken und vor allem für die Führungskräfte dieser Banken die umdenken müssen. Auch hier ist die Demografie nicht das Problem – nur geliebte Verhaltensmuster wie die „alten“ können das sowieso nicht mehr lösen das ist zu modern oder „der neue Marketingleiter mit nur 35 Jahren kennt die neuen Verhaltensmuster und ist digital super aufgestellt“ führen zu Fehleinschätzungen der eigentlichen Notwendigkeiten.

Aus diesem Grund begrüße ich sehr Ihre drei Empfehlungen:

Kundenbedarf berücksichtigen + neue Kundensegmentierungen + neues frisches denken

Und eine Ergänzung von mir: eine tolerantere Entscheidungskultur in Banken wer meint nur durch folgsame Regulatorische Anpassungen Innovationen anzupassen wird nicht gegen finTechs bestehen können…. und die deutsche geliebte Regulatorik sollte auch über sich selbst einmal nachdenken welchen Wettbewerbssituationen die deutsche Kreditwirtschaft aktuell ausgesetzt ist.

Beste Grüße vom

Hybridbanker

Vielen Dank