Die modernsten Anwendungen im Frontend bringen Finanzhäusern nur wenig, wenn sie nicht gleichzeitig die Kernapplikationen im Backend modernisieren. Andernfalls werden sich die komplexen IT-Probleme weiter verschärfen. Wie kann die Transformation gelingen?

Die Modernisierung der Kernapplikationen im Backend ist für Banken und Sparkassen erfolgskritisch.

Komplexe und intransparente IT-Architekturen behindern die Geschäftsabläufe erheblich – das ist nicht nur in der Finanzbranche der Fall. Aktuell steht ein Banker, der sein Unternehmen fit für die Zukunft machen will, sinnbildlich vor der Quadratur des Kreises: Er kennt die begrenzte Leistungsfähigkeit der IT-Systeme und muss die Prozesse verschlanken, um die Kosten zu senken. Gleichzeitig soll er für Flexibilität, Skalierbarkeit und ein schnelleres Time-to-Market neuer Finanzprodukte sorgen. Hinzu kommt die Umsetzung verbindlicher regulatorischer Anforderungen. Durch stark steigende Transaktionen über digitale Kanäle, die aber kaum zusätzliche Wertschöpfung bringen oder gar auf Basis der Payment Service Directive (PSD II) kostenfrei ermöglicht werden müssen, verschärfen sich die Probleme mit jedem Monat. Was also tun?

IT-Systeme laufen bereits heute am Limit – an der Modernisierung führt kein Weg vorbei

Was viele Entscheidungsträger leider häufig vergessen: Der Grundstein für die digitale Transformation wird im Backend gelegt. Der Schlüssel zum Erfolg ist die Modernisierung der vorhandenen Kernapplikationen – also jener Anwendungen, die klar geschäftsrelevant sind. Stellen wir den Hype rund um Blockchain oder künstliche Intelligenz also für einen Moment hinten an. Das Backend darf nicht weiter vernachlässigt und überlastet werden.

Häufig wurde die Kern-IT-Infrastruktur vor dem Beginn der Internet-Ära implementiert und zeichnet sich durch eine ebenso komplexe wie intransparente Architektur aus, die kaum Synergieeffekte zulässt. Die Umstellung auf ein komplett neues Kernbanksystem ist in der Vielzahl der Fälle aber keine ratsame Lösung: zu hohe Kosten, zu lange Umstellungsdauer, zu großes Risikopotenzial. Leider neigt die Branche zudem zu Übergangs- oder Umgehungslösungen, um so schnell wie möglich immer weitere Funktionalitäten oder Apps im Frontend anzubinden. Die Folge ist ein Flickenteppich im Backend, der stetig größer wird und dazu führt, dass sich das Grundproblem immer weiter verstärkt.

Was ist eigentlich eine Kernapplikation?

Kernapplikationen befähigen Banken dazu, Prozesse auszuführen, die wiederum Wertschöpfung erzeugen. Sie ermöglichen es, diese Werte zu messen, um so Wissen zu erlangen, und erlauben die Auswertung dieser Informationen, um Geschäftsstrategien zu entwickeln.

Der GFT Ansatz basiert auf dem sogenannten Konzept der Geschäftsfähigkeiten. Das heißt, eine Anwendung existiert, weil sie implementiert wurde, um eine oder mehrere Fähigkeiten bereitzustellen, die benötigt werden, um Geschäftsprozesse zu vervollständigen.

Die Ertüchtigung der Kernapplikationen ist für den Bankensektor eine elementare Aufgabe. Wer sie vernachlässigt, bremst die internen Prozesse und verschenkt Wertschöpfungspotenziale.

Der Geschäftsprozess existiert jedoch unabhängig von der Implementierung. Kernapplikationen werden als die daraus resultierende Implementierung einer oder mehrerer Geschäftsfunktionen verstanden. Prozesse betrachten wir dabei entkoppelt von spezifischen Implementierungen. Das heißt, der Prozess muss unabhängig von der Implementierung durchgeführt werden. Die Implementierung wiederum könnte in Abwesenheit eines Systems manuell erfolgen. Der Ansatz des Core Application Renewal ebnet den Weg zu digitalen End-to-End-Prozessen mit entsprechender Customer Journey und ohne wesentliche Brüche.

Prozesse effizient gestalten

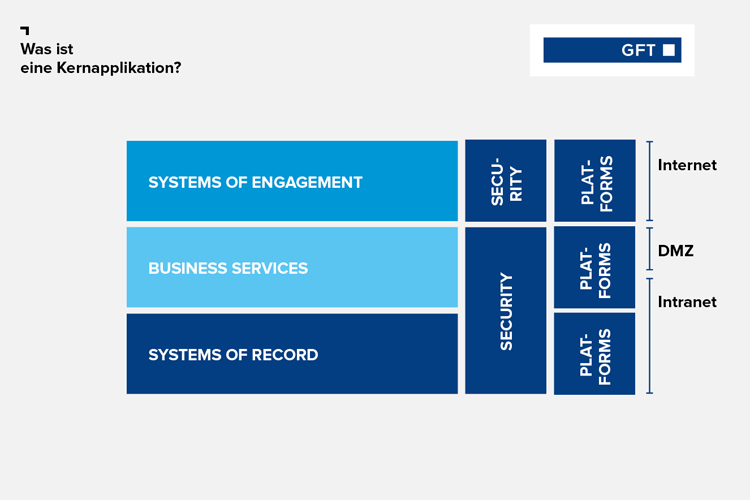

Kernapplikationen stellen elementare, geschäftsrelevante Funktionalitäten bereit: In einer Business-Architektur sind sie erforderlich, um Prozesse effizient zu gestalten. Die Kernanwendungen einer Bank sind in der Regel über drei Software-Architekturschichten verteilt:

- die Systems of Record (Core System, Data Server Tier; Backend),

- die Business Services (Application Service Tier oder Middle Tier) und

- die Systems of Engagement (Client Tier; Frontend).

Geschützt werden die Kernapplikationen von einem engmaschigen Sicherheitsnetz, an das sich verschiedene Plattformen und Zugänge (Intranet, DMZ, Internet) anschließen.

Aus der Praxis: API-Management schafft Transparenz und neue Geschäftsopportunitäten

Das Management der Programmierschnittstellen ist einer der zentralen Ansatzpunkte, um das Backend fit für die Zukunft zu machen. Sogenannte APIs (Application Programming Interfaces) sind ein Programmteil, der von einem Softwaresystem anderen Programmen zur Anbindung an das System zur Verfügung gestellt wird. Als Service-Schnittstellen schaffen sie einen Marktplatz der Funktionalitäten.

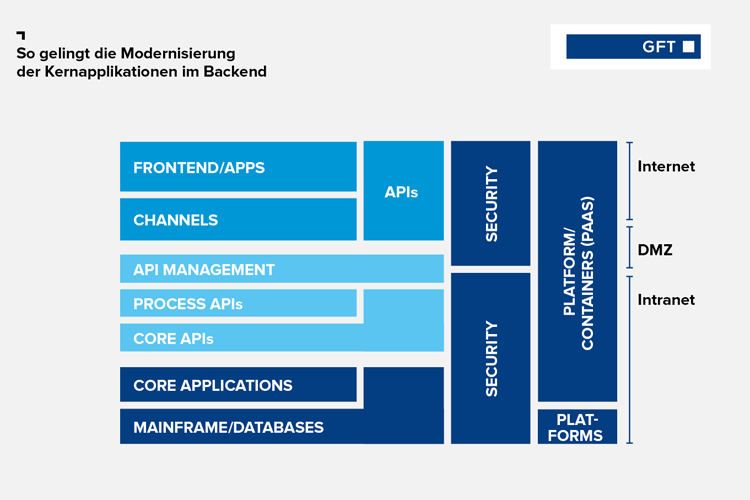

So gelingt die Modernisierung der Kernapplikationen im Backend: Relevante Software-Architekturschichten im Überblick.

Üblicherweise bestand der Service-Layer in Bankhäusern aus Middleware (häufig mit Corba-, Soap- oder EJB-Interfaces), die die Daten online oder durch Replikation zusammentrug, um Funktionalitäten für bestimmte Kanäle bereitzustellen. Obwohl der Omni-Channel-Ansatz bereits seit geraumer Zeit auf der Agenda vieler Banken steht, sind diese Middleware-Layer jedoch so schwerfällig und monolithisch geworden, dass die Instandhaltungskosten ähnlich anstiegen wie die Time-to-Market-Zeiten. Die Middleware läuft nämlich häufig auf einer Hardware, die auf permanente Spitzenleistung ausgelegt wurde und hohe Kosten verursacht.

Wie lässt sich dieses Problem lösen? Gerade APIs tragen wesentlich zur Wertschöpfung von geschäftsrelevanten Funktionalitäten bei und müssen folglich einen zentralen Platz in der IT-Architektur einnehmen. Grundsätzlich ist es hier die Aufgabe, Monolithen und Silos radikal abzubauen. Es führt kein Weg daran vorbei, eine API-Strategie maßgeschneidert auf- und umzusetzen. Diese hilft vor allem dabei, die notwendige Transparenz zu schaffen, sodass einzelne Elemente auf den richtigen Layer innerhalb der IT-Architektur verschoben werden können und dort wieder gezielt zur Nutzung zur Verfügung stehen. Zusätzlich treibt die API-Ökonomie die Entwicklung neuer Schnittstellen voran, die wiederum neue Erlösmodelle und eine höhere Wertschöpfung generieren werden.

Den Fokus richtig setzen

Das Whitepaper zum Core Application Renewal legt den Fokus auf die Lösung konkreter IT-Probleme, die die Finanzinstitute in Deutschland massiv beschäftigen und die dringend Aufmerksamkeit erfordern. Andernfalls werden sie Banken für das nächste Jahrzehnt nachhaltig negativ verfolgen. Banken verfügen bereits heute über hervorragende Apps – das Ziel muss es sein, diese Applikationen auch für das nächste Jahrzehnt erfolgreich zu machen und die Grundlage zur Anbindung neuer Technologien zu schaffen.