Für Robo Advice wird weltweit wie auch hierzulande ein hohes Wachstum vorausgesehen. Über die aktuellen Entwicklungen und Trends sowie die zukünftigen Erfolgsfaktoren sprach ich exklusiv mit Matthias Hübner von Oliver Wyman.

Robo Advisory oder schlicht Robo Advice ist ein Trend, Geld- und Vermögensanlagen oder sogar ganze Vermögensverwaltungen zu automatisieren. Statt Menschen entscheiden Computer-Algorithmen über die Wahl der Anlage. Gegenüber konventionellen Angeboten der Vermögensanlage sind damit für Kunden in der Regel geringere Kosten und mehr Komfort verbunden, Anbieter erhalten einen Effizienzvorteil bei geringeren Anlagesummen.

Hohes Wachstum für Robo Advice erwartet

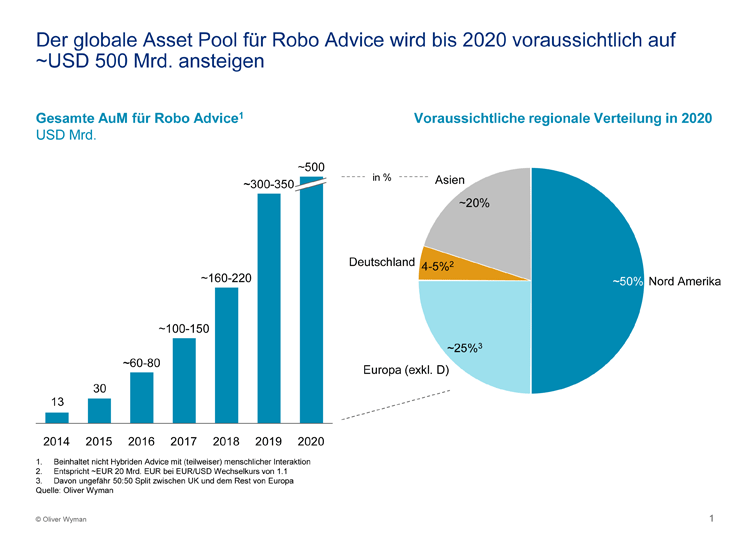

Laut einer Schätzung des Beratungsunternehmens Oliver Wyman zum Thema Robo-Advice ist weltweit ein hohes Wachstum abzusehen. 2020 könnte das verwaltete Vermögen 440 Mrd. US $ betragen. Schwerpunkt dürfte dabei die USA sein.

Hohes weltweites Wachstum von Robo Advice bis 2020

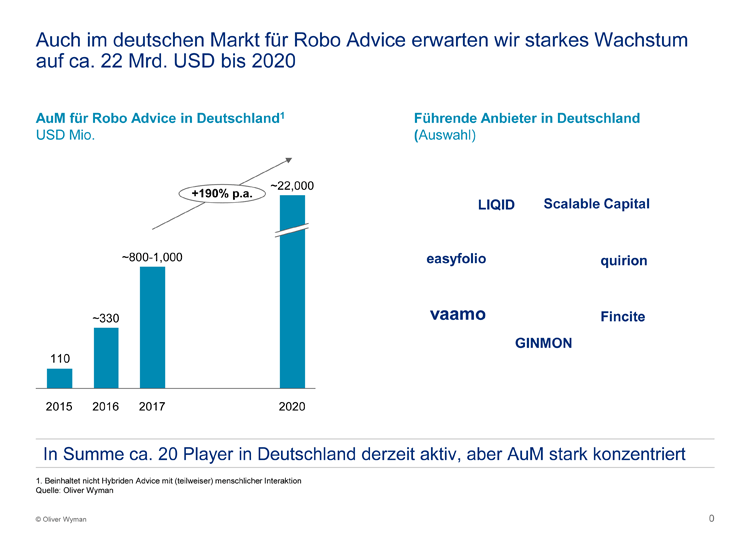

In Deutschland gibt es aktuell rund 20 Start-ups, die bereits 100 Millionen Euro verwalten. Bis 2020 könnte hierzulande das verwaltete Vermögen auf 30 Milliarden Euro steigen.

Die derzeit rund 20 Anbieter für Robo Advice in Deutschland weisen ein hohes Wachstum auf

Interview mit Matthias Hübner von Oliver Wyman über Robo Advice

Über die aktuellen und zukünftigen Entwicklungen bei Robo Advice sowie die Erfolgsfaktoren für FinTechs und etablierte Banken habe ich ein Gespräch mit Matthias Hübner geführt. Er ist Partner bei Oliver Wyman in Frankfurt und betreut vorwiegend Mandate für Asset & Wealth Manager sowie Direktbanken in der EMEA-Region. Zu seinen Spezialthemen gehören Strategie, Wachstums- und Vertriebsinitiativen, Investmentstrategien für Kapitalanleger sowie das Operating Model der Zukunft (Plattformeffizienz, Digitalisierung, Skalierbarkeit).

Matthias Hübner ist Partner bei Oliver Wyman in Frankfurt.

Der Bank Blog: Robo Advice ist ja eines der Trendthemen im Rahmen der Digitalisierung der Finanzdienstleistung. Wie beurteilen Sie das Thema hinsichtlich der aktuellen Bedeutung und im Hinblick auf sein Entwicklungspotential?

Matthias Hübner: Robo Advice ist in der Tat ein spannendes Thema. Betrachten wir zunächst die inhaltlichen Aspekte von Robo Advice, dann können wir feststellen, dass Asset Manager damit nicht nur die Möglichkeit haben, ihre Leistungen digital zu vertreiben, sie haben vor allem einen direkten Zugang zum Kunden, ohne dass ein Intermediär zwischengeschaltet wäre.

Im deutschen Markt stehen diese neuen Möglichkeiten derzeit noch in einem Missverhältnis zu den ökonomischen Aspekten, wie Assets Under Management (AUM) sowie den Erträgen und Ergebnissen. Betrachten wir nur diesen ökonomischen Aspekt ist Robo Advice derzeit noch ein Nischenthema. Wir erwarten in den kommenden Jahren aber auch in dieser Hinsicht ein deutliches Zulegen.

Vor allem für den hybriden Ansatz, bei dem ein Berater mit ins Spiel kommt, sehen wir in Deutschland ein hohes Akzeptanz-Potential. Dabei muss die Beratung nicht zwingend in einer Filiale stattfinden. Denkbar sind z.B. auch Telefon, Video- oder Text-Chats.

Insgesamt muss man aber realistisch bleiben. Robo Advice wird die Welt der Finanzdienstleistung nicht revolutionieren, sondern – wie andere digitale Themen auch – evolutionär weiterentwickeln. Dabei bieten sich jedoch zahlreiche Chancen, vor allem für die etablierten Banken.

Ende 2017 wird Robo Advice flächendeckend verfügbar sein

Der Bank Blog: Derzeit gibt es in Deutschland rund 20 Spezial-Anbieter von Robo Advice, überwiegend FinTech-Startups. Welche Erkenntnisse haben Sie über entsprechende Angebote etablierter Banken?

Matthias Hübner: Wir erwarten, dass bis Ende 2017 nahezu alle Banken, Asset Manager oder Versicherungen über entsprechende Lösungen in ihrem Sortiment verfügen werden. Einige werden diese selbst entwickeln, wie z.B. Union Invest mit Visualvest, andere werden entsprechende Partnerschaften und Kooperationen mit FinTech-Anbietern eingehen. Die Liste dieser Kooperationen ist heute schon recht lang, man denke nur an Deutsche Bank und Fincite, BlackRock und FutureAdvisor, Talanx und FinLeap oder Allianz Global Investors und Moneyfarm. FinTech-Anbieter wie Fincite haben B2B ja von Anfang an als ihr Geschäftsmodell betrachtet, während andere dies erst seit kurzem tun. Zudem mag es auch in Zukunft Banken geben, die einen Anbieter komplett übernehmen, so wie es Hauck & Aufhäuser mit easyfolio getan hat.

Time-to-Market ist das entscheidende Argument für FinTech-Kooperationen

Der Bank Blog: Was halten Sie für interessanter: Kooperation oder Eigenentwicklung?

Matthias Hübner: Das hängt maßgeblich davon ab, wie die IT eines Instituts aufgestellt ist. Eine moderne Lösung muss Kunden ansprechen sowie intuitiv und bedienerfreundlich sein. Viele Banken verfügen aber nicht über das notwendige interne Know-how, um eine entsprechende Frontend-Lösung selbst zu entwickeln. Hinzu kommt das Ressourcenproblem, da die meisten Institute schon durch regulatorische Anforderungen und andere bestehende Projekte für die nächsten 12 bis 18 Monate ausgelastet sind.

Ein starkes Argument für Kooperationen ist „time-to-market“. Auch wenn Robo-Angebote aus heutiger Sicht nicht zeitkritisch sind, sollte man sicherlich vermeiden, als letztes Institut auf den Zug aufzusteigen.

Ein Kauf macht in vielen Fällen weniger Sinn. Assets und Kundenbasis der Robo-Anbieter sind aktuell noch niedrig und die dahinter stehende Technologie alleine kann man im Zweifel besser für weniger Geld nachbauen.

Robo Advice hat eine strategische Relevanz

Der Bank Blog: Sie prognostizieren bis 2020 eine jährliche Verdreifachung des Volumens alleine für rein digitale Modelle. Hinzu kommen die hybriden Modelle. Gleichwohl wird der Marktanteil von Robos im Retail Asset Management auch in 2020 deutlich unter fünf Prozent liegen. Machen wir zu viel Hype um das Thema?

Matthias Hübner: Da muss man schauen, woher wir kommen: Der Kanal-Mix im deutschen Fondsvertrieb ist für das Privatkundensegment in den letzten Jahrzehnten nahezu unverändert geblieben. So gesehen ist eine Verschiebung um zwei bis fünf Prozent innerhalb von drei bis vier Jahren schon eine signifikante Veränderung.

Hinzu kommt die strategische Relevanz, vielleicht weniger für die Startups, als vielmehr für die etablierten Anbieter. Zum einen gilt es, junge, digital affine Kunden mit hohem Potential an einer Abwanderung zu hindern. Zum anderen sollte man die nachwachsende Generation beim Thema Geldanlage früh abholen und mitnehmen. Wir reden hier über langfristige Begleitung und Kundenbindung, beginnend beim Berufseinstieg bis hin zur Rente.

So gesehen wird das wahre Potential von Robo Advice erst nach 2020 wirklich vollständig zum Tragen kommen. Die Saat muss aber frühzeitig ausgebracht werden, um dann die Ernte einfahren zu können.

2 Kommentare

Schöner, informativer Artikel! Robo Advisor sind in jedem Fall ein Vorteil – doch sind sie das beste Instrument für den faulen Investor? Ich sage nein, weil die einfachste und schnellste Lösung seine Finanzen auf die richtige Bahn zu kriegen das passive Investieren mit 2(!) ETF´s ist. Robo Advisor sind in diesem Zusammenhang schon wieder zu viel. Sie allokieren das Investment nach den Risikohunger des Anlegers um. Doch ist das genau der Haken, der langfristig zu einer Underperformance führt. Eine ungefilterte Anlage in 2 ETF´s nimmt alle Höhen und Tiefen des Aktienmarktes mit… und genau das ist gut so und führt zu einer langfristigen Outperformance der Robo Advisor!

Danke für Ihren Hinweis. Es kommt natürlich auf die Strategie des Robos an…