Die Rahmenbedingungen für Finanzinstitute sorgen für steigende Kosten und sinkende Erträge. Die Branche sucht nach neuen Geschäftsmodellen und Wegen, die Profitabilität zu steigern. Eine aktuelle Studie zeigt die Schwerpunkte.

Das klassische Retail Banking, also das Geschäft mit der Mehrzahl der privaten Kunden, befindet sich in einem tiefgreifenden Prozess der Veränderung. Verändertes Kundenverhalten, intensiver Wettbewerb, die Digitalisierung und andere Faktoren führen zu einer stetigen Verengung der Margen und stellen Banken und Sparkassen zunehmend vor neue Herausforderungen. Studien zu den neuesten Trends und Entwicklungen und wie darauf reagiert werden kann finden Sie im Bank Blog.

Deutsche Banken und Sparkassen stecken viel Geld in die Digitalisierung. 78 Prozent streben nach einer aktuellen Studie von Sopra Steria eine technologische Vorreiterrolle innerhalb der Branche an. Künstliche Intelligenz und Big Data Analytics sollen die Institute dabei unterstützen, ihre Kunden besser zu verstehen und damit individueller und bedarfsgerechter ansprechen zu können. Genauso viele wollen parallel die Kosteneffizienz signifikant steigern. Robotergesteuerte Prozessautomatisierung soll es ermöglichen, weitere Effizienzpotenziale in Abläufen zu heben, die bislang noch persönliche Einzelentscheidungen erforderten.

Doch Digitalisierung kostet viel Geld und bringt zudem neue Herausforderungen mit sich, allen voran, Cyberkriminalität und Datensicherheit. Und durch anhaltend niedrige Zinsen, zunehmende Regulierung und steigenden Wettbewerb werden die finanziellen Spielräume zunehmend enger.

Kosten steigen, Erträge schrumpfen

Zwar erwarten zwei Drittel der Entscheider, dass sich die Kreditinstitute in Deutschland bis 2022 besser oder genauso entwickeln werden wie die Gesamtwirtschaft. Angesichts einer sich insgesamt abkühlenden Konjunktur dürften die Banken allerdings in absoluten Zahlen gerechnet keine großen Ertragssprünge zu erwarten haben.

Die Kosten steigen derzeit schneller als die Erträge, vor allem bei Retail-Banken. Im Massengeschäft mit Girokonten fordern Neobanken mit potenten Geldgebern im Rücken die etablierten Institute heraus. Ihnen gelingt es durch volldigitalisierte Prozesse und IT ohne Altlasten, Kunden zu deutlich geringeren Kosten zu gewinnen. Ein weiterer Margeneinbruch zeichnet sich ebenfalls für das Geschäft mit Wertpapierdepots ab. Auch in Deutschland bieten neuerdings Online-Broker Depots ohne Ordergebühren an. Wie in den USA könnte ein harter Preiskampf die Folge sein.

Strategien zur Profitabilitätssteigerung gesucht

Kein Wunder, dass laut der Studie die Suche nach höherer Profitabilität im Mittelpunkt der strategischen Agenda von Kreditinstituten steht. Eine große Mehrheit strebt eine radikale Anpassung der Geschäftsmodelle und Ertragsquellen an. 88 Prozent setzen dabei auf die konsequente Umsetzung ihrer Digitalstrategie. Die Vielfalt von IT- und Datenprojekten soll konsequenter auf die Geschäftsinteressen ausgerichtet werden.

31 Prozent der Banken wollen die Fertigungstiefe erweitern und auch bankfremde Produkte und Services in das Angebot aufnehmen, ob aus eigener oder aus fremder Produktion. 52 Prozent setzen auf Zulieferungen von Drittanbietern, zum Beispiel von FinTechs und anderen Dienstleistern. Das Thema Bancassurance taucht in diesem Kontext ebenfalls wieder auf.

Hinzu kommt das Drehen an der Preisschraube als Option, die Banken bis 2022 ins Auge fassen. Für 76 Prozent der Manager ist die Zeit der kostenlosen Girokonten allmählich vorbei. Durch die Zahlungsdiensterichtlinie PSD2 und die damit verbundene Öffnung für Drittanbieter verliere das Girokonto seine Ankerfunktion, so die Entscheider.

84 Prozent der Befragten halten es daher für strategisch wichtig, die Beratungsqualität in ihrer Bank weiter zu verbessern. 37 Prozent der Befragten beabsichtigen außerdem, Honorarberatung als neues Geschäftsmodell einzuführen. Die Institute könnten in der Vermögensanlage, statt Provisionen aus Investmentfonds und anderen Finanzprodukten zu verlangen, auch auf volumenabhängige Anlageberatungsgebühren oder Vermögensverwaltungsgebühren setzen.

Um Kunden besseren und schnelleren Service zu bieten, wollen 80 Prozent der Institute ihre unterschiedlichen IT-Systeme und Vertriebskanäle noch stärker verzahnen und Prozesse automatisieren. Veraltete IT-Systeme bremsen allerdings die digitale Transformation. Die IT-Modernisierung bleibt – neben der Prozessdigitalisierung und der Kundenerlebniswelt – die zentrale Baustelle der Branche.

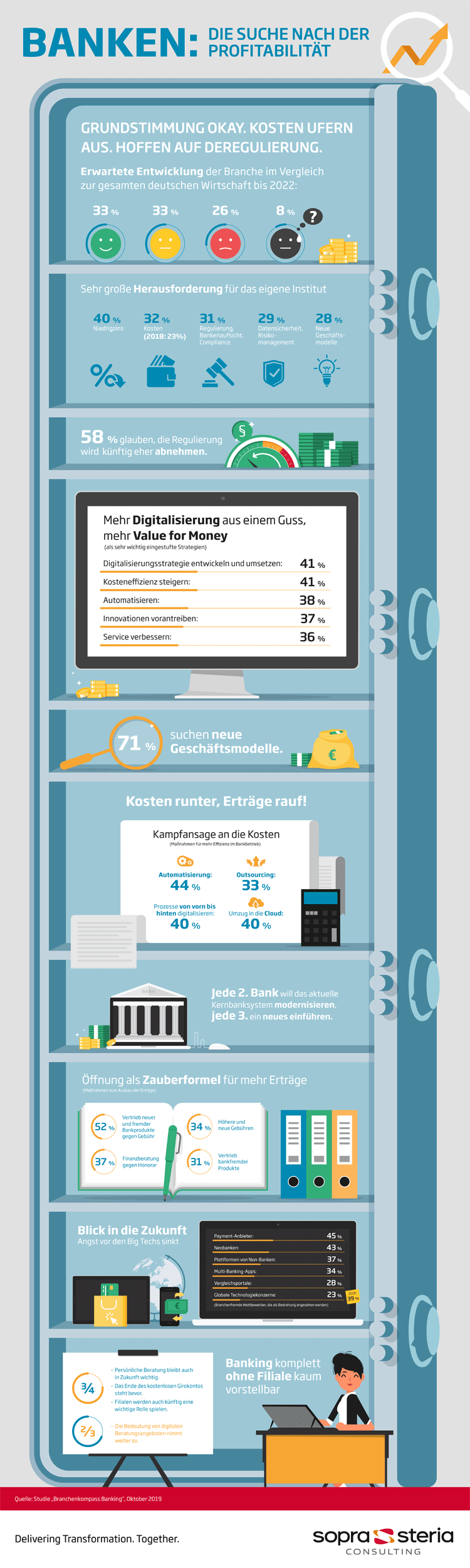

Infografik: Aktuelle Trends im deutschen Retail Banking 2019

Die folgende Infografik zeigt wichtige Trends zur Suche der deutschen Banken nach höherer Profitabilität:

Infografik: Aktuelle Trends im deutschen Retail Banking 2019