Bankkunden erwarten dieselbe digitale und friktionslose Kundenerfahrung wie bei den Tech-Anbietern. Um konkurrenzfähig zu bleiben, müssen die Banken folglich immer mehr Software-Applikationen anbieten. Open Banking gewinnt damit an Bedeutung.

Banken müssen Technologie als Mittel zum Zweck der Zielerreichung nutzen.

Die Finanzbranche ist vor dem Hintergrund der großen Verfügbarkeit an strukturierten Daten und Prozessen quasi prädestiniert für die Automatisierung digitaler Prozesse und das Angebot digitaler Leistungen für die Kunden. Im Gegensatz zu Tech-Unternehmen stehen Banken zumeist aber immer noch am Anfang der digitalen Transformation, d. h. der Entwicklung vollständig digitaler Geschäftsmodelle. Sollen Banken damit vor dem Hintergrund der starken Konkurrenz durch FinTech-Start-ups und BigTech-Konzerne ebenfalls wie diese agieren?

Unter dem Begriff FinTech werden gemäß der BIZ Unternehmen verstanden, die Tech-Innovationen für Finanzdienstleistungen anbieten; BigTech sind dagegen große Unternehmen, deren Geschäftsfokus vorrangig das Angebot digitaler Technologien und nicht unbedingt von Finanzdienstleistungen ist. Gemeinsam ist diesen beiden Unternehmenstypen, dass ihr Geschäftsmodell auf Software basiert.

Was macht Software so besonders?

Der Risikokapitalgeber und Gründer Marc Andreessen hat einmal in einem berühmt gewordenen Essay prognostiziert, dass praktisch in jeder Industrie Software bestimmend sein werde („Software is eating the world“). Um diese These zu verstehen, muss die Frage beantwortet werden, was Software so besonders macht.

Welche Eigenschaften hat Software? Im Wesentlichen lassen sich die folgenden drei Charakteristika aufzeigen:

- Grenzkosten der Produktion von Null,

- Vernetzungen als komparative Vorteile,

- Transaktionskosten von Null.

1. Grenzkosten der Produktion von Null

Software hat Grenzkosten der Produktion von Null. Zwar sind die Entwicklungskosten von Software hoch, wurde aber erst einmal ein funktionierendes Software-Programm entwickelt, so ist eine unendliche Skalierung und ein infinites Ausrollen der Software möglich. Software impliziert damit eine Fixkostendegression, die eine Monopolisierungstendenz in sich birgt. Tech-Firmen werden daher zumeist von Risikokapitalgebern finanziert, die darauf wetten, dass eine Software-Firma schlussendlich der Sieger in einem Markt wird.

2. Vernetzungen als komparative Vorteile

Die komparativen Vorteile einer softwarebasierten Industrie bestehen nicht wie in traditionellen Branchen vorranging in den absoluten Kostenvorteilen, sondern in der Summe aller Vernetzungen zwischen der die Software nutzenden Akteure. Software schafft nämlich plattformbasierte digitale Ökosysteme, in denen Software-Anbieter, Wettbewerber, Partner und Kunden zum wechselseitigen Vorteil miteinander agieren. Der Gewinner in solchen Märkten ist zumeist ein Plattformanbieter, der die digitale Infrastruktur für den Ausgleich von Angebot und Nachfrage auf einem Markt bereitstellt.

3. Transaktionskosten von Null

Software beinhaltet Transaktionskosten von Null, indem Self-Service-Angebote es für den Anbieter nicht mehr notwendig machen, aktiv mit dem Kunden in den Kontakt treten zu müssen. Heute wird ein Großteil der angebotenen Software durch Abonnement-Services verkauft und vom Kunden einfach heruntergeladen.

Banken ähneln Tech-Unternehmen

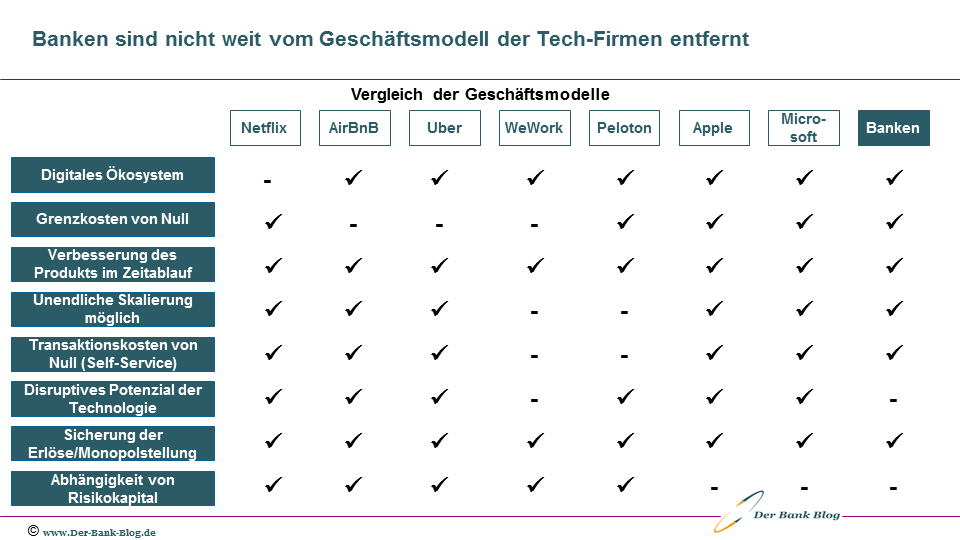

Wie folgende Tabelle zu illustrieren versucht, ähneln Banken in vielerlei Hinsicht in ihren Charakteristika Tech-Unternehmen. Einziger Unterschied ist u. E., dass sie Technologie lediglich dafür einsetzen, um ihr traditionelles Geschäftsmodell kostengünstiger zu gestalten – ihre technischen Angebote also kein disruptives Potenzial für die Branche in sich tragen –, und sie keine Abhängigkeit von Risikokapital aufweisen.

Banken und BigTechs: Geschäftsmodelle im Vergleich.

Fokus auf APIs im Rahmen des Open Banking

Auch wenn Banken Tech-Unternehmen sehr ähneln, so können Banken doch nicht Tech-Anbieter im Sinne der FinTechs sein, da sie im Gegensatz zu diesen eine hohe Stabilität aufweisen müssen, sie sich nicht technologisch auf lediglich einen kleinen Geschäftsausschnitt fokussieren können, und ihnen die Schnelligkeit dieser Start-ups fehlt.

Banken können aber aufgrund des wohl uneinholbaren Vorsprungs in Sachen IT-Budget und Tech-Expertise sowie der oft fehlenden Innovationskultur auch nicht wie die BigTech-Konzerne sein.

Vor allem können Banken nicht, wie v. a. US-Tech-Konzerne in der Vergangenheit, einfach ohne Rücksicht auf den Datenschutz digitale Lösungen in ihrem Geschäftssinne aufsetzen und erst später, nach Aufdeckung dieser für den Kunden missliebigen Tatbestände, hierfür im Nachhinein um „Vergebung“ bitten. Die Regulierung muss daher für ein „Level-Playing-Field“ gleicher Bedingungen für Banken und Tech-Konzerne sorgen.

Convenience als Erfolgsfaktor

Was also tun? Den Banken muss klar sein, dass die Kunden in allen Geschäftsfeldern von ihnen dieselbe digital friktionslose Kundenerfahrung wie bei den Tech-Anbietern erwarten. Das „Mindset“ der Banken muss daher voll auf die Erfüllung der Bequemlichkeit („Convenience“) der Kundenerfahrung ausgerichtet sein. Um konkurrenzfähig zu bleiben, müssen die Banken folglich immer mehr Software-Applikationen anbieten.

Es würde dem Prinzip der komparativen Vorteile aber nicht gerecht werden, wenn Banken nun versuchen würden, die Tech-Unternehmen auf ihrem eigenen Gebiet zu schlagen. Hierzu mangelt es ihnen zumeist an Tech-Expertise und notwendigen Budgets.

Sie müssen sich aber das notwendige Wissen aneignen, um eine strategisch kluge Entscheidung bei der Auswahl spezialisierter Tech-Infrastrukturanbieter treffen zu können. Gleichzeitig müssen sie analysieren, wo erstens genau ihre komparativen Vorteile liegen, zweitens, in welche digitale Ökosysteme sie sich mit selbstgeschaffenen oder eingekauften IT-Schnittstellen (API) einklinken können, und wie sich der Finanzierungsbedarf der Kunden durch neue Technologien ändert. In diesem Zusammenhang bildet sich aktuell ein Konsens heraus, dass das sog. „Open Banking“ im Sinne des Angebots von API-Schnittstellenlösungen für den Kunden die Zukunft der Bankenbranche sein dürfte. Unter Open Banking wird ein kooperatives Geschäftsmodell verstanden, bei dem funktionale API-Schnittstellen geteilt werden, um erweiterte Funktionen auf einem Marktplatz bereitzustellen.